诺德基金郝旭东:坚持自上而下投资的“少数派”

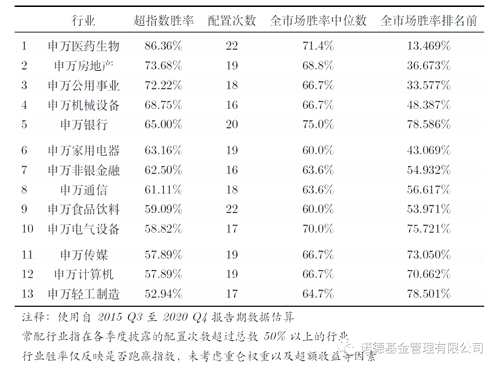

摘要: 表1常配行业[i]中胜率超过50%的行业汇总[i]本文涉及的行业指数,均采用申万一级行业指数。2)如表2所示,他历史上重仓配置过,占到5%以上的行业达到4个,分别是医药生物、银行、电子、食品饮料。

表1 常配行业[i]中胜率超过50% 的行业汇总

[i] 本文涉及的行业指数,均采用申万一级行业指数。

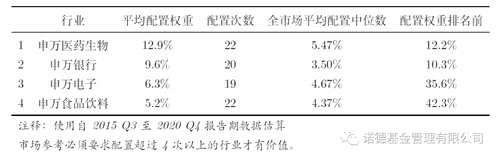

2)如表2所示,他历史上重仓配置过,占到5%以上的行业达到4个,分别是医药生物、银行、电子、食品饮料。能够看出他的行业配置比较均衡,平均配置权重最高的行业也只有12.9%。我们认为这是郝旭东苛求风险控制的体现。不拘泥于某一个或几个特定的行业,风险相对分散。

表2 平均配置权重5% 以上的行业汇总

3)在这样的配置规则与相应的优势行业下,综合起来,为郝旭东带来累积回报(非绝对金额)最高的五个行业是医药生物、食品饮料、休闲服务、非银金融和家用电器。

表3 累积贡献[i]前5的行业汇总

[i] 累计贡献指的是此行业为组合带来的累计收益贡献大小。即由每个季度公告的持仓数据加总计算,每个季度持仓的收益率*相应的配置权重。

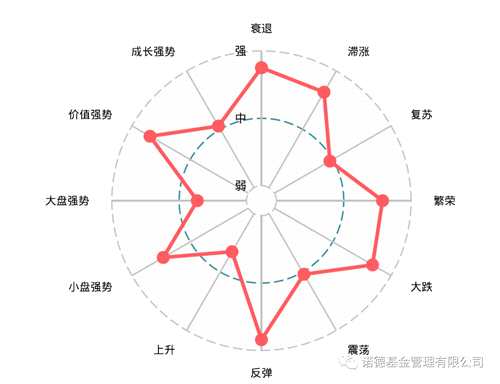

4)我们主要从三个维度来分析基金经理的行业能力表现:胜率、仓位、累计收益,并与同期全市场基金经理的表现进行比较,给出猫头鹰特色基金经理行业能力圈蛛网图,以形成更直观的认识。

整体来看,郝旭东的行业能力圈比较清晰,在通信、银行、食品饮料、休闲服务、公用事业、医药生物、家用电器、房地产上都有市场平均之上的段位排名,其中医药生物和房地产略为占优。结合访谈,我们认为郝旭东确实在医药上展现出了较好的理解,并取得了不错的回报。

图2 全市场行业能力排名

3、选股能力

猫头鹰模拟了前十大持仓的走势,假设只配置前十大股票,按基金规模作等比例放大,组合净值将会如何表现(如下图中的big10走势),并跟实际走势进行对比,郝旭东的重仓股相对组合整体的走势表现出了一定的优势。这通常意味着,他能够选出更为优秀的个股,“正确重配了正确的股票”。同时,尾仓品种也没有明显拖累组合的表现,组合中的持股质量较为均衡,重仓股和尾仓品种的表现差别不大。

从图中,我们也能直观的看到,组合的走势相对于前十大的走势更为平滑,波动相对更小。这同样也能说明,他具备一定组合思维。尽管组合中牺牲了部分向上的弹性,但带来了更好的波动控制。

图3 重仓股表现图

4、市场适应性

从整个管理生涯的时间维度来看,郝旭东表现出了中等偏上的市场适应性水平。体现在:当经济周期处于衰退、滞涨、大跌、反弹、小盘强势、价值强势时,有比较突出超市场表现;当经济周期处于上升、大盘强势的时候,处于相对弱势圈层;其余阶段表现为市场的中位数水平,其中繁荣和震荡略为占优。

05

猫头鹰连线

2020年4月29日,猫头鹰与郝旭东先生进行了一次深入交流。精选调研内容如下:

资框架中最关键的是控制仓位

猫头鹰:请介绍一下您的总体投资框架。

郝旭东:首先投资框架,肯定是由自己的投资理念来决定的,我的投资理念基本上从入行到接手产品再到目前为止,始终都没有改变,就是力争做出低波动、偏绝对收益的这一类产品。

之所以有这个想法,一方面和我是券商自营出身有一定关系,以偏绝对收益为根本。另一方面,我想努力给大家做出低波动的权益类产品,想通过复利给投资人比较好的投资体验,回撤控制的好一些,然后每隔一段时间就能看到净值创新高,这样体验相对好一些。

猫头鹰:怎么做低波动的、偏绝对收益类的产品呢?

郝旭东:策略方面,主要是偏向于自上而下,从大类资产配置开始入手。因为A股整体来说是一个高波动的市场,产品净值实际上波动也较大,从历史上来看,流量型基金经理可以说是每5年换一批,这也反映出了产品净值的波动性,这在某种程度上和我们的市场处于发展中阶段有一定的关系。

我的投资架构,第一层是定仓位,定完仓位在一定程度上能有效应对市场波动。假如市场处于极端情况下,仅仅通过行业之间的轮动配置,我认为是无法避免系统性风险的,所以需要控制组合仓位,所以仓位控制是我的架构里面的第一层,也是最为关键的一层,效果在2015年到2018年都是非常不错的,2019年中期相对弱一些。

第二层是行业配置,在行业配置上一方面要看其整体景气度,另外一方面要对行业进行横向比较。景气度高只是其中一方面,另外一方面要从估值层面来进行比较,景气度和估值要相互匹配,其次在不同的行业里选择出我认为相对比较适合且在后续1-2年中能够持有的标的。我投资的首要原则还是做到尽量不亏钱,其次才是累计的复合收益。

第三层是个股的选择,关于个股的选择,这两年很多机构投资者,包括公募基金的同行们都讲了自下而上的选股,实际上我觉得自己和他们也没有很大的区别,大家应该都是有一个共同的认知。

猫头鹰:您相比于同行,主要的优势是不是偏自上而下战略性的定仓位上?

郝旭东:在我的投资架构里,定仓位在这两年实际是拉低了权重。在2019年上半年前,定仓位的权重基本为我带来了至少三分之一的超额收益。

A股是一个高波动的市场,我们首先要从策略层面进行一个预防。当我们对比历次牛市,虽然我们常说A股是牛短熊长,但现在来看要好很多,虽然仍然存在高波动性,但是波动频率要小很多,所以说仓位的抉择,有可能未来要以季度,甚至以年来决断。

猫头鹰:从偏中短期的战术层面,您觉得确定仓位的主要的线索或者逻辑是什么?

郝旭东:中短期的战术层面,假如仍然是高波动市场就是向下,假如进入了低波市场,真的达到了以年度或者是1年、2年这种周期来算的话,那么有可能以战术层面的抉择会尽量的减到最少,那时候我也会通过行业板块轮动来实现超额收益,从而获得相对低波的超额收益。如果市场的发展并不明朗,那我觉得还是要做一些控制的。

在一些极端的市场环境下,防御一方面是靠仓位,另一方面则是需要运用对冲手段,而我们国内的公募产品基本上是不存在对冲的,即使做股指期货的对冲,也只是20%的仓位,这种情况下是不能有效的回避风险的。

擅长的行业主要有医药和化工

猫头鹰:您的投资框架第二层是从行业景气度以及横向比较,并且要估值匹配去寻找一些行业,全市场有这么多行业,可能一般基金经理如果是一开始做行业研究的话,会比较重点关注的其中的一些行业或者板块的,全市场的行业去横向比较行业景气度还要估值匹配,这个对您来说难度大吗?

郝旭东:相比纯赛道,全市场选择肯定难度是很大的,而且我个人的很多理念体系也确实在迭代过程中。全市场配置的基金经理,在我们行业里并不多,做的好的也很少,大家都在努力尝试,当然我也在努力提高这一层面。

每位基金经理肯定都有自己的优势圈,一般都是在做行业研究员时的行业背景,我做研究员的时候,主要是看了两个方向,一是医药,医药这一块专业性比较强,而且医药里面的细分子行业也比较多,所以每年总是能选出相对不错的个股,整体看医药这个板块对我的超额收益贡献还是很不错的。另外一个主看的行业是化工,化工属于周期范围,但是和其他的煤炭钢铁这些周期有一定的区别,它属于中游,而且它和制造业又不太一样,它的上游可以是矿产,煤炭,有色金属等,下游则是各种需求,包括衣食住行等。

化工的复杂性和股价的高波性,一定程度上影响了我谨慎的性格,也促使了我投资理念的形成。对我研究框架的影响主要分为两方面,一方面对我总量研究框架的形成起到一个相对的促进作用,另外一方面,风险偏好及风险控制层面也主要是通过这个来实现的。所以在当时通过对化工板块进行研究时累积的经验,相应的从总量层面也对其他板块进行了研究。

个股选择上强调估值的业绩的匹配性

猫头鹰:医药里面的细分行业很多,也有一些很主流的品种像CXO这些,还有一些是估值比较合理的一些品种,您在这个当中是自己有选择的,不太买那些主流的抱团的品种是吗?

郝旭东:主要原因是在于,我认为买入股票和卖出股票实际上因为对股票有一个定价,这个定价在海外都是以基本面定价为主,只要对基本面做一个假设,采用各种定价方法来对其进行定价,但是国内除了基本面定价外,趋势投资也是不容小觑的,所以市场情绪会对股票价格产生一定的影响,这也是A股高波动的根本因素。因此在我买入和卖出股票的时候,我肯定是希望明确它的基本面定价到底是多少,然后在这个基础上做出判断,有没有可能获得一定趋势交易的机会。

2019年上半年以前,用基本面定价,加上边际趋势变化这一点,判断还是相对准确。但是从2019年中期开始,因为基础的定价逻辑开始发生改变,和2017年也有一定的区别,所以我需要观察它是不是一种永续的状态。我觉得最终得出结论还需要观察半年乃至一年的时间。

关于估值过高的标的,我可能只会结合市场情况做一些交易。在构建组合时,我基本会把20-30%的权重放在交易层面。虽然其他核心持有的权重会有所变,但标的基本不会改变太多。

猫头鹰:在个股选择上您主要的标准是什么?

郝旭东:个股选择上,我应该和我的同行都差不多,但是我强调一个估值的匹配性问题。仅仅是一只赛道股就把它的估值拔的很高,甚至有100多倍的估值水平,我认为这个不确定性是比较大的,因为它透支了过多的年份。事实上,根据产业的交流加上对海外定价模式的观察,对于一家企业的估值,一般如果能够看清3年,那就已经是很好了,但是A股明显一到牛市就不止看3年,这种情况会成为风险的主要根源。所以除了从行业景气度、公司的竞争优势、公司对上下游的议价等这些常规的壁垒外,我始终会强调个股的估值。

我刚才提到的国内定价是分为两部分,一部分是基本面的定价,一部分是情绪和趋势的定价。定价能力我认为是整个资产管理行业非常重要且核心的能力,很多优秀的机构投资者他们之所以能够在不同的市场风格下,都表现非常不错,我认为这是一个很重要的原因。

重视风险控制,持股相对分散

猫头鹰:个股其实有的时候会带来很大的风险,大部分自下而上的基金经理比较看重个股的质量的,那么对于像您这样偏自上而下的基金经理而言的话,您觉得在个股的操作上,有没有出现比较大的风险,或者说您是怎么样去把握个股的?

郝旭东:首先我是希望做出低风险的权益类产品,所以在风险控制层面,除了会对仓位做控制以及板块配置的均衡外,还会对个股的选择以及个股的权重进行考量。

在个股选择上,我认为我和我的同行们基本都是类似的,但在个股权重上就会出现很多的分歧,有的是集中持股,整个仓位就10只左右股票,但有的就非常分散,在这两种不同的风格里基本都有各自的代表人物。我个人更倾向于第二种,因为我会考虑到个股流动性的问题,从而进行相对分散的持股。当你产品规模还较小的时候,持股集中度高我认为问题还比较小,但如果产品规模大了,即使去买最大市值的股票都会存在一定流动性的问题。

在过去的5年里,大家发现买入核心赛道是比较不错的,集中持股最终带来的超额收益也是非常突出的。但假如现在市场出现了一个拐点,那还是会存在问题的。有一些个别股票,我认为可能已经出现了“市值顶“了,那么对于一些竞争优势非常突出的个股,即使未来还有上涨的空间,那么它的超额收益也不会太明显。我个人始终是希望基于一定的安全边际,基于可能存在的盈利空间,然后再结合个股流动性的问题,来最后综合做出做个股权重的判断。

价值投资主要是基于企业价格和价值之间的匹配

猫头鹰:您身上可能有一个标签价值投资,但是价值概念比较宽泛的,可能是投资理念,也可能是持股风格,您身上的这个价值投资的含义能不能具体的说一说?

郝旭东:我对外也会提到价值投资,但是我的价值投资并不是说简单的就去买白马股或者蓝筹股。我买入和卖出一只股票,以及在个股的选择上主要还是看它的定价是否合理。我始终坚信一点,所谓价值投资,就是看企业的价格和价值之间是否匹配,股价和价值之间是否匹配,高估了肯定是要卖出的,低估了肯定也是要买入的,这个是我投资的一个根本基石。

猫头鹰:判断高估、低估是不是看估值指标的历史分位?

郝旭东:这个要从基本面的角度来衡量,中间会牵涉到它目前的增速,行业的发展状况,目前对各种竞争优势的判断等等,再结合当前的估值水平做出总体的判断。实际上这几年估值分位数也出现了一定的变化,尤其是以核心赛道股为主的这一类股票,它们的估值中枢,都出现了大幅的上移,甚至已经超出了2015年6月份和2018年1月份的水平,达到了历史的极值。

核心资产中仍然有一定的投资机会

猫头鹰:从行业比较去选择行业的话,您从今年来看的话,主要的投资机会可能出现在哪一些行业?

郝旭东:首先这需要分成短期和中长期两个不同的维度。短期看核心资产仍然会有机会,包括今年下半年我认为核心资产应该还是会有一波表现,但大概率赚的也只是业绩的钱。在已经出现较高透支估值的情况下,赚这个钱的本质实际上还是基于资金的驱动。

从中长期来看,我觉得核心资产未来仍然会有一定的收益,但对它的超额收益或许会存在一定的疑问。假如我们把2016年算成市场风格是由互联网中小市值转到白马核心股票,我们可以看到从2016年起招商中证白酒就一路上涨,目前的估值的水平可以说是透支到了2025年甚至是2026年,也就是5年的涨幅对应了10年的远景。按照A股的发展历史以及产业发展的规律说,甚至把美股复盘一下会发现,这种周期性已经达到了一个门槛。在较高的估值情况下,它的成长性,以及它的市场空间,或许都会制约后续的回报率。

从中长期来看,我们看好的板块,可能和现在就不太一样了。从产业的角度,我认为医药仍然会出现机会,因为它的细分行业多,所以说医药行业仍然会出牛股,但有可能会换一批标的,就像在美股中仍然会有一批中小市值的医药股表现很强。

另外就是满足内外需双循环的说法。在当前经济增速整体下降且需求不够的情况下,能够持续扩大内需的主要是指国产替代。其中价格部分有没有上限,在产业的议价率中有没有上限,会不会因为市场环境的变化而发生改变,这都需要进行衡量。

针对外需这一块,我们可以明确的看到,目前上市公司中的一些龙头公司,包括一些周期性的龙头公司,也包括了一批费类的龙头公司,都在慢慢的逐步走向国际化。如果能够把国际化这条路径给走开了,那我认为它们的市值天花板就会“打开“,而这个情况在美股的八十年代是表现的最为明显。所以说从长期来看,我觉得下一个5年,领涨的板块可能会出现一定的变化。

从年内来看的话,第一方面,核心赛道股仍然是有机会的,只不过高波动性不可避免;第二方面,找一些有特色的,估值相对来说合理偏低的一些中小市值,我认为这个机会也是较大的,目前我觉得相对来说市场比较认的仍然是医药和科技这两个领域;第三方面,市场存在一些绝对低估的品类,例如地产、保险、建筑类股票,这些板块可能在未来一两个季度中会面临一定的压力,但是从估值水平来看目前还较为合理。有一些板块的基本面也在改善,那么如果按照一年维度来看,这些板块我认为还是有比较大概率的赚钱机会。

短周期品种还有待观察,这类机会需要有一定的外界因素去激发。就像春节过后碳中和带动了煤炭、有色、钢铁以及一些公共事业股的估值修复。

声明:版权属于原作者。文字转载自微信公众号《猫头鹰组合投资》。我们坚决维护原创作者的版权所有权,部分文章推送时未能及时与原创取得联系。如有侵犯版权和出处不准确之处请与诺德基金小编联系。小编根据篇幅需要对原作者文章进行了综合编辑,本文仅代表作者本人观点,与诺德基金无关。诺德基金对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

风险提示:投资有风险,选择需谨慎。本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。敬请投资者注意投资风险。请投资者于投资前认真阅读相关基金的《基金合同》和《招募说明书》。基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。