宜信财富:用私募股权母基金拥抱“新经济”

摘要: 日前,宜信财富发布《2018年资产配置策略指引》(以下简称《指引》)认为,2018年公开市场的波动性将提升,另类资产如私募股权母基金有望成为投资者发掘优质投资标的、把握优秀公司的投资机遇、为自身投资组

日前,宜信财富发布《2018年资产配置策略指引》(以下简称《指引》)认为,2018年公开市场的波动性将提升,另类资产如私募股权母基金有望成为投资者发掘优质投资标的、把握优秀公司的投资机遇、为自身投资组合提供稳定回报的重要配置。

而对于2018年国内私募股权投资市场的展望,宜信财富持谨慎乐观的态度,认为市场将整体趋向价值回归,对创业长期利好。同时看好新兴行业,尤其人工智能、金融科技、企业服务、医疗健康等技术密集型产业;关注个性化升级的新消费时代下的消费升级机会。

2018年另类资产配置重要性凸显

《指引》认为,在量化宽松对实体经济的边际效应显着降低的前提下,经济复苏较好的、通胀较高的国家将逐个地、逐步地开始量化退出。但总的说来,2018 年货币政策正常化的步伐仍将较为温和,尽管美联储和英国率先进入加息周期,但加息幅度有限。欧元区和日本在2018 年持续的量化宽松的情况下,利率更将持续处于极低水平。潜在通胀的上行会使得当前的低实际利率情形改善有限。我们预期负实际利率情况将会延续,支撑投资者的风险偏好。

不过值得注意的是,由于目前多国股市和债市的估值处于高位。在此情况下,公开市场容易受到事件、市场情绪变化的影响,资产价格的波动性将会加剧,负面事件甚至会带来使资产价格大幅下挫的潜在风险。

这种潜在的波动性加剧也突显出配置另类投资的重要性。

《指引》指出,在全球金融一体化的背景下,各地区、各国家不同类别的传统资产回报间的相关性越来越高,通过投资不同传统资产越来越难以达到分散风险的目的。由于另类投资具有与传统资产较低的相关性,配置另类资产有望提升投资组合的整体表现。

长期的看,另类资产享受了低流动性所带来的非流动性溢价,往往带来比传统资产更高的回报。优秀的另类资产价值投资管理人,即使在宏观恶化的情况下,依然有能力发掘优质投资标的、把握优秀公司的投资机遇、为投资组合提供稳定回报。

用私募股权母基金拥抱 “新经济”

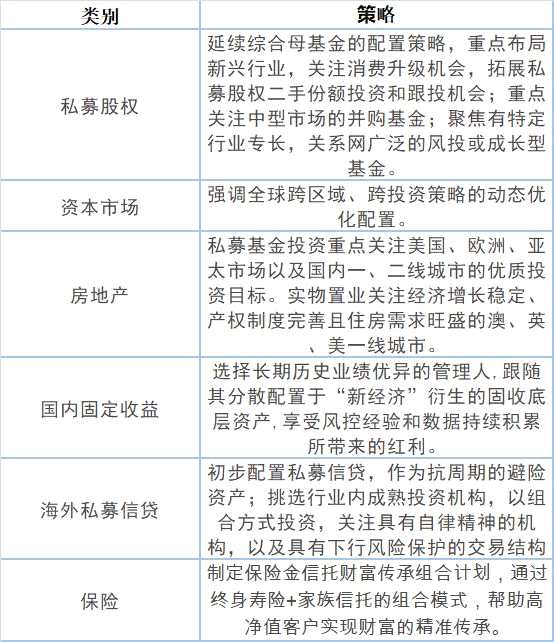

如果有1亿资产(人民币)应当如何配置?宜信财富给出的答案是:将25%的资产配置到私募股权、20%配置到房地产、20%配置到国内固定收益、20%配置到资本市场、5%配置到海外私募信贷、10%配置到保险。

从上图中不难看出,另类资产中的私募股权配置比例相对较高。对比2017年“指引”,私募股权的配置比例一直维持在25%左右,由此也可以看出宜信财富团队对于私募股权配置的青睐。

宜信财富国内私募股权母基金的负责人廖俊霞给出的理由是:首先、私募股权投资门槛较高、专业性更强;其次、私募股权与其他资产类别关联性较小,可以抵御周期波动,适合长期投资;第三、长期投资中的回报率跑赢其它产品,在前四分位TOP的基金关系人,他们长期十年期平均回报是超过了20%。

结合当下中国经济,正处于一个新旧经济动能转化期,在转化期限,私募股权投资是投资新经济、拥抱未来的一类资产,显得尤为重要。

而在过往十年当中整个私募股权行业发展非常迅速,不论是基金管理人的数量,还是投资的总量,都是呈现出一个大幅增长的状态,在这样一个高速增长的状态下,整个行业呈现出一幅非常火热的状态,行业中也是鱼龙混杂,单一项目和单一基金的风险也是时有发生。正因如此,母基金配置可以做到充分平衡风险的配置。

事实上,从早期投资、创业投资到并购投资,私募基金行业在支持企业初创、成长、转型升级方面已经形成了一个完整链条。与此同时,从合格投资者到母基金再到直接投资于未上市企业的私募股权投资基金,又形成了对接投资与融资需求的完美链条。私募股权投资基金的繁荣使更多中小微企业获取外部风险资本成为可能,而母基金的繁荣则使更多社会资本参与私募股权投资成为可能。

重点布局新兴行业

对于2018年的国内私募股权投资市场,廖俊霞认为市场将整体趋向价值回归,对创业长期利好。但高回报的驱动因素和相应的潜在风险都在变化。而在行业选择上,则是重点布局人工智能、金融科技、企业服务、医疗健康等技术密集型产业。

廖俊霞认为,在市场整体可投资金量较为可观、资金量和投资额度不会减少,但优秀项目不会陡然大量增加的情况下,行业竞争还将进一步加剧,投资机构将逐步呈现两极分化,参与主体无论是私募股权投资机构还是母基金管理人都要提升自身投资运作能力。

据廖俊霞介绍,2018年宜信财富将延续综合母基金的配置策略,保持对行业谨慎乐观的态度,遵循价值投资理念,坚持长期投资:

1、坚持综合配置策略

母基金通过在不同行业、不同投资阶段、不同类型的基金之间的分散配置,达到充分分散风险的目的。特别地,母基金不仅投资资深“白马”基金,混合已有丰富经验的“斑马”基金、还要配置有爆发性预期的“黑马”基金,充分发挥母基金的专业价值。

2、重点布局新兴行业

人工智能、金融科技、企业服务、医疗健康等技术密集型产业在明年发展潜力较大。全球的人工智能、机器人(300024) 技术在过去一年吸引了大量投资并取得快速发展,接下来如何将其整合下沉到各个行业的商业化产品及服务中去,是未来几年投资界的关注焦点。

3、关注“主要矛盾”切换下的消费升级机会

“人民日益增长的美好生活需要和不平衡不充分的发展之间的矛盾”成为我国社会的主要矛盾,意味着我们已步入个性化升级的新消费时代。随着居民的消费结构升级,品质消费需求不断提升,以消费者为核心、通过消费者需求逆向推动个性化商品生产和服务提供的细分领域存在大量的投资机会。

4、拓展私募股权二手份额投资和跟投机会

国内私募股权投资一级市场目前已发展到相对成熟的阶段,参考欧美的发展历程和目前市场的发展趋势,接下来二手份额市场会形成一定缺口。通过二手份额转让,私募股权母基金接手市场上已存续的优质标的,可缩短投资年限、加速资金回流,形成多层次的投资体系,也有利于进一步分散风险。进一步地,通过和标的基金的长期紧密合作,母基金也可以选择部分标的基金的优质项目择机进行跟投。

投资,基金,配置,募股,资产