保卫4000点 利好赶集般涌出

摘要:

昨晚,沪深交易所发布公告,同时下调交易经手费和交易过户费,下调幅度分别为30%和33%,将于8月1日起正式实施。与此同时,中国基金业协会再度推出华夏、中欧两家公募基金发布《公募基金看大市》系列,两大公募基金联合唱多A股;证监会则发布了《证券公司融资融券业务管理办法》,今后,券商将自主决定强平线,同时放宽两融客户的参与标准。

保卫4000点利好赶集般涌出

证监会、交易所、基金业协会深夜联手救市

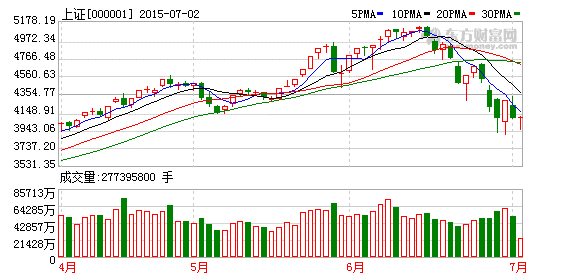

十三位私募大佬喊话市场提振效应只持续一天,昨日(7月1日)市场再度掉头向下。截至昨日收盘,沪指下跌5.23%,报4053.70点;深证成指下跌4.79%,报13650.82点。创业板指下跌3.47%,报2759.41点。

昨晚,沪深交易所发布公告,同时下调交易经手费和交易过户费,下调幅度分别为30%和33%,将于8月1日起正式实施。与此同时,中国基金业协会再度推出华夏、中欧两家公募基金发布《公募基金看大市》系列,两大公募基金联合唱多A股;证监会则发布了《证券公司融资融券业务管理办法》,今后,券商将自主决定强平线,同时放宽两融客户的参与标准。

面对不断下跌的股价,“坐不住”的还有很多上市公司。在近期A股连续下挫的背景下,停牌成为一批上市公司不约而同的选择。不过《每日经济新闻》记者注意到,股价出现连续下挫,其实也为部分上市公司提供了资本运作的契机。

而对于刚过会的IPO“航母”江苏银行,有权威人士表示其实际募资规模可能就100多亿元,虽然已通过发审委审核,实际发行还会有个过程。

证监会订立两融新规

昨日晚间出台的两融新规,就前期《证券公司融资融券业务管理办法(草案)》向社会公开征求意见,证监会吸收了进一步明确客户适当性要求的建议,将“最近20个交易日日均证券类资产不低于50万元”等要求,明确为开立信用账户的条件,并修改完善有关条文,以提高操作性。

对于目前已开立信用账户但证券资产低于50万元的客户,可继续从事融资融券交易。对“取消参与融资融券准入门槛”等建议,考虑到贯彻落实客户适当性管理的要求,未予采纳。证监会决定自2015年7月1日发布《管理办法》,并自公布日实施。

《管理办法》主要涉及四方面修改:一、建立两融业务逆周期调节机制。证券交易所根据市场情况对保证金比例、标的证券范围等相关风险控制指标进行动态调整,实施逆周期调节。同时要求证券公司根据市场情况等因素对各项风险控制措施进行动态和差异化控制。

二、合理确定两融业务规模。将融资融券业务规模与证券公司净资本规模相匹配,要求业务规模不得超过证券公司净资本的4倍。对于不符合上述规定的证券公司,可维持现有业务规模,但不得再新增融资融券合约。截至5月底,全行业净资本0.97万亿元,据此测算,全市场融资融券业务规模还有增长空间。

三、允许融资融券合约展期。在维持现有融券融券合约期限最长不超过六个月的基础上,新增规定,允许证券公司根据客户信用状况等因素与客户自主商定展期次数。

四、优化融资融券客户担保物违约处置标准和方式。取消投资者维持担保比例低于130%应当在2个交易日追加担保物且追保后维持担保比例应不低于150%的规定,允许证券公司与客户自行商定补充担保物的期限与比例的具体要求,同时不再将强制平仓作为证券公司处理客户担保物的唯一方式,追加风险控制灵活性和弹性。

与此同时,证监会新闻发言人张晓军亦是罕见地于晚间答记者问。就证监会准备进一步扩大证券公司融资渠道具体措施,张晓军称,有两条措施。一是根据证监会《公司债券发行与交易管理办法》规定,前期有20家证券公司开展了发行短期公司债券试点,效果较好,因此证监会7月1日决定,试点扩大到所有证券公司,允许其通过沪深交易所,机构间私募产品报价与服务系统等交易所发行与转让证券公司短期公司债券。二是根据证监会发布的《证券公司及基金管理公司子公司资产证券化业务管理规定》,允许证券公司开展融资融券收益权资产证券化业务,进一步拓宽公司融资渠道,确保证券公司业务稳步开展。

交易所出手降费

与此同时,沪深交易所昨日晚间同时发布公告:同时下调A股交易经手费和交易过户费。

在公告的《沪、深证券交易所和中国证券登记结算公司负责人就降低A股交易结算收费标准答记者问》中,有如下表态。

问:2012年,沪、深证券交易所和中国结算曾大幅降低A股交易经手费和交易过户费。请问近期所司有无进一步降低收费标准的考虑?

答:为进一步降低投资者交易成本,沪、深证券交易所和中国证券登记结算公司经研究,拟调低A股交易结算相关收费标准。沪、深证券交易所收取的A股交易经手费由按成交金额0.0696‰双边收取调整为按成交金额0.0487‰双边收取,降幅为30%。在0.0487‰中,0.00974‰转交投资者保护基金,0.03896‰为交易所收费。中国证券登记结算公司收取的A股交易过户费由目前沪市按照成交面值0.3‰双向收取、深市按照成交金额0.0255‰双向收取,一律调整为按照成交金额0.02‰双向收取。按照近两年市场数据测算,降幅约为33%。沪、深证券交易所和中国证券登记结算公司将抓紧完成相关准备工作,于8月1日起正式实施。

记者注意到,这是2012年以后交易结算费的再次大幅调整。

不少市场人士认为,这说明管理层在传达一个信息:面对股市的走弱,管理层将不遗余力地支持股市回暖。或许接下来,会有更多利好政策出炉。

《每日经济新闻》记者注意到,相比经手费和过户费的调整,市场更为关心的是“印花税何时调整”。毕竟这才是交易费用的大头之一。上述券商人士表示,目前A股的印花税为向股票卖出方征收1‰的税收。假如印花税也按照30%的水平下调,投资者卖出1万元将少缴纳约3元的税收,节省的费用是十分可观的。

公募接棒私募唱多

继6月30日,中国基金业协会发布了13位私募大佬唱多“抄底行情”之后,中国基金业协会再度推出华夏、中欧两家公募基金发布《公募基金看大市》系列一、二。

老牌大型基金公司华夏基金表示,市场经过快速深幅回调,风险得到释放,估值吸引力有所回升。市场经过整体超过20%的快速下跌,大中型蓝筹股整体估值趋于合理,风险收益比明显改善。目前,上证50动态市盈率约11倍,沪深300动态市盈率约15倍,基本与成熟资本市场的平均水平一致。随着国企改革深化,机制变革释放发展潜力,不少具备良好竞争基础和资质的大中型企业有望重现成长活力,当前的深幅调整无疑为理性而有远见的投资者提供了良好的投资机会。

华夏基金表示,A股市场下一阶段的结构性行情将在此轮调整中逐步开始酝酿。

中欧基金则认为,虽然基本面本身并不存在很大利空,但过去两周市场仍发生了剧烈调整,导致很多低估值板块遭遇错杀。其中杠杆资金被强制平仓成为市场短期关注的焦点。证监会公布的数据显示,在6月15日至26日间,为维持担保比例不低于130%而遭强制平仓的金额仅961万元,且场外配资子账户数已经由5月24日高峰时的37万户下降至6月29日的19万户,场外配资带来的风险已有相当程度的释放。截至昨日(7月1日),市场经历了大幅调整后,已经开始出现企稳迹象,并缓解了投资者因杠杆资金被强制平仓引发的担忧。

从短期市场看,情绪宣泄或已接近尾声,市场估值在短期大幅下跌后趋于合理。同时我们看到了国家政策对于稳定市场预期的支撑。包括利率与存准率双降、养老金入市、500亿逆回购、券商上调蓝筹折算率并下调保证金等,频繁的政策出台对短期市场企稳将起到显著效果。(来源:每日经济新闻)?

今日要闻

A股突发三大利好:调降交易结算费用、两融管理新规出台、扩大证券公司融资渠道

6月上市公司增持市值 环比翻倍创历史第二高

券商点评

申万宏源:7月上证核心区间4000-4500点

华泰证券:政策大招频出 金融板块最受益

民生点评券商融资渠道扩大:券商再迎政策红利

专家点评

张忆东:目前处于股灾尾声 但解决还需真金白银

水皮:愿赌服输大家都懂 拿什么拯救你我的A股

主力动向

控股股东借道大宗交易 机构加码汽车电子板块

暴跌中产业资本抄底 多家公司重要股东增持

概念股反射弧:热点板块机构游资巨量交易追踪?