偏股基金重排座次 20只基金排名上升200名

摘要:

6月15日以来股市大幅杀跌令偏股基金排名重新“洗牌”,截至7月10日,股票型基金和混合型基金领头羊双双易主,而一些前期表现平平甚至落后的偏股基金依靠相对抗跌的表现成功上位,排名急升,华泰价值和景顺能源更是从后1/2的位置双双跻身股基前十。 本轮调整后收益率排名大幅跃升的股票型基金一览

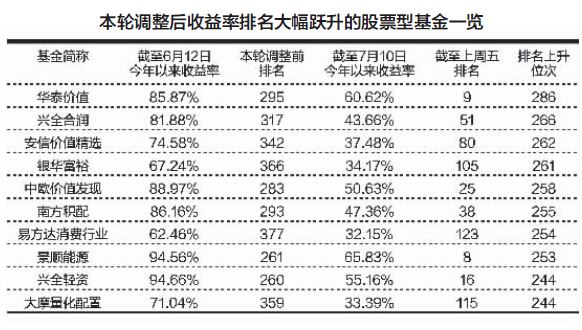

本轮调整后收益率排名大幅跃升的股票型基金一览

本轮调整后收益率前十股票型基金一览

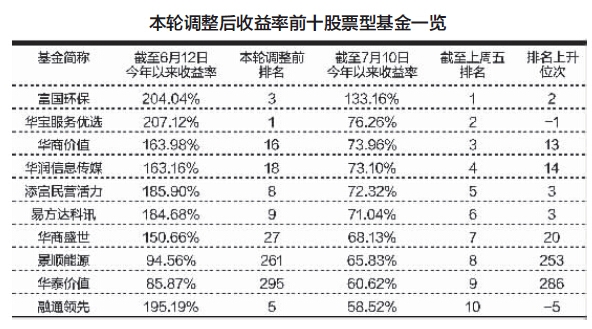

本轮调整后收益率前十股票型基金一览

本轮调整后收益率前十混合型基金一览

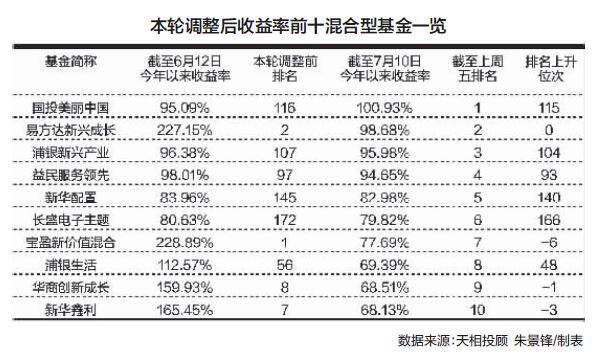

本轮调整后收益率前十混合型基金一览

6月15日以来股市大幅杀跌令偏股基金排名重新“洗牌”,截至7月10日,股票型基金和混合型基金领头羊双双易主,而一些前期表现平平甚至落后的偏股基金依靠相对抗跌的表现成功上位,排名急升,华泰价值和景顺能源更是从后1/2的位置双双跻身股基前十。

465只股基平均跌幅42%

52只净值腰斩

从6月15日至7月8日17个交易日,股市出现断崖式疯狂下跌,上证综指、创业板指和中证500等主要指数分别下跌32.11%、39.38%和42.82%,调整速度之快和幅度之大历史罕见。由于仓位普遍较高以及对中小盘成长股重仓较多,主动股票型基金净值损失严重。

统计显示,在股市大幅杀跌的17个交易日,465只主动股票型基金单位净值平均跌幅达到42%,远超上证综指,甚至还超过了创业板指数跌幅。不少前期表现抢眼的基金排名下滑,凸显出这些基金进攻有余而风控能力不足的弊端。

单只基金方面,共有199只基金区间跌幅超过45%,其中,有52只基金净值惨遭腰斩,区间跌幅超过50%,成为本轮调整损失最为惨重的基金。记者发现,这些跌幅较深的基金多在调整前收益可观,排名居前。

净值跌幅居前的股票型基金年内收益排名毫无例外出现大幅下滑。据天相投顾统计,共有72只基金最新排名(截至7月10日)比调整前(截至6月12日)下滑100名以上,特别是有11只基金下滑200名以上。深圳一基金公司旗下某股票型基金本轮跌幅最大,其排名由调整前的第29名大幅下滑到截至上周五的第264名,下滑235位,其年内收益率也从调整前的接近1.5倍锐减到截至上周五的21%。

20只基金排名上升200名

而依靠相对抗跌的表现,在本轮调整过后,有47只基金年内排名上升150名以上,其中,有20只排名上升200名,这充分证明风控在基金投资中的重要性。

单只基金方面,华泰价值是本轮调整过后蹿升速度最快的基金,该基金在股市大跌前排在第295名,处于较为落后的位置,而凭借在调整中跌幅较小,截至7月10日,其年内排名升至第九名。与该基金携手挤入前十的还有景顺能源基金,该基金在本轮调整前仅排在第261名,而截至上周五排名已经升至第八名。

最受关注的前十大股票型基金排名方面,在本轮调整前收益率位居前十的基金中,只有一半继续留在前十阵营,富国环保依靠相对抗跌的表现从第三名升至榜首,而且收益率大幅领先第二名,华宝服务优选由调整前的第一名退至第二名,华商价值则跃升至第三名。

混合型基金排行榜同样被本次中级调整震乱,在调整前收益率位居前十的混合型基金中,只有4只最新排名留在前十。调整前排名第一的宝盈新价值跌至第七名,易方达新兴成长则守住第二名位置。在本轮调整前排在第116名的国投美丽中国基金一跃升至第一名,其收益率还创出了新高。在大跌前排在百名开外的浦银新兴成长、新华配置和长盛电子主题基金均挺进前十,这些基金大跌前后的收益率差异不大。

从这些基金成功逃过大跌来看,灵活配置混合型基金在震荡市中具有的“进可攻,退可守”的优势得到了充分发挥,这也是基金公司更青睐发行混合型基金的原因所在。