基金近期投资策略曝光:重点布局计算机医药传媒

摘要: 主动管理股票型基金重仓股中,约57%的市值权重配置于创业板和中小板股票,较上季度增加了6个百分点,为有史以来最高水平。同期沪深主板股票占A股流通市值的比例为79%,创业板、中小板股票仅为21%,主动管

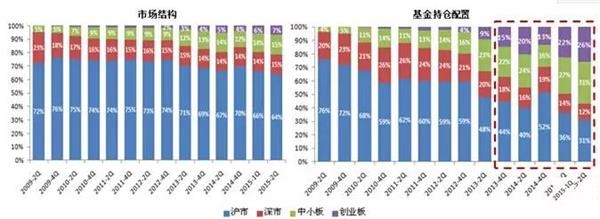

主动管理股票型基金重仓股中,约57%的市值权重配置于创业板和中小板股票,较上季度增加了6个百分点,为有史以来最高水平。同期沪深主板股票占A股流通市值的比例为79%,创业板、中小板股票仅为21%,主动管理股票型基金对创业板、中小板的配比超过市场流通市值结构36个百分点,为有史以来最高水平。 1、2015年2季度,中国主动管理股票型基金继续在中小板、创业板股票上保持较高比例配置。主动管理股票型基金重仓股中,约57%的市值权重配置于创业板和中小板股票,较上季度增加了6个百分点,再创有史以来最高水平。

2、主动管理股票型基金重点布局于新兴产业相关股票,对计算机、医药生物、传媒行业的投资比例位居前三,而对金融地产等蓝筹类股票仍然维持低配减持状态。

3、市场调整之下,基金管理人对创业板等新兴产业相关股票的持有态度呈现一定分化。大多数基金公司继续小幅调升对创业板、中小板股票的投资比例,但部分基金公司已开始转向主板蓝筹寻求避险。

主动管理股票型基金超配创业板再创历史新高

2015年2季度,中国主动管理股票型基金继续在中小板、创业板股票上保持较高比例配置,且从相对投资比例及绝对投资市值上均创历史最高水平。

主动管理股票型基金重仓股中,约57%的市值权重配置于创业板和中小板股票,较上季度增加了6个百分点,为有史以来最高水平。同期沪深主板股票占A股流通市值的比例为79%,创业板、中小板股票仅为21%,主动管理股票型基金对创业板、中小板的配比超过市场流通市值结构36个百分点,为有史以来最高水平。环比来看,基金重仓股对创业板、中小板股票的持有比例较上季度增加6个百分点。

图1、股票型基金资产配置与市场流通市值结构变化对比

从基金绝对持股市值来看,2015年二季度主动管理股票型基金重仓股中创业板、中小板股票的总市值达2,010亿元,季度增幅达23.42%。根据2015年2季度基金季报公告统计,主动管理股票型基金参与投资A股的持股总市值为6825.94亿元,前十大重仓股合计市值为3525.17亿元,占持股市值的51.64%。重仓股中,创业板、中小板股票市值合计为2,010亿元,较上季度末增加381.44亿元,季度增幅为23.42%。从绝对持股市值来看,主动管理股票型基金对创业板、中小板股票的持有量也达历史最高水平。

从基金绝对持股市值来看,2015年二季度主动管理股票型基金重仓股中创业板、中小板股票的总市值达2,010亿元,季度增幅达23.42%。根据2015年2季度基金季报公告统计,主动管理股票型基金参与投资A股的持股总市值为6825.94亿元,前十大重仓股合计市值为3525.17亿元,占持股市值的51.64%。重仓股中,创业板、中小板股票市值合计为2,010亿元,较上季度末增加381.44亿元,季度增幅为23.42%。从绝对持股市值来看,主动管理股票型基金对创业板、中小板股票的持有量也达历史最高水平。

图2、近五年基金重仓股在中小板、创业板的资产配置变化情况

主动管理股票型基金重仓股:重配新兴产业股票减持金融蓝筹

主动管理股票型基金重仓股:重配新兴产业股票减持金融蓝筹

2015年2季度,主动管理股票型基金整体的配置思路仍偏好于在创业板、中小板发行较为集中的新兴产业个股,而金融地产等蓝筹股票仍然处于低配减持状态。

主动管理型基金偏好配置于计算机、医药生物、传媒等新兴产业相关股票。从重仓股的行业分布来看,2季度主动管理股票型基金的重仓股主要布局于计算机、医药生物、传媒、化工、交通运输、电子等行业。其中,以计算机、传媒、电子、医药为代表的新兴行业股票在中小板和创业板的发行数量相对较多,从而引致主动管理股票型基金偏重配置于中小板、创业板而低配于主板股票。具体来看,二季报股票型基金重仓股对计算机、医药生物、传媒三大行业的持有市值达1380亿元,占重仓股总市值约40%。从收益贡献上来看,三大行业指数涨幅在全市场位居中游偏上水平,季度收益率均在20%以上,同期沪深300指数涨幅为10.41%,基金重点选择配置的新兴产业为其贡献正的超额收益。

从增持股票来看,医药生物、交通运输成为2季度基金重点配置方向。医药生物、交通运输、机械设备、电气设备、电子等行业,为2季度主动管理股票型基金持股市值增幅较大的前五大行业。其中,医药生物行业重仓股市值由1季度末的335.07亿元,上升至2季度末的514.17亿元,增幅达53.43%。从股票型基金增持的十大重仓股来看,交通运输业股票在二季度备受基金热捧,如:东方航空、南方航空、中国国航、海南航空等股票,位列基金增持榜单。

图3、2015年2季度基金重仓股增幅最大的前5大行业及增持前10大股票

从减持股票来看,主动管理股票型基金降低对金融、地产行业相关股票的投资比重,导致主板配置比例再度走低。2015年2季度,股票型基金减持幅度较大的前五大行业为:非银金融、房地产、汽车、银行、有色金属。大幅减持的股票以金融、地产行业个股居多,如:兴业银行、保利地产、中国平安、万科A、平安银行、浦发银行、东方财富等。其中,非银金融、银行、房地产三个行业重仓股减持市值合计达249.49亿元,平均减持幅度为40%。主动管理股票型基金在金融地产行业的配置比例已远低于其市场流通市值结构中的占比,2季度再度减持导致股票型基金在主板股票的投资市值降至历史低点。

从减持股票来看,主动管理股票型基金降低对金融、地产行业相关股票的投资比重,导致主板配置比例再度走低。2015年2季度,股票型基金减持幅度较大的前五大行业为:非银金融、房地产、汽车、银行、有色金属。大幅减持的股票以金融、地产行业个股居多,如:兴业银行、保利地产、中国平安、万科A、平安银行、浦发银行、东方财富等。其中,非银金融、银行、房地产三个行业重仓股减持市值合计达249.49亿元,平均减持幅度为40%。主动管理股票型基金在金融地产行业的配置比例已远低于其市场流通市值结构中的占比,2季度再度减持导致股票型基金在主板股票的投资市值降至历史低点。

图4、2015年2季度基金重仓股减幅最大的前5大行业及减持前10大股票

基金公司:市场应对下投资方向的分化

基金公司:市场应对下投资方向的分化

虽然2季度主动管理股票型基金对创业板、中小板股票的持有比例再度上升,但从各家基金公司旗下产品资产配置的调整来看,基金管理人对创业板等新兴产业相关股票的持有态度呈现一定分化。多数基金公司对创业板、中小板股票的投资比例仍保持小幅调升状态,但部分基金公司已开始转向主板蓝筹寻求避险。

增持创业板、中小板的基金公司仍占多数。选择在2季度内增加对创业板和中小板股票配置比例的基金公司共计41家,平均增幅为13%。其中,22家增幅比例在10%以上,10家增幅比例在20%以上。由于连续多个季度的增持,创业板、中小板股票的持有集中度在部分基金公司中再度攀升,较为极端的情况为旗下主动管理股票型基金80%-90%的重仓股均来自创业板和中小板。具体来看,2季度末旗下股票型基金重仓股对创业板、中小板股票增持比重较高的基金公司如:东吴、宝盈、融通;减持比例较高的基金公司如:浦银、富国、上投摩根等;维持原有比例未作较大幅度变动的基金公司如:中邮创业、汇添富、易方达等。

重配主板股票的基金公司开始逐步增加。相比于基金管理人对创业板等成长行业的青睐,重配于主板股票的基金公司仍占少数,但2季度内部分基金公司在市场出现大幅波动的预警下也开始转向主板蓝筹股票。其中,长期维持对主板股票投资比较较高的基金公司如:长城、新华、博时等。2季度内对主板股票增幅较大的基金公司如:光大保德信、长盛、建信等。该部分基金公司对主板股票的增持,一方面重点布局于金融蓝筹等低估值板块,另一方面对交通运输、医药生物行业股票增持比重较高。

表1、2015年2季度各代表基金公司资产配置动态

股票,基金,创业,季度,小板