部分业内人士呼吁暂停中证500股指期货防投机

摘要: 【相关报道】刘姝威:中国股市已经被人为操纵必须暂停股指期货一、有人利用股指期货恶意操纵中国股市2015年8月21日(星期五)是股指期货交割日,当日沪指暴跌156点。当日下午1点15分沪指从3496点开

【相关报道】

刘姝威:中国股市已经被人为操纵 必须暂停股指期货

一、有人利用股指期货恶意操纵中国股市

2015年8月21日(星期五)是股指期货交割日,当日沪指暴跌156点。当日下午1点15分沪指从3496点开始上涨,到下午2点16分沪指涨到3628点,一个小时交易时间内,沪指上涨132点。此后,流通市值排名第一位的中国石油、第五位的中国石化和第八位的中国平安开始暴跌。当日从下午2点16分到2点55分之间仅39分钟内沪指暴跌138点,收盘前5分钟沪指上涨17点,以3507点收盘。

8月22日(星期六)网上流传一个被称为“A股预言帝”的外国人说的话:“预计未来四天或五天时间里中国股市还将下跌X%,并面临像1929年美国股灾那样遭遇沉重损失的风险。”这个“预言帝”的话能够成真吗?也许能。因为8月21日下午中国股市收盘前,股指期货标的股出现了每单几万手的买单。下周一,买入这些股票的人可以让这些股票开盘开到跌停,用同样的手法,重演7月6日、7日和8日大肆砸盘的把戏。明显地,这已经不是市场行为,而是中国股市已经被人利用股指期货恶意操纵了。中国政府不需要救市,而是应该将这些恶意操纵股市的人绳之以法。

股指期货起源于1982年美国堪萨斯期货交易所(KCBT),当时,美国居民户直接持股市值占股票总市值比例30%左右。2010年4月16日中国证监会批准沪深300股指期货合约正式上市交易时,我国散户直接持股市值占股票总市值比例超过80%。在这种条件下,开放股指期货根本无法起到套期保值的作用。因为股指期货交易需要很高的多学科教育背景和市场操作能力,散户不具备股指期货交易能力。

从2010年开放股指期货交易以来,股指期货交易从来没对中国股市起到积极作用,反而成为恶意操纵中国股市的武器。

在中国散户直接持股市值占股票总市值比例超过80%的条件下,中国股市开放股指期货交易,违反了市场公平、公正和公开的“三公原则”。目前,中国股市的股指期货交易者都毕业于国内外著名大学,甚至是当年的“学霸”或“神童”。现在中国股市的股指期货交易,就好比精英们手持“尖端武器”屠杀身无寸铁的散户。

在中国散户直接持股市值占股票总市值比例超过80%的条件下,证监会应该暂停股指期货交易。只有中国居民户直接持股市值比例下降到30%以下时,才能再次开放股指期货。中国必须全面学习发达国家的经验,在不具备开放股指期货的市场条件下,只有暂时停止股指期货交易,才符合市场“三公原则”。

如果证监会不能暂时停止股指期货交易,那么,由数学家、心理学家、统计学家和物理学家组成的“精英团队”,利用股指期货,很快会让中国股市崩盘,然后,他们逃之夭夭。

二、中国经济发展平稳

除了利用股指期货操纵中国股市以外,目前国内外有一种舆论认为2015年中国经济正在下滑,中国股市缺乏牛市的经济基础,主要理由如下:一是GDP增速持续回落;二是总供给持续疲软,规模以上工业增加值累计增速下滑;三是总需求不足,价格低迷;四是发电量和货运量累计增速下滑。

经过三十年的经济高速增长,我国GDP的规模已经在世界名列前茅,与美国GDP规模相仿。自2010年以来,美国GDP增长率不足3%。按照目前我国GDP规模,我国保持6%左右的GDP增长率足矣。

目前,我国正在从“中国制造”向“中国创造”转型,这种转型将大幅度减少我国的工业用电量和货运量。例如,我们正在建设一个平台,这个平台能够使制造业企业有效地减少产品制造过程中零部件的货运量和产成品的运输量。在我国经济转型过程中,评价宏观经济运行的统计指标也应该与时俱进,否则,传统的评价指标可能会产生误导。

供给会创造需求。例如,我国已经普及私人汽车,目前汽车市场的需求仅有更新汽车的需求。但是,我们可以不断升级汽车的安全性能,最终推出自动驾驶汽车。在这个过程当中,汽车安全零部件的供给会创造出汽车行业新的市场需求。虽然目前我国已经掌握了自动驾驶汽车的国际领先专利技术,但是我们不可能一下子向市场推出自动驾驶汽车的整车,一是目前自动驾驶汽车的成本较高,二是整车市场只有更新汽车的需求。但是,我们逐步推出保有汽车的安全性能零部件,却是广大车主乐意接受和有能力支付的。

目前,我国正在实施“一路一带”,中国企业购买国外便宜的资源,在国外设厂,让产品更便捷地进入国际市场。即使在发达国家,当地政府官员对待中国投资者的态度与三十年前中国官员对待外国投资者的态度是一模一样的:毕恭毕敬。三十年河东,三十年河西,中国经济已经成为世界经济的晴雨表。

三、股市是为实体经济服务的场所

股指的波动可能是由市场原因引起的,也可能是人为原因引起的。如果股指的波动是由于市场原因引起的,证监会不必插手,由市场自行调整。如果股指波动是由人为因素引发的,证监会必须要严厉查处肇事者。

股市是上市公司直接融资的场所。目前,我国股市只有二千多家上市公司,满足不了我国股市的投资需求,造成股票市盈率过高。

增加上市公司的数量符合股市为实体经济服务的宗旨,在这方面,证监会不应该受制于股指的波动。

(作者简介:刘姝威,北京大学经济学硕士,师从我国著名经济学家陈岱孙教授和厉以宁教授。现任中央财经大学财经研究所研究员,中国企业研究中心主任。文章来源:刘姝威微信公众号)

股指期货能有效平抑现货市场波动

股指期货具有风险管理和价格发现两大基础功能,从交易执行和信息传递两方面,保证了其平抑现货市场波动的功能。

首先,股指期货市场作为与现货市场并行的新市场,投资者通过买卖股指期货合约可将股市风险转移到期货市场。例如,当股市走低时,通过期货市场的卖空机制代替在现货市场直接抛售股票,从而分流股市抛压,客观上缓解了股市下跌的压力。其次,股指期货市场为风险厌恶者提供了转移风险的途径。对于风险厌恶的投资者而言,可以利用期货市场的套期保值功能,将股市波动的风险转嫁给偏好风险的投机者,从而大大提高了市场整体的风险承受能力。最后,股指期货市场T+0交易制度、资金效率高等特点均提高了避险的执行效率。

股指期货是以现货市场为标的物的,现货市场决定了期货合约最后的交割价格,期货合约的价格必然将回归到现货价格。

股指期货是以现货市场为标的物的,现货市场决定了期货合约最后的交割价格,期货合约的价格必然将回归到现货价格。

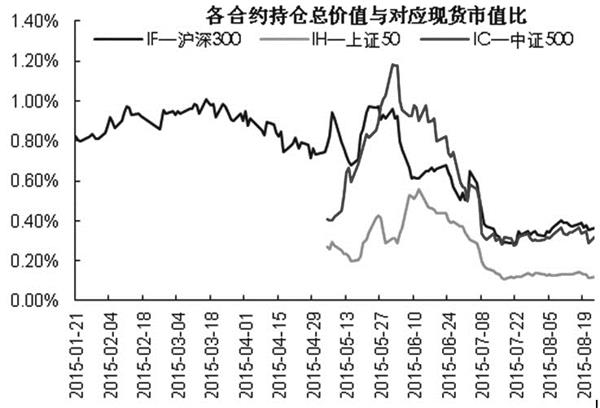

从我国现有各合约的持仓情况来看,持仓总价值占现货市场总市值的比例不高,最大不超过1.2%,一般均低于1%。期货市场的规模远小于现货市场,这也是为何我国股指期货对现货市场平抑作用相对有限的原因之一。由此也可以看出,不存在通过期货市场操控现货市场的可行性。

近期股指期货基差、持仓量等各项数据显示交易活动在正常范围内,无明显异常。从基差表现来看,前期由于股市下跌导致的基差变大,在近两日各合约基差都出现明显变小的现象,说明市场交易者的悲观情绪正在缓解。从持仓量上来看,受现货市场影响,各合约总持仓均从6月中上旬开始下降,到7月中上旬降到较低水平并保持稳定,波幅不大。

近期股市下跌的主要因素有四个:部分股票估值过高、场外配资杠杆比例过高、国内经济不及预期和美国加息预期。

回顾6月12日国内股市达到阶段顶部时各指数估值及美国股市历史估值可以看出,与美国各大股指的估值相比,当时国内市场估值并没有整体高估,但部分小市值公司高估是比较明显的。估值过高的股票自然会出现估值回归需求,并且在下跌过程中,由于场外高杠杆配资等原因存在,易引起恐慌气氛,加重市场下跌压力。

市场有关机构草根调研得出场外配资规模大约1万—2万亿。相关数据显示,场外配资加速入场时间大约在3—5月,3、4、5三个月增加的量约为1万亿。同时从市场成交量来看,5月下旬与6月上旬市场成交最为活跃,这段时间上证指数基本处于4600点上方,这个区域堆积了大量的资金。

配资交易者追求高风险、高收益的交易特点使其具有追求最高杠杆的倾向(接近8—10倍杠杆),如果大盘下跌10%(个股下跌可能已经超过10%),就会有部分配资投资者面临强平风险,如果出现连续下跌,跌幅近20%时,会触发半数以上的强平盘,这就会有约5000亿元资金被强平,这将很大程度上增加市场下跌压力。

国内经济指标并未在二季度体现出企稳迹象,诸如GDP增速不断下行,PMI也在50附近徘徊,低于市场预期。8月21日公布的中国制造业采购经理人指数PMI初值为47.1,低于上月终值0.7个百分点,跌至2009年3月以来低点,对投资者心理产生了很大的负面影响。

从美国现公布的8月经济数据来看,数据表现喜忧参半,其中美国8月Markit制造业PMI初值52.9,创2013年10月以来新低,预期53.9,前值53.8。就业分项指数降至52.2,创2014年7月以来新低。美国8月费城联储制造业指数8.3,预期6.8,前值5.7。从上周美联储会议纪要中也可看出,经济数据的好坏对于判断加息时点有参考意义,目前FOMC官员们已就何时准备加息的声明达成一致,需要见到更多经济增长和就业市场足够强劲的证据。国际股市的溢出效应将在短期内继续影响国内A股情绪。

国际机构投资者能够熟练使用期货、期权等金融衍生品工具对冲现货风险,从全球来看,欧洲交易所(Eurex)的产品类别较为丰富,共有12类,几乎包括了所有的产品类别。除了个股、股指和债券的期货期权等衍生品外,欧洲期货交易所还利用自己高效、透明、安全和有序的平台向市场参与者提供其他更多更丰富的衍生品工具,如碳排放、欧元通胀、房地产和天气衍生品等。而芝加哥商品交易所(CME)的产品类别为10类,而香港交易所的产品类别为8类。

国际机构投资者能够熟练使用期货、期权等金融衍生品工具对冲现货风险,从全球来看,欧洲交易所(Eurex)的产品类别较为丰富,共有12类,几乎包括了所有的产品类别。除了个股、股指和债券的期货期权等衍生品外,欧洲期货交易所还利用自己高效、透明、安全和有序的平台向市场参与者提供其他更多更丰富的衍生品工具,如碳排放、欧元通胀、房地产和天气衍生品等。而芝加哥商品交易所(CME)的产品类别为10类,而香港交易所的产品类别为8类。

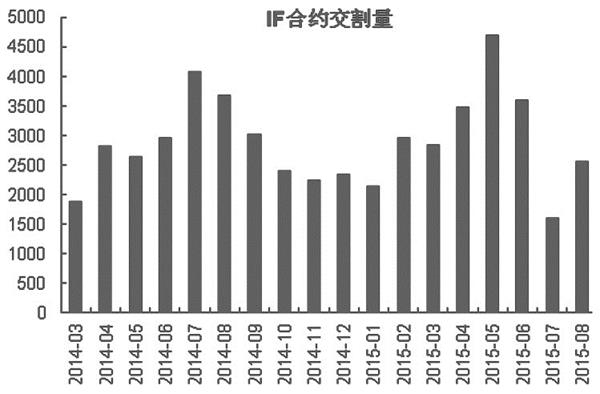

我国2010年推出沪深300股指期货,2015年推出上证50指数期货、中证500指数期货。从成交量和持仓量上来看,目前我国的股指期货交易仍以沪深300指数为主,其他两个品种交易量远远低于沪深300指数期货。对比世界主要国家和地区股指期货品种,我国股指期货市场存在合约品种较单一、发展时间较短的问题,需要进一步发展壮大衍生品市场,才能更加有效维稳现货市场。

综上所述,股指期货具有平抑现货市场波动的功能,这是股指期货本身的特性所决定的。国内股指期货市场虽然发展时间短,规模不大,也已具备了平抑现货市场波动的功能。相比于国外品种齐全的衍生品工具,我国应该进一步发展金融衍生品市场,为平抑市场波动起到更为重要的作用。(来源:期货日报)

股指,市场,期货,股市,中国