首批基金三季报出炉 各家基金十大重仓股各有千秋

摘要: 【首批基金三季报出炉各家基金十大重仓股各有千秋】首批基金三季报新鲜出炉,经历三季度股灾中之后那些牛逼哄哄的明星基金经理怎么看待未来市场的投资机会,他们三季末都重点拿了什么股票。首批基金三季报新鲜出炉,

【首批基金三季报出炉 各家基金十大重仓股各有千秋】首批基金三季报新鲜出炉,经历三季度股灾中之后那些牛逼哄哄的明星基金经理怎么看待未来市场的投资机会,他们三季末都重点拿了什么股票。 首批基金三季报新鲜出炉,经历三季度股灾中之后那些牛逼哄哄的明星基金经理怎么看待未来市场的投资机会,他们三季末都重点拿了什么股票。

中邮战略新兴产业基金经理任泽松:四季度主要是结构性机会

首先从宏观经济基本面看,整体宏观经济增速已经由快速下台阶阶段初步进入缓慢探底过程,预计在四季度以及未来一段时间经济将呈现L型弱平衡的运行态势。但是从微观企业的表现看,在大的经济转型背景下,尽管宏观增长乏力但是结构性的增长亮点也会层出不穷。流动性方面预计将会维持积极的货币政策,市场流动性将会维持相对宽松的状态。

其次,在对整体宏观经济基本面以及流动性判断的基础上,我们认为四季度市场将会维持震荡走势,主要是结构性的投资机会,代表未来经济增长驱动力的新兴产业预计将会有较好的市场表现,业绩和成长空间仍将是考量股票的主要标准。

最后四季度基金产品投资策略,依然看好战略新兴产业中的投资机会,具体体现在三条投资主线,第一,信息经济。主要以互联网为代表,包括信息产业基础建设以及互联网和传统经济的融合等的投资机会。第二,健康经济。主要包括生物医药,医疗服务、体育产业等的投资机会。第三,智能经济,主要智能硬件设备、高端设备、机器人等为代表的投资机会。

在行业配置方面,我们看好代表未来中国经济发展方向的战略新兴产业,如信息技术、生物医药、新材料、环保等行业。

展望未来,本基金期望在市场分化过程中发挥“自下而上”精选个股的优势,配合适时的仓位控制,力争为投资者带来较好的投资回报。

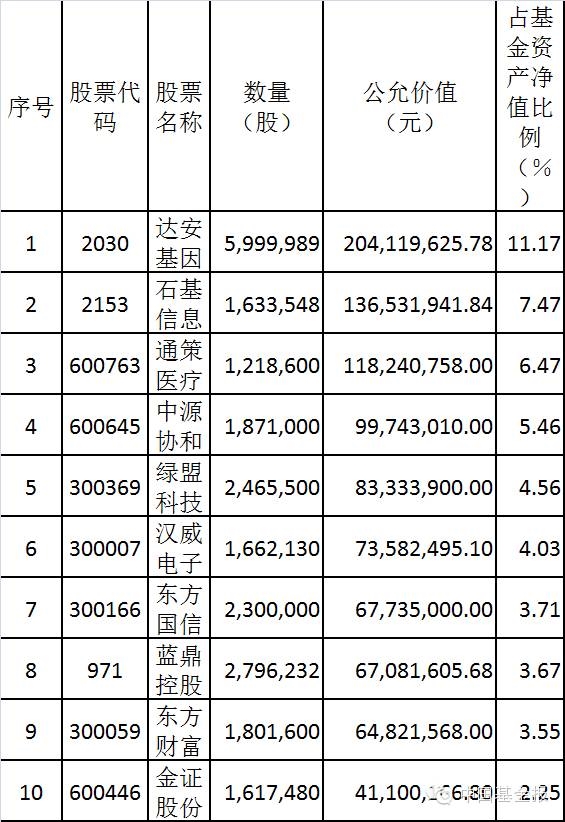

中邮战略新兴产业三季末十大重仓股

易方达新兴成长基金经理宋昆:后续需要避免业绩“地雷”

易方达新兴成长基金经理宋昆:后续需要避免业绩“地雷”

市场经过自6月份以来的剧烈下跌,前期因大幅上涨而形成的估值泡沫问题已得到了很大程度的消化,目前A股的整体市盈率已经有明显下降。与此同时,由于经济下行压力加大,预计中央政府会继续实施针对部分领域的财政刺激,同时保持较为宽松的货币环境。综合上述宏观经济局面、财政货币政策以及市场估值环境,我们认为可以逐步挑选出一批具备高投资性价比的优秀股票标的。但需留意的是,经济下行给企业经营带来了较大压力,三季报上市公司业绩低于预期的概率较大,后续需要避免业绩“地雷”。

放眼中长期,能使中国经济进一步恢复活力的依然是不断崛起的新兴产业。随着人类走进移动互联、云计算时代,机器人为代表的人工智能将在制造业中承担举足轻重的作用。从繁重的生产中解放出来的人类,对于自身的需求必将更加重视,娱乐、医疗、环保、教育、体育产业必将迎来黄金发展时期。其中,互联网的垂直应用领域,将迅速而深刻地改变社会生活,值得我们高度地关注。

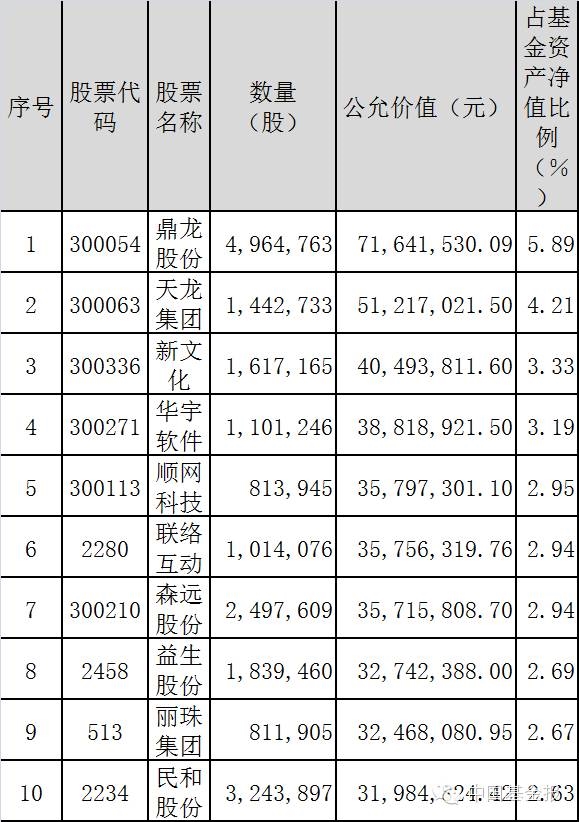

易方达新兴成长三季末十大重仓股

中银收益基金经理陈军:持续看好有市场刚性需求的行业

中银收益基金经理陈军:持续看好有市场刚性需求的行业

展望四季度,全球经济整体将延续弱复苏与低通胀的格局,美国本次的加息必然在进度和力度上低于预期。虽然中国经济偏弱,但相比其他新兴国家仍然不错,因此人民币汇率短期应该逐步走稳。政策方面,依然可以看到宽松的财政,通胀可控下,央行也会引导利率逐步下行,经济短期看不到超预期的下跌。因此,四季度市场环境环比改善。

我们判断A股市场在大幅下跌之后,主要参与者的持仓水平普遍较低,继续做空的动能不足,市场将逐步企稳。随着风险溢价上升,权益市场的吸引力提升,市场会部分修复之前的下跌。但是由于基本面的走弱,自下而上价值择股的难度加大。市场配置的意愿会体现在确定性主题的炒作上。

我们将适当增加仓位。持续看好有市场刚性需求的行业,例如医药、旅游、文体、教育和环保等长期趋势向上的行业,同时我们也积极关注传统企业转型的机会。随着注册制的临近,我们将以更严的要求来寻求高品质个股,分享优秀上市公司的成长和股东回报。

中银收益三季末前十大重仓股

新华优选消费基金经理崔建波:四季度股市先涨后跌概率更大

新华优选消费基金经理崔建波:四季度股市先涨后跌概率更大

预计4季度经济将底部徘徊,难以出现明显改善。进出口增速低迷,消费平稳,基建和地产投资有望改善。美国9月非农数据大幅低于市场预期,短期加息可能性降低,年内最多加息1次,很可能不会加息,全球流动性仍然保持宽松格局。

4季度指数总体区间震荡行情,波动率将显著降低。4季度我们认为先涨后跌概率更大,看好4季度初的反弹行情,不排除十八届五中全会后指数再次出现回调,但回调难以再创新低,总体市场风险可控。

4季度我们先看好4季度初反弹的主题投资机会,届时最大催化剂就是十三五规划,目前去杠杆接近尾声,人民币贬值预期弱化,前期个股超跌,近期政府稳定股市意愿强,提供了较好的反弹时间窗口。4季度初建议重点关注主题投资和超跌股,建议关注:十三五规划、新材料、互联网+、工业4.0、基因检测、核电、信息安全、电改、油气改革、迪斯尼、东北振兴等。五中全会后,3季报也披露完成,市场会对个股、板块全年业绩有更好的把握,届时有业绩的股票将迎来大分化行情,可甄选真成长公司进行战略配置。五中全会后我们对市场态度偏谨慎,经历前期主题投资、估值修复后,市场催化剂减少,获利盘有回吐可能。年底IMF对中国的SDR表决能否通过很关键,如果通过将会短期刺激市场上涨,但如果没有通过,市场可能迎来较大调整,彼时我们建议配置优质成长股和低估值白马股,包括金融、中字头、食品饮料、医药、餐饮、环保、新能源汽车、禽畜产业链等板块龙头个股。12月美联储议息会议很重要,我们将密切关注。

新华优选消费基金三季末前十大重仓股

兴全轻资产基金经理谢治宇:重点布局那些从长期来看凸显投资价值的个股

兴全轻资产基金经理谢治宇:重点布局那些从长期来看凸显投资价值的个股

虽然对宏观经济难言乐观,但正如本基金二季报所述,我们认为A股市场过去一段时间的暴跌行情并不会是常态,在市场信心降至新低的情况下,反而需要开始保持谨慎乐观的心态,从更长的周期看,部分好公司有望在此轮市场暴跌中赢来较好的价值投资买点。因此四季度,本基金将继续积极寻求机会,重点布局那些从长期来看凸显投资价值的个股,在控制风险为前提,努力把握阶段性机会,持续为投资者创造长期价值。

兴全轻资产三季末前十大重仓股

为加强基金管理公司资管业务信息披露,基金业协会统计了2015年9月底基金管理公司资管业务总规模排名、基金管理机构公募基金规模排名、基金管理公司专户业务规模排名、基金子公司专户业务规模排名,将陆续予以公布,仅供市场参考。

为加强基金管理公司资管业务信息披露,基金业协会统计了2015年9月底基金管理公司资管业务总规模排名、基金管理机构公募基金规模排名、基金管理公司专户业务规模排名、基金子公司专户业务规模排名,将陆续予以公布,仅供市场参考。

| 排名 | 机构名称 | 公募基金规模(亿元) |

| 1 | 天弘基金管理有限公司 | 6446 |

| 2 | 华夏基金管理有限公司 | 5490 |

| 3 | 工银瑞信基金管理有限公司 | 3912 |

| 4 | 易方达基金管理有限公司 | 3559 |

| 5 | 嘉实基金管理有限公司 | 2929 |

| 6 | 南方基金管理有限公司 | 2786 |

| 7 | 华宝兴业基金管理有限公司 | 2578 |

| 8 | 广发基金管理有限公司 | 2507 |

| 9 | 汇添富基金管理股份有限公司 | 2453 |

| 10 | 中银基金管理有限公司 | 2237 |

| 11 | 建信基金管理有限责任公司 | 2103 |

| 12 | 招商基金管理有限公司 | 2054 |

| 13 | 富国基金管理有限公司 | 1610 |

| 14 | 博时基金管理有限公司 | 1428 |

| 15 | 银华基金管理有限公司 | 1361 |

| 16 | 兴业全球基金管理有限公司 | 1346 |

| 17 | 上投摩根基金管理有限公司 | 1044 |

| 18 | 华安基金管理有限公司 | 1016 |

| 19 | 鹏华基金管理有限公司 | 981 |

| 20 | 大成基金管理有限公司 | 909 |

| 21 | 华泰柏瑞基金管理有限公司 | 907 |

| 22 | 国投瑞银基金管理有限公司 | 789 |

| 23 | 诺安基金管理有限公司 | 741 |

| 24 | 农银汇理基金管理有限公司 | 735 |

| 25 | 宝盈基金管理有限公司 | 695 |

| 26 | 民生加银基金管理有限公司 | 671 |

| 27 | 交银施罗德基金管理有限公司 | 658 |

| 28 | 融通基金管理有限公司 | 627 |

| 29 | 国泰基金管理有限公司 | 622 |

| 30 | 国寿安保基金管理有限公司 | 599 |

| 31 | 景顺长城基金管理有限公司 | 554 |

| 32 | 长城基金管理有限公司 | 534 |

| 33 | 中欧基金管理有限公司 | 525 |

| 34 | 光大保德信基金管理有限公司 | 512 |

| 35 | 华商基金管理有限公司 | 494 |

| 36 | 中邮创业基金管理股份有限公司 | 487 |

| 37 | 申万菱信基金管理有限公司 | 420 |

| 38 | 国联安基金管理有限公司 | 373 |

| 39 | 兴业基金管理有限公司 | 353 |

| 40 | 信诚基金管理有限公司 | 340 |

| 41 | 国金基金管理有限公司 | 328 |

| 42 | 银河基金管理有限公司 | 318 |

| 43 | 海富通基金管理有限公司 | 313 |

| 44 | 泰达宏利基金管理有限公司 | 303 |

| 45 | 长信基金管理有限责任公司 | 301 |

| 46 | 中融基金管理有限公司 | 291 |

| 47 | 新华基金管理有限公司 | 268 |

| 48 | 长盛基金管理有限公司 | 262 |

| 49 | 平安大华基金管理有限公司 | 249 |

| 50 | 东方基金管理有限责任公司 | 249 |

| 51 | 上银基金管理有限公司 | 228 |

| 52 | 万家基金管理有限公司 | 226 |

| 53 | 浦银安盛基金管理有限公司 | 209 |

| 54 | 前海开源基金管理有限公司 | 207 |

| 55 | 上海东方证券资产管理有限公司 | 197 |

| 56 | 德邦基金管理有限公司 | 174 |

| 57 | 中加基金管理有限公司 | 173 |

| 58 | 中海基金管理有限公司 | 171 |

| 59 | 摩根士丹利华鑫基金管理有限公司 | 166 |

| 60 | 安信基金管理有限责任公司 | 164 |

| 61 | 华福基金管理有限责任公司 | 164 |

| 62 | 华富基金管理有限公司 | 156 |

| 63 | 鑫元基金管理有限公司 | 148 |

| 64 | 国海富兰克林基金管理有限公司 | 116 |

| 65 | 嘉合基金管理有限公司 | 111 |

| 66 | 方正富邦基金管理有限公司 | 99 |

| 67 | 西部利得基金管理有限公司 | 94 |

| 68 | 泰信基金管理有限公司 | 89 |

| 69 | 金鹰基金管理有限公司 | 88 |

| 70 | 东吴基金管理有限公司 | 86 |

| 71 | 汇丰晋信基金管理有限公司 | 80 |

| 72 | 永赢基金管理有限公司 | 75 |

| 73 | 长安基金管理有限公司 | 68 |

| 74 | 信达澳银基金管理有限公司 | 64 |

| 75 | 财通基金管理有限公司 | 59 |

| 76 | 中信建投基金管理有限公司 | 59 |

| 77 | 天治基金管理有限公司 | 58 |

| 78 | 北信瑞丰基金管理有限公司 | 55 |

| 79 | 英大基金管理有限公司 | 42 |

| 80 | 泓德基金管理有限公司 | 41 |

| 81 | 富安达基金管理有限公司 | 39 |

| 82 | 华润元大基金管理有限公司 | 27 |

| 83 | 中金基金管理有限公司 | 26 |

| 84 | 益民基金管理有限公司 | 25 |

| 85 | 浙商基金管理有限公司 | 25 |

| 86 | 九泰基金管理有限公司 | 22 |

| 87 | 山西证券股份有限公司 | 21 |

| 88 | 红塔红土基金管理有限公司 | 21 |

| 89 | 浙江浙商证券资产管理有限公司 | 17 |

| 90 | 诺德基金管理有限公司 | 15 |

| 91 | 江信基金管理有限公司 | 15 |

| 92 | 泰康资产管理有限责任公司公募事业部 | 10 |

| 93 | 国开泰富基金管理有限责任公司 | 9 |

| 94 | 华融证券股份有限公司 | 9 |

| 95 | 金元顺安基金管理有限公司 | 8 |

| 96 | 圆信永丰基金管理有限公司 | 7 |

| 97 | 创金合信基金管理有限公司 | 5 |

| 98 | 红土创新基金管理有限公司 | 2 |

| 99 | 东海基金管理有限责任公司 | 0.42 |

| 100 | 华宸未来基金管理有限公司 | 0.36 |

基金,管理,有限公司,市场,投资