基金十大重仓曝光 中国平安连续五个季度坐稳第一

摘要: 【基金十大重仓曝光中国平安连续五个季度坐稳第一】2015年基金四季报披露完毕。受2015年四季度行情回暖影响,基金持有各行业市值均有所回升,其中信息技术板块由于股价反弹幅度较大,超越金融成为第二大重仓

【基金十大重仓曝光 中国平安连续五个季度坐稳第一】2015年基金四季报披露完毕。受2015年四季度行情回暖影响,基金持有各行业市值均有所回升,其中信息技术板块由于股价反弹幅度较大,超越金融成为第二大重仓行业。前十大重仓股方面,中国平安连续第5个季度坐稳第一大重仓股之位,中信证券和海通证券被基金增持,跻身前十大之列。(金融投资报)

2015年基金四季报披露完毕。受2015年四季度行情回暖影响,基金持有各行业市值均有所回升,其中信息技术板块由于股价反弹幅度较大,超越金融成为第二大重仓行业。

前十大重仓股方面,中国平安连续第5个季度坐稳第一大重仓股之位,中信证券和海通证券被基金增持,跻身前十大之列。银行股中,多数银行股被大幅减持,而农业银行则被增持。同时,基金借万科股权之争其股价抬升之机,减持万科A2.2亿股。(点此查看基金最新持仓)

信息技术板块配置占比超金融业

据数据显示,2015年四季度末,基金总市值为85756亿元,基金持有股票资产和债券资产的市值均有所上升,其中,四季度末持有股票资产的市值为18802.67亿元,占基金总值的比例为21.93%,相比去年三季度末市值提升 4400亿元左右,占比提升1.42%;基金持有债券资产的市值为26474.06亿元,占基金资产总值的比例为30.87%;相比去年三季度末,市值提升4269亿元左右,占比却下降0.75%。这主要是由于股票资产的市值回升幅度较大。

从行业配置来看,基金前五大重仓行业有所变化,由于去年四季度股市反弹,基金各行业持仓市值均有所上升。制造业以9659亿元的持有市值成为第一大重仓行业,占基金净值的比例为11.49%,相较去年三季度末,占比提升0.63%。信息技术业以2215亿元的持仓市值反超金融业,成为第二大重仓行业,占基金净值比例为2.63%,较三季度末提升0.46%。而金融业持仓市值为2112亿元,占基金净值比例为2.51%,较三季度末下降0.22%。这主要是由于在去年四季度,A股市场反弹中,信息技术板块的中小票反弹幅度高于金融业。

批发零售业和房地产业仍然是第4和第5大重仓行业,持仓市值为756亿元和735亿元。文化体育娱乐业则由三季度末的第8大重仓行业上升至第6位,持仓市值为474亿元。

基金增持证券股

四季度末,基金前十大重仓股出现了一些明显的变化。一是券商股在前十大重仓股中现身,银行股不再是专宠,二是航空航天股也出现在前十大重仓股中。

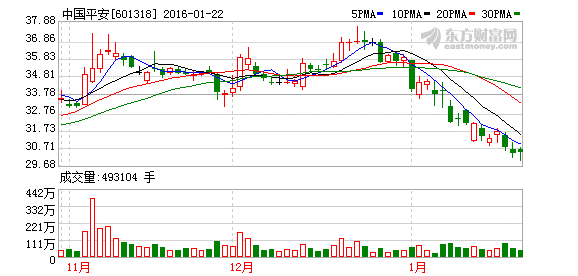

数据显示,中国平安以172.33亿元的持仓市值成为第一大重仓股,这是继2014年四季度以来中国平安连续5个季度成为基金第一大重仓股。不过,随着持有中国平安的基金数量的减少,以及其股价较2014年末的回落,到2015年四季度末,中国平安的持仓市值大幅下滑,目前仅有186只基金重仓持有。而在2014年末,共有480只基金重仓持有,持仓市值为521亿。

兴业银行、民生银行、招商银行、中信证券分别以159.79亿元、130.71亿元、96.1亿元、95.98亿元的持仓市值成为第2至第5大重仓股。浦发银行、海通证券、农业银行、万科A、航天信息则名列第6至第10位。

相比去年三季度末,中信证券和海通证券为新晋前十大重仓股,显示了在金融股内部,去年四季度券商股的地位有明显的提升,而银行股地位则有所下滑,分别有122只和92只基金重仓持有中信证券和海通证券,持股数分别为4.96亿股和4.45亿股,较去年三季度末增持了1亿股和1.68亿股。

兴业银行、民生银行、招商银行、浦发银行、交通银行均遭遇减持,交通银行还跌出了前十大重仓股之列。只有农业银行被增持5.53亿股,新晋前十大重仓股之位。

而借着万科股权之争中股价的抬升,基金借机减持万科A2.2亿股。

航天信息同样也是新晋前十大重仓股,持股总市值为63.05亿元。共有103只基金重仓持有。

基金,季度,市值,购买,持有