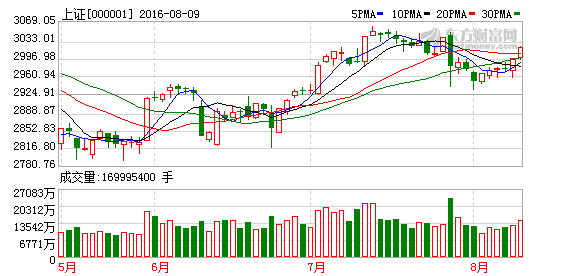

沪指小幅收涨站稳3000点 题材股表现活跃

摘要: 【收盘播报】沪指小幅收涨站稳3000点,题材股活跃,成交量依然低迷。在昨日收复3000点后,沪指今日延续反弹态势,小幅收涨0.71%站稳3000点大关,报3025.68点。但两市成交量依然低迷,合计成

【收盘播报】沪指小幅收涨站稳3000点,题材股活跃,成交量依然低迷。

在昨日收复3000点后,沪指今日延续反弹态势,小幅收涨0.71%站稳3000点大关,报3025.68点。但两市成交量依然低迷,合计成交4633亿元。行业板块普涨,题材股表现活跃。

消息面上,国家统计局发布数据,7月份CPI同比上涨1.8%,涨幅连续两月处“1时代”。针对最新CPI数据,国金证券认为,货币政策短期或很难由稳健转为宽松。

对于后市大盘走向,机构纷纷发表看法。

天信投顾:低吸不追涨,适度谨慎很必要

市场连续震荡上行中,3大窘态越来越明显:量能欠缺、热点难持续、涨停个股稀少。这一现象表明,市场多头只能在战战兢兢中,通过板块轮番转,维持大盘指数小幅爬升。

需要注意的是,缺乏个股赚钱效应的市场,很难吸引场外观望资金入场。果真如此,存量资金博弈的结果,只能是拆东墙补西墙,盘口就表现为板块轮转,热点很难持续,同时,个股涨幅也趋于弱化。随着时间的推移,迟迟不能放量,将对多头构成压制。

因此,成交量已经成为研判短期市场,能否走的更高更稳的重要指标。具体操作上,不要因为盘口热点的轮番转而朝三暮四,适当减少个股操作频率,很是必要。盘中的上涨,如果依然得不到量能的支持,市场或将再次震荡滑落。对此,要有一定的思想准备。

兴业证券王德伦:重结构轻指数,坚守绩优价值股

未来一段时间的重点在于把握绩优价值股这条主线,挖掘优质资产,指数对收益率的指导意义下降,向结构要效益。关注两类投资机会,一类是估值与成长性匹配、不断兑现业绩的绩优股;另一类是低估值、业绩稳定的价值股。

估值与成长性匹配、不断兑现业绩的绩优股:值得长期配置的核心资产

估值与成长性匹配,逻辑和业绩不断兑现的绩优股,在资产收益率整体下行的环境中应当享有溢价,值得长期配置。例如近期创新高的索菲亚、老板电器、网宿科技等,长期能通过其稳健的内生增长,不断兑现业绩,通过成长性消化自身估值,这些优质标的是经济转型趋势中值得长期持有、重点配置的核心资产。短期不追高,但可在随市场调整时择机介入。

内生增长稳定、低估值、高股息高分红的价值股:便宜就是硬道理

一直以来,很多人认为A股“贵”、存在泡沫,结构上部分板块的确如此,但从整体看,上证综指估值14.6倍,万得全A估值20倍,刨除结构性因素外,依然存在多个低估值、业绩稳定的价值板块,未来一个阶段,监管压力下的风格切换和仓位转移将使价值股更受关注: 5月以来,A股的监管压力增大,近期更明显趋严,存量博弈下,风格和仓位逐步从没有业绩支撑的题材向低估值、内生增长稳定的品种切换和转移。在全球低利率、需求疲软、资本过剩的环境下,内生增长稳定、高股息、高分红、低估值品种更具吸引力。

海通证券荀玉根:A股仍在机会期,继续看好国改股

事件性利空逐渐消化,仍在机会期。12个月的中期观点一直没变,上证综指从5178点跌至2638点标志着单边下跌的熊市已经过去,股市进入震荡市。2-3个月的短期观点有几次调整,1月底2638点时《A股见底了吗?》乐观,4月17日3100点附近《什么时候卖?》转向谨慎,6月初时《重启多头思维》提出短期回撤已到位,盘整蓄势中,6月底《天平倾向多方》再次明确看多,短期观点变化的核心逻辑就是评判经济与政策的动态变化。7月27日市场大跌后我们提出“阵雨后天将晴,上海国企先行”,上周市场缩量盘整,已经在消化短期事件性利空,维持市场仍处于机会期的判断。英国降息,标普500创历史新高,道指和纳指逼近历史高点,国内外政策处于阶段性偏松期、国企改革推进的逻辑背景没变。未来需跟踪的变量是,经济数据是否明显好转、通胀数据是否明显上升、海外政策环境是否从紧,如果出现这些变化需警惕国内政策环境因此变紧,此外如出现地缘政治等突发因素,则对市场不利。

稳定增长类消费股为底仓,关注地方国改。中期而言,仍是震荡市的大格局,业绩为王,目前是中报公布期,业绩稳定增长的消费股仍是底仓品种。6月下旬来全国国企改革加速,上海作为地方国改的领头羊,近期已有较好市场表现。上海一直是地方国企改革的领头羊,8月3日人民日报头版宣传上海国企改革,肯定上海全方位推进国企分类改革成果。上海国改亮点主要是国资运作平台(设立上海国改ETF基金)、混改、员工持股计划、市场化选聘管理人等等。

国泰君安乔永远:博弈价值下降,继续离场观望

我们在7月24日周报《消耗博弈结束,短期避险为上》明确提出警惕监管趋严短期落地带来的潜在冲击,上周《暂离旋涡,拥抱业绩》提出短期勿轻言抄底。目前来看,我们认为市场有从存量博弈进入缩量博弈的趋势:一是7月以来部分机构和绝对收益资金净值均实现小幅修复,本轮下跌中虽有损失但整体实现微利,当下预期不明时更倾向保留现有战果,部分资金开始离场;二是短期监管趋严后,市场热点虽然轮动加速,但可集中火力参与的方向明显变少,预期收益的不稳定性大幅增加,资金参与博弈的动力同样明显降低。因此,短期来看,在监管趋严、金融去杠杆潜在风险未知下,市场可参与的有效博弈正在减少,建议继续离场观望,等待更有利时机。

市场,短期,业绩,博弈,稳定