基金重仓盈利情况浮出水面 中小创中海康威视最高

摘要: 【基金重仓盈利情况浮出水面中小创中海康威视最高】根据数据整理显示,截至8月21日,已有1075家上市公司披露中报,其中720只为基金重仓股,在已披露中报的中小创重仓股中,海康威视净利润最高,达到26.

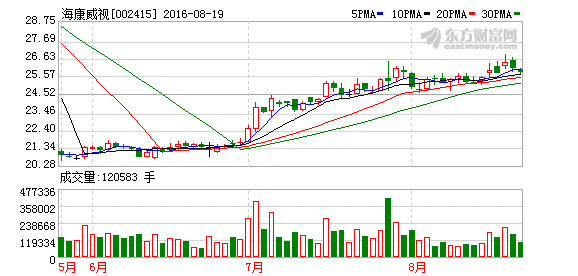

【基金重仓盈利情况浮出水面 中小创中海康威视最高】根据数据整理显示,截至8月21日,已有1075家上市公司披露中报,其中720只为基金重仓股,在已披露中报的中小创重仓股中,海康威视净利润最高,达到26.1亿元,净利润同比增长18.14%,二季度末,获得66只基金重仓持有1.18亿股,持股占流通股比达到2.51%,其中更有东方红中国优势持有2497.81万股,持股市值达到5.36亿元,占基金净值比高达10.09%。(证券日报)

随着上市公司中报的披露,基金重仓股在上半年的盈利情况也浮出水面,在中小板股票中,基金重仓股盈利最高者将花落谁家?

根据数据整理显示,截至8月21日,已有1075家上市公司披露中报,其中720只为基金重仓股,在已披露中报的中小创重仓股中,海康威视净利润最高,达到26.1亿元,净利润同比增长18.14%,二季度末,获得66只基金重仓持有1.18亿股,持股占流通股比达到2.51%,其中更有东方红中国优势持有2497.81万股,持股市值达到5.36亿元,占基金净值比高达10.09%。

中小创重仓股

海康威视净利润最大

净利润往往作为衡量一个企业经营效益的主要指标,而随着新兴产业的快速发展,往往中小创作为基金重仓股的必争之地。在已公布中报的中小创重仓股中,海康威视净利润最高,达到26.1亿元。

根据数据显示,截至8月21日,2888只A股中已有1075只公布中报,占比达到37.22%,同时,在二季度1918只基金重仓股中,有720只已公布中报,占比达到37.54%。在已公布中报的重仓股中,净利润最高的为中国平安 ,上半年净利润为463.08亿元,紧随其后的为招商银行 ,净利润为353.32亿元,暂时排名第三的为浦发银行 ,净利润为270.4亿元,目前,净利润排名前十的均为大盘股,排名第十一位的为海康威视,这也是中小创重仓股中净利润最高的。数据显示,海康威视上半年净利润达到26.1亿元,同比增长18.14%。在8月23日,海康威视将有769.67万股解禁,解禁金额为1.99亿元,占总股本的0.13%,在10月24日,解禁数量达到3174.6万股,解禁金额高达8.22亿元,占总股本的0.52%。

资料显示,二季度末,共有66只基金重仓持有海康威视1.18亿股,与一季度相比增持3100.04万股,持股占流通股比为2.51%,持股总市值为2.54亿元。

海康威视属于计算机、通信和其他电子设备制造业,上半年,机构共对海康威视进行10次现场调研,其中,更有5月5日,66家机构投资者对海康威视进行调研。期间,更有交银施罗德基金、华安基金、泓德基金等参与调研,更有多次多家外资机构对海康威视进行实地调研。与此同时,三季度以来,截至8月21日,机构投资者已对海康威视进行了5次现场调研,其中7月27日对海康威视进行调研的机构更是达到137家,调研涉及的基金公司包括天弘基金、宝盈基金 、大成基金 、广发基金 、易方达基金、华泰柏瑞基金等众多基金公司。

在最近的调研中,机构多关注海康威视上半年盈利情况,对一季度已经转好的毛利率在二季度为什么又往下去?海康威视表示,主要的影响是工程施工分项收入确认时间的差异,一季度确认的工程施工收入较少,1亿元左右,毛利水平正常;二季度确认工程施工收入较多,3亿元左右,毛利极低。工程施工收入差异带来一、二季度的毛利差异影响超过1个点。从分产品类型毛利率看,前端2016年半年度与2015年全年的毛利率基本持平;后端下降1个点,基本符合后端产品的发展趋势,因为前端产品集成了后端产品的部分功能。中心控制设备这一分类包含了比较多的产品,包括传输、控制及显示设备、大型存储设备NAS以及视频管理软件VMS等,2016年半年度大屏显示设备的销量增长比较快,导致中心控制设备这个分类项下的产品收入结构调整,从而造成毛利大比例的变动。这个毛利变动与产品自身的毛利变化没有明显的对应关系。应收账款和现金流关于公司的应收账款,2015年的应收账款总额为81.26亿元,2016年半年度应收账款总额为104.16亿元,创历史新高。具体来看,2016年上半年比2015年年底增加的应收账款为23亿元,比2015年上半年同比增加数仅多了1亿元,所以说实际今年上半年的应收账款并没有明显的增长,主要还是2015年度的基数比较庞大。

跟着基金赚大钱

| 基金代码 | 基金简称 | 近三月收益 | 手续费 | 操作 |

| 210009 | 金鹰核心资源混合 | 31.58% | 1.50% 0.60% | 购买 开户购买 |

| 519185 | 万家精选混合 | 26.57% | 1.50% 0.15% | 购买 开户购买 |

| 001518 | 万家瑞兴 | 25.05% | 0.60% 0.06% | 购买 开户购买 |

| 229002 | 泰达宏利逆向策略混合 | 25.04% | 1.50% 0.15% | 购买 开户购买 |

| 160512 | 博时卓越品牌混合(L | 23.34% | 1.50% 0.15% | 购买 开户购买 |

| 001017 | 泰达改革动力混合 | 22.66% | 1.50% 0.15% | 购买 开户购买 |

| 001830 | 融通跨界成长灵活配置 | 22.32% | 1.50% 0.15% | 购买 开户购买 |

| 002236 | 大成360互联网+大 | 22.29% | 1.20% 0.12% | 购买 开户购买 |

,天天基金研究中心,截至日期:2016-08-19

东方红中国优势

重仓数量最高

二季度末,东方红中国优势重仓持有海康威视数量最多。

根据数据显示,在66只重仓持有海康威视的基金中,3只普通股票型基金、6只偏股混合型基金、24只灵活配置型基金、4只偏债混合型基金,剩余均为指数型基金。而从基金公司的角度看,上海东方证券资产管理有限公司旗下重仓基金数量最多,达到14只。紧随其后的为长盛基金和天弘基金,二季度末,旗下均有4只基金重仓持有海康威视。

具体看来,上海东方证券资产管理有限公司旗下14只基金二季度末合计持有海康威视5946.72万股,占全部基金持股的50.27%,与一季度末相比,该公司增持海康威视2057.36万股,占总增持股数的66.37%,二季度末持股总市值为1.28亿元。14只基金中,与一季度相比,仅2只出现减持,其余均为增持情况。从基金类型角度看,14只基金中,11只为灵活配置型基金、2只偏债混合型基金和1只混合债券型基金。该公司旗下东方红中国优势二季度末持有海康威视数量最多,同时也是二季度末全部重仓持有海康威视的66只基金中,重仓持有海康威视最多的基金。具体看来,二季度末,东方红中国优势重仓持有海康威视2497.81万股,与一季度相比,增持870.46万股,持股市值为5.36亿元,持股市值占基金净值比为10.09%。

与此同时,东方红中国优势为上海东方证券资产管理有限公司旗下规模最大的基金,截至二季度末,该基金资产净值为53.12亿元。

基金,康威,季度,购买,净利润