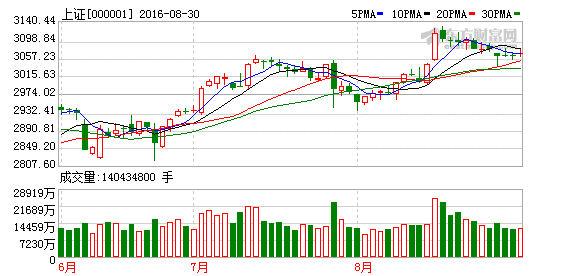

沪指小幅收涨市场人气低迷 成交量继续萎缩

摘要: 【沪指小幅收涨市场人气低迷成交量继续萎缩】在冲击年线遇阻后,沪指已连续调整半个月。今日沪指依然维持窄幅震荡态势,最终小幅收涨0.15%结束一天交易,收报3074.68点。两市成交量继续萎缩,合计成交4

【沪指小幅收涨市场人气低迷 成交量继续萎缩】在冲击年线遇阻后,沪指已连续调整半个月。今日沪指依然维持窄幅震荡态势,最终小幅收涨0.15%结束一天交易,收报3074.68点。两市成交量继续萎缩,合计成交4223亿元,行业板块涨跌互现。

在冲击年线遇阻后,沪指已连续调整半个月。今日沪指依然维持窄幅震荡态势,最终小幅收涨0.15%结束一天交易,收报3074.68点。市场人气低迷,两市成交量继续萎缩,合计成交4223亿元,行业板块涨跌互现。

消息面上,据媒体报道,证监会国际合作部主任祁斌今日上午和港澳媒体就深港通进行交流,根据现场资料《深港通工作大致时间表》显示,11月中下旬,深港通预计开通。

对于后市大盘走向,机构纷纷发表看法。

国信证券:稳守业绩,关注PPP主题

国信证券表示,上证综指已经在2800-3100点之间震荡了6个月,尽管从过去6个月的时间跨度看,上证综指震荡上涨了14%,但由于中间的几次快速回撤令投资者总是措手不及。而从个股行情看,剔除掉今年上市的新股后,3月以来累计涨幅在15%以上的个股占比超过65%,涨幅在30%以上的个股占比超过37%,并且有14%的个股涨幅超过了50%,体现出明显的结构市行情。

当前时点下,国信证券认为指数仍将以区间震荡的形式存在:

首先国内宏观经济增速仍在缓慢寻底过程中,长期经济增长预期并不乐观;但16年的上市公司业绩仍将较15年改善

其次,在稳增长和调结构的微妙取舍下形成的政策不确定性预期,以及金融监管趋严的基调下,市场风险偏好难以大幅提升。尽管有观点认为随着房地产面临政策调控,在流动性充裕和实体投资回报下降的情况下,资金有可能重返股市。但我们并不认同,一方面股价与房价并不存在所谓的“跷跷板效应”(详见下文分析),另一方面吸引资金流入股市的前提是上市公司盈利预期的改善和市场风险偏好的回升,目前这两个因素仍有待继续观察。

此外,从海外环境看,尽管8月在英国退欧风波暂消和美联储加息预期低位徘徊下,全球市场波动率下降,但近期美联储官员表态偏鹰派,市场对美联储加息预期有所提升,需要关注未来加息预期提升对人民币汇率波动造成的影响。

因此在配置上建议,一方面稳守业绩,自下而上寻找业绩稳健增长的成长股;另一方面关注PPP主题下的建筑、园林、环保等行业和供给侧改革主题下的煤炭、钢铁、建材等行业龙头。

国泰君安:舍离牛熊,抛弃趋势幻想

国泰君安乔永远表示,6月英国脱欧以来,市场对国内货币宽松预期不断反复,7月低于预期的信贷数据与海外其他央行举措使得部分投资者对货币宽松仍抱幻想。但国泰君安认为,从目前种种信号看,短期货币宽松已无可能,流动性层面或存在边际趋紧可能。核心在于两个“制约”的加速和一个“必要性”的降低:第一,国内监管政策与资产泡沫的博弈已从观望进入实质介入阶段,7月中央政治局会议首提“抑制资产泡沫”,但过去两个月,债市和房地产市场反而愈演愈烈,但近期情况已出现明显变化,上周央行14天逆回购重启和一线城市(如上海)限购政策再升级,已反应监管抑制泡沫进入加速阶段,而对于流动性层面的冲击已率先在银行间市场体现。第二,海外随着耶伦近期偏鹰表态,美联储加息预期再次升温,“狼来了”再次临近,外围环境对国内货币政策的制约同样提速。而“必要性”的降低则源自8月国内高频经济数据的好转,短期经济阶段趋稳降低宽松可能。

国泰君安指出,2016下半年以来,一直将实体和金融“双重去杠杆”作为驱动A股市场的重要边际力量。时至今日,我们已经看到,“严监管、去杠杆”正在一行三会全面铺开。上周,保监会继续发力,自8月3日保监会启动史上最严的“自查整改风暴”以来,8月23日财新报道,保监会又继续下发了限制力度空前的征求意见稿,拟进一步收紧高现价产品,并首次对市场上居高不下的保险产品保证利率做限制。我们认为,一系列监管政策的出台将继续对市场风险偏形成抑制:第一,银行理财新规和保险产品的监管趋严,将直接打破此前对于这部分增量资金入市逻辑的憧憬;第二,对金融机构负债端产品收益率的管制,将降低其在资产端配置的收益率诉求,过去通过提高风险偏好来博取高收益的冲动将受到明显抑制,这部分资金的风险偏好同样将明显降低。

国泰君安强调,过去几周的路演交流中,部分投资者对于趋势性行情仍抱有美好幻想。但乔永远认为,今年以来的市场特征核心就是——“非牛非熊”,即窄幅区间的震荡行情,当下和以后大概率将延续这一趋势。因为从当前的市场微观结构看,筹码过度集中的局面仍未发生实质变化,因此股价短期波动更多是博弈因素,很难实现和基本面之间的相互催化。此外,由于去年股灾以来的三轮股市调整,每次都以快速、凌厉的方式完成,上方套牢筹码在下跌过程中很难有换手逃命机会,这部分套牢盘未经过足够长的时间释放前,同样将制约市场上行空间。中期来看,市场从看PE进入看盈利的过程中,核心仍在于企业能否实现低增长下的高盈利趋势,过去几个月工业企业盈利的好转已出现苗头,未来能否持续需要重点关注。

配置方面,国泰君安提出价值+景气+PPP。市场虽无明显趋势,但结构性机会仍可参与,在低风险偏好特征下,优质资产和景气回升的行业将继续享受资金青睐。第一、优质资产的价值重估,受益标的:高速公路(粤高速A)、银行(宁波银行/建设银行)、零售(鄂武商A/兰州民百)、地产(金科股份)等。第二、景气回升的细分行业龙头,养殖饲料(禾丰牧业/海大集团)、化工(兰太实业/阳谷华泰)。第三,风险偏好稍高的投资者可关注微观结构和筹码分布较为均衡,特别是16年1月以后发行的次新股(多伦科技/景嘉微/久之洋)。主题方面,基建补短板与PPP形成交集的PPP+主题,受益标的:(宏润建设/中国中冶/铁汉生态/碧水源),其他主题受益标的:地方国改(翠微股份/广日股份/上工申贝),健康中国(通策医疗/高能环境)等。

申万宏源:“秋风”渐起,股债“降温”

申万宏源表示,全球股票和信用债走强其实也是“补涨”特征,低波动未有效反映潜在风险。7月全球风险资产反弹,股票和信用债领涨。但这不能简单理解为全球重新开启Risk On模式,全球结构性机会的逻辑不宜类比到A股。一方面,美国和新兴市场国家风险资产的走强,是投资者追逐相对强势基本面的结果。在制造业企稳回升的驱动下,美国经济的复苏依然稳健,超过6成公司业绩超预期是支持美股新高的核心因素;另外,新兴市场国家的商业周期继续向好,也是其风险资产走强的关键。另一方面,当前全球资产配置寻找“补涨”方向是主线,低估值的新兴市场风险资产阶段性受益。从MSCI指数口径来看,新兴市场股票相对于发达国家在PE估值上仍有30%左右的估值折价;而经济阶段性企稳,也为全球资产配置资金“填坑”新兴市场国家信用债提供了理由。令人担忧的是,随着新兴市场国家股票和信用债的“补涨”行情走向深入,全球风险资产的轮动也以演绎到较为充分的程度,寻找下一个可以“填坑”的资产将非常困难,A股市场未必能受益于现阶段全球结构性的Risk On,然而,一旦Risk Off模式开始,波及到处于相对高位的中国债市和股市却是大概率事件。关注大类资产波动率短期明显回落,全球并未有效反映潜在风险。后续需警惕美联储引导鹰派预期进程快于预期的可能性,以及10月意大利宪法公投等可能的政治风险事件。

申万宏源指出,部分保险保费负增长,“资产荒”逻辑已出现实质松动。尽管更严厉的万能险监管政策尚未正式落地。但7月部分保险公司保费出现负增长,反映出实质监管已经先行,各家保险公司实现快速扩张投资端和融资端条件的恶化也开始在报表数据中体现。除了安邦系旗下的安邦人寿、和谐健康和安邦养老仍延续了万能险和总保费的快速增长,其他2015下半年实现了快速扩张的中小保险都出现保费增长的拐点。申万宏源认为这基本证伪了“资产荒”能够带来增量资金的逻辑,保险公司可投资资金也将逐渐进入“存量博弈”阶段。再次强调我们“资产荒”客观存在,但只是托底因素,不能作为看多逻辑的判断。

申万宏源表示,行业轮动大周期在反弹中完整,暂时找不到理由期待更多。A股大牛市通常会演绎完整的行业轮动,但2015年上半年牛市行业轮动由于杠杆挤出的影响戛然而止。而2638以来的反弹行情则是对于5178行情的补涨。但现阶段大周期的行业轮动已趋于完整,中周期的行业轮动也已演绎充分:大周期来看,2015年上半年牛市未充分轮动的有色、建材、建筑、非银、公用、银行、采掘和钢铁今年都已有所表现。中周期来看,2638以来各行业已完成了普涨,涨幅较低的传媒和休闲服务2015年涨幅过大,同时景气趋势存在一定的逆转,其他行业均兑现了超过10%的涨幅。所以,当前A股寻找新的主线板块并不容易,赚钱效应主要集中在自下而上的个股机会上。如果从市场派的角度看,A股市场的上行风险也可控。

申万宏源强调,“秋风”渐起,夏日的“余热”终会散去,股债都还需要“降温”。连续降息是小概率事件,寻找新的主线板块并不容易,从而控制住了A股市场的上行风险。而我们关注的下行风险却在发酵中。财政政策替代货币政策的趋势愈发明确。央行重启14天逆回购,推高短端利率的同时,还使得债市投资者的短端利率锚定切换到14天利率,不论央行的出发点是什么,都实质上起到了抑制债市杠杆的作用。而保险监管的升级则动摇了“资产荒”的逻辑。A股市场“秋风”渐起,但只不过夏日的“余温”尚存,而“余温”的支撑是自下而上为主的局部赚钱效应,以及交易博弈投资者主导的市场下,乐观者尚“恋战”,而悲观者缺乏减仓空间来表达空方观点。但基本面+政策面存在下行趋势的情况下,“余温”终会散去,投资者高仓位(8月我们投资者调研的平均仓位是55%,还高于7月的50%)就是后续市场走势演变为“阴跌”的基础。

市场,风险,资产,预期,行业