险资们笑翻了:分级A又双叒叕创新高了 还能买吗?

摘要: 【险资们笑翻了:分级A又双叒叕创新高了还能买吗?】尽管资产配置荒持续蔓延,权益类市场行情惨淡,但市场仍然不乏赚钱的机会,在市场一片沉寂之中,分级A品种却轰轰烈烈地走出了一波大牛市。(中国基金报)尽管资

【险资们笑翻了:分级A又双叒叕创新高了 还能买吗?】尽管资产配置荒持续蔓延,权益类市场行情惨淡,但市场仍然不乏赚钱的机会,在市场一片沉寂之中,分级A品种却轰轰烈烈地走出了一波大牛市。(中国基金报) 尽管资产配置荒持续蔓延,权益类市场行情惨淡,但市场仍然不乏赚钱的机会,在市场一片沉寂之中,分级A品种却轰轰烈烈地走出了一波大牛市。

先来看一下分级A指数近半年走势随意感受下分级A的牛步。

集思录数据显示,国庆节后分级A指数值强势上扬,目前已呈现九连阳的强势上涨态势。短期来看,市场资金对分级A流入热情也骤增,最近两个交易日分级A的净流入份额分别达到2.90万份、2.05万份,当前分级A总份额逼近800亿份。

集思录数据显示,国庆节后分级A指数值强势上扬,目前已呈现九连阳的强势上涨态势。短期来看,市场资金对分级A流入热情也骤增,最近两个交易日分级A的净流入份额分别达到2.90万份、2.05万份,当前分级A总份额逼近800亿份。

而对比今年二月份初,分级A的总份额仅513亿份,相比年初的低点,分级A的份额涨幅高达55.9%,在过去的半年时间里,各路资金对分级A品种的追捧程度可见一斑。

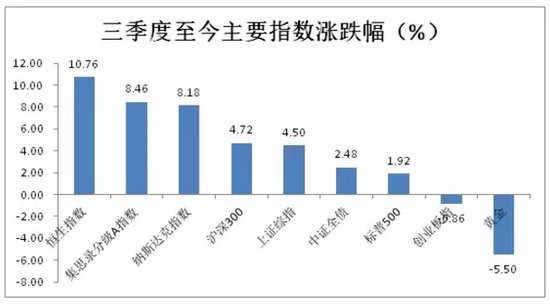

天下熙熙皆为利来,资金疯狂涌入分级A市场,主要原因还是在市场利率下行之下分级A品种相对较高的收益水平和配置价值。事实是,从大类资产的表现来看,分级A品种的整体表现可谓相当抢眼。集思录数据显示,近半年以来分级A指数值涨幅高达11.93%,目前仍在不断创新高。

天下熙熙皆为利来,资金疯狂涌入分级A市场,主要原因还是在市场利率下行之下分级A品种相对较高的收益水平和配置价值。事实是,从大类资产的表现来看,分级A品种的整体表现可谓相当抢眼。集思录数据显示,近半年以来分级A指数值涨幅高达11.93%,目前仍在不断创新高。

反正,不管你说它是不是已经全面溢价了、已经开始积累一定风险了,分级A就是一路涨啊涨,“魅力”指数不断飙升,各路资金疯狂涌入。

今年以来分级A品种价格的大幅上涨,主要原因还是分级A品种的类债券属性在发挥作用,在市场流动性十分充裕的情况下,相比债券类资产,当前分级A的平均隐含收益率约为4.3%,而目前2A+的信用债收益率仅3.0%左右,此外,配置分级A品种又可以回避债券的信用风险,相比之下,机构资金配置分级A的原因不言自明。

今年以来分级A品种价格的大幅上涨,主要原因还是分级A品种的类债券属性在发挥作用,在市场流动性十分充裕的情况下,相比债券类资产,当前分级A的平均隐含收益率约为4.3%,而目前2A+的信用债收益率仅3.0%左右,此外,配置分级A品种又可以回避债券的信用风险,相比之下,机构资金配置分级A的原因不言自明。

而对于国庆节后分级A指数的再度大涨,深圳一位债券基金经理对记者表示,近期债市的表现仍然较好,此外,国庆节期间热点城市的地产调控新政,加大了资金回流股市的概率,对于大资金而言,分级A品种的配置价值再次凸显,在多重因素的利好推动下,节后分级A指数的表现自然值得期待。

事实是,当前分级A的持有者80%左右是保险、券商等机构投资者,这些资金持有分级A的主要目的是每年获得固定的票息,资金的稳定性较强,而在上述基金经理看来,长期来看,尽管前期已经积累较大涨幅,分级A品种已经处于全面溢价状态,但分级A品种的配置价值仍然存在。

“短期来看,当前分级A的成交额有所萎缩,如果从回避风险的角度,可能更适合做一些波段交易以增厚收益,当然,在看好债券慢牛的基础之上,也不排除长期持有部分分级A品种”,上述基金经理还对记者表示。

不过,据记者了解到,伴随着分级基金新规草案公布和实施之后,分级A品种的流动性下降趋势将在所难免,考虑到流动性等问题,部分分级A的大户持有者目前已经清空了分级A品种的持仓。

“30万门槛的预期使得分级B买盘持续萎缩,分级B的折价率不断扩大,分级A溢价也随之抬升,但流动性越来越小,作为个人投资者,考虑到流动性等风险因素,我目前已经清仓了分级A品种”,华南一位分级基金资深投资人士对记者表示。

表一:三季度以来价格涨幅居前分级A情况一览

尽管部分机构人士肯定分级A的长期配置价值,但是分级A隐含收益率不断下行、且进入全面溢价却是不可否认的事实,集思录数据显示,当前分级A的平均隐含收益率为4.3%,且当前几乎所有的分级A已经呈现溢价交易,目前分级A的平均溢价率已经高达6.6%,这意味分级A的负期权价值丧失,一旦股市大幅下挫,在负期权价值的作用下,A份额曾经“引以为傲”的下折保护将成为风险。

尽管部分机构人士肯定分级A的长期配置价值,但是分级A隐含收益率不断下行、且进入全面溢价却是不可否认的事实,集思录数据显示,当前分级A的平均隐含收益率为4.3%,且当前几乎所有的分级A已经呈现溢价交易,目前分级A的平均溢价率已经高达6.6%,这意味分级A的负期权价值丧失,一旦股市大幅下挫,在负期权价值的作用下,A份额曾经“引以为傲”的下折保护将成为风险。

此外,业内观点认为,当前监管层对分级基金监管趋严,未来一旦在分级基金中引入合格投资者机制,购买分级基金投资需要一定资产门槛的话,对于分级A的影响恐将短多长空。

而从长期来看,分级新规实施后,分级A的流动性可能会进一步下降,甚至有可能最终导致分级基金规模大幅度缩水,转为LOF基金,在这样一个过程中,由于转化将按照净值进行结算,对于现在处在全面溢价状态的分级A而言,会使得分级A投资者遭遇亏损。

分级,品种,基金,资金,配置