中化和中国化工澄清公告措辞与南北车合并前极为相似

摘要: 虽然两集团下属上市公司均澄清了合并传闻,但在“做强做优做大”的央企整合背景下,中化和中国化工若真的展开重组合并,将打造出一家比肩世界最大化工巨头巴斯夫的化工巨无霸。导读:虽然两集团下属上市公司均澄清了

虽然两集团下属上市公司均澄清了合并传闻,但在“做强做优做大”的央企整合背景下,中化和中国化工若真的展开重组合并,将打造出一家比肩世界最大化工巨头巴斯夫的化工巨无霸。

导读:虽然两集团下属上市公司均澄清了合并传闻,但在“做强做优做大”的央企整合背景下,中化和中国化工若真的展开重组合并,将打造出一家比肩世界最大化工巨头巴斯夫的化工巨无霸。

就近日中化集团(简称“中化”)、中国化工集团(简称“中国化工”)的合并传闻,两公司旗下上市平台10月16日晚均发布澄清公告称“未接到政府部门任何合并通知”。措辞及表述与此前南北车、武钢宝钢在合并前的澄清公告极为相似。在央企整合大背景下,先澄清后合并的“戏码”是否也会在两家化工巨头身上再次上演?

分析人士指出,作为国内农药、化工领域两大巨头,中化及中国化工在多项主营业务上有极高重合度。在“做强做优做大”的央企整合背景下,中化和中国化工若真的展开重组合并,将打造出一家比肩世界最大化工巨头巴斯夫的化工巨无霸。

上市公司澄清合并传闻

彭博10月14日发布的“中化与中国化工或将合并”的短消息引发国内资本市场及媒体的广泛关注。16日晚间,两“化”旗下多家上市公司纷纷发布澄清公告对合并一事予以否认。

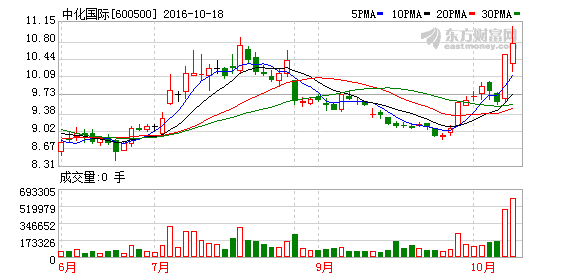

中化集团旗下的上市子公司中化国际(600500.SH)在公告中称:截至目前,公司实际控制人中国中化集团公司、本公司及公司控股股东未得到来自于任何政府部门有关上述传闻的书面及口头信息;中化集团公司未向任何部门和企业表示过此类意向。中国化工旗下上市公司的公告与上述内容大抵相似。

彭博消息称,“两家化工集团的领导层在上周初已就合并意向进行了会谈。”而财新则援引知情人士消息称,“中国化工集团确有可能与中化集团探讨合并重组事宜,但目前并未有确切方案。”

10月17日在接受21世纪经济报道记者采访求证时,中国化工集团新闻发言人回复称“没有此事,感谢关注”;而中化集团相关人士则未做出任何回应。

中化集团成立于1950年,其前身是中国化工进出口总公司。中化目前也是中国四大国家石油公司之一及最大的农业投入品(化肥、种子、农药)一体化经营企业。2015年末总资产为3546亿元,总营收3812亿,在2016年财富世界500强排行榜中排名139。

中国化工集团是在原化工部所属企业基础上组建的国企,主营业务以化工品生产为主,目前拥有化工新材料、特种化学品和基础化学品等为主的6大业务板块。官网资料显示,中国化工2015年的营收为450亿美元(约3032亿人民币)。在2016年财富世界500强排行榜中列234位。截至2016年上半年,中国化工集团总资产为3840亿元。

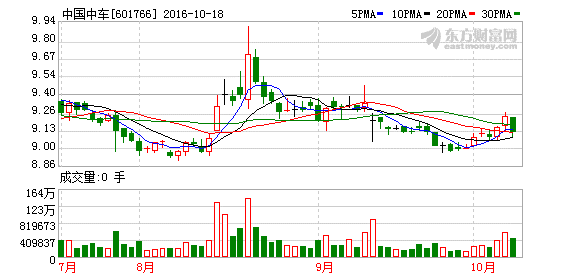

尽管两家集团均通过上市公司澄清传闻,但两家公司旗下股票对传闻反应激烈。14日中化国际(600500.SH)从下午14:30开始封住涨停,收报10.57元/股;中化化肥(0297.HK)涨6%,收盘报1.06港元/股。分析人士称,或许是长期关注央企整合的投资者对两家公司的合并前景持乐观预期。细心的投资者不难发现,16日晚的澄清公告在措辞上,与此前南北车、宝钢武钢合并前发布的澄清公告有颇多相似之处。

此前南北车,武钢宝钢在合并消息公开方面的路径十分相似,均为“传闻-澄清-合并”,先传出两家同业公司即将合并的传闻,再是上市公司澄清辟谣,最后则是双方同时发布确认重组合并的公告。武钢宝钢合并之前,在1年多时间里,两家上市公司曾多次澄清辟谣,最终剧情大反转。

“在我看来,这两家公司合并的可能性还是很大的,”东方艾格机构分析师马文峰认为,在当下化工行业产能过剩、大宗商品低迷之际,连国际巨头杜邦和陶氏化学都在去年底合并成一家。作为国内农化领域的两大巨头,中国化工与中化在农药、化肥、种子等业务上有极高重合度,如果重组合并,将大幅减少同业竞争优势互补,进一步整合国内农药、种子、化肥等大农业产业链,并将大大增强中国农化企业在国际上的竞争力。

而在国资专家李锦看来,从南北车合并,到武钢宝钢合并,都是经历了先辟谣澄清再最后确认的过程。所以中化国际等子公司的澄清并不能完全排除两“化”重组整合的可能性。

李锦称,9日,国资委主任肖亚庆在“学习习近平总书记重要指示批示”专题研讨会上强调,做强做优做大中央企业,要在主动减量、盘活存量、做好增量上下功夫。其中关于“盘活存量”,就是要重组整合一批,加大集团层面的兼并重组,提升中央企业整体功能和运行效率;推动中央企业实施专业化重组,整合同质化业务,减少“大而全”“小而全”。

“从做强做优做大央企的整合逻辑来分析,下半年在钢铁、核电、航运之外的其他行业,还会有重组合并的案例出现,”李锦称,“国资委相关领导近日已公开明确,年底前,国资委管理的央企总数将下降至100家以内。武钢宝钢合并之后还剩下103家,也就是说,还有进一步整合的空间。”

或影响中国化工并购先正达

但如两“化”真的展开重组合并流程,则正在进行中的中国化工对国际巨头先正达的并购交易或将受到影响,进程或再度放缓。

今年2月3日,在全球农化业与大宗商品一起陷入寒冬疲态之际,中国化工公开对国际六大农化种业巨头之一的先正达发出收购要约,股权对价为430亿美元(超2800亿人民币)。

先正达是总部位于瑞士的农化种业巨头,是全球农药领域第一、种业第三大公司,拥有最全的农药产品线。2015财年,先正达总营收为134亿美元,其中农药销售额100.05亿美元,占全球市场份额约20%;种子业务销售额28.38亿美元,约占全球市场份额的6%。

这桩被誉为“蛇吞象”的天价并购消息一发出,就引发国内外资本市场广泛关注。据此前媒体统计,完成这一并购,中国化工需筹集504亿美元资金,其中包括250亿股权融资和254亿债权融资。

由于这项并购交易需要通过国内外多个监管部门的审批及反垄断审查,中国化工已经连续三次将要约期限延后至11月8日。8月22日,交易获得美国外国投资委员会(CFIUS)通过。9月23日,中国化工向欧盟委员会提交了反垄断审查文件,预计在10月28日得出裁定结果。

一位熟悉并购交易的律师向21世纪经济报道记者表示,中国化工并购先正达目前已经进入尾声阶段,在此时中国方面不太可能将中国化工这个交易主体进行重组变更。最大的可能是等收购完成之后,再通盘来整合消化。“现在欧盟的审批结果马上就出来,这个节骨眼上搞重组或引入新的投资者,或导致交易结构和主体变更,这将会触发反垄断程序,走过的反垄断程序或许又得重来。”该律师称。

银河证券分析师裘孝锋等人此前曾分析称,中国化工通过并购先正达等公司,建立了一个具有全球竞争力的种子和农化企业。农药业务占据全球市场份额23%,种子业务占据6%的市场份额。吃掉先正达之后,中国化工的总资产将翻番至超过7000亿元。

但也要指出,中国化工所用的全现金方式支付股权对价杠杆率极高,其长期的高负债水平也引发了金融机构等对此次并购交易风险的担忧。

财报显示,2013年-2015年,中国化工的资产负债率分别为84.63%、81.47%、及81.03%。截至2016年上半年,其负债率仍在80%左右,负债总额超3000亿元。这在一定程度上削弱了中国化工长期偿债能力,同时也影响其继续债务融资的空间。而中化集团负债水平仅为66%左右,加上其强大的海外融资、运营管理能力,如果能与中国化工重组合并成一家,将大大提升新巨无霸的融资及竞争实力。

如果合并成真,从并购资产总额来看,两“化”合并,将与武钢宝钢一起成为今年最大的国企重组合并案例之一。根据财报,2015年的营收总额高达6800亿元,可与全球最大的工业化学品制造商巴斯夫轻松竞争。巴斯夫2015年总营收同比下滑5%至704亿欧元(约5206亿人民币)。

马文峰在采访中还强调,抛开商业层面,从粮食安全及提升国内农化企业竞争力的角度来看,中国化工并购先正达,与中化、中国化工可能的合并,背后都具备更为重要的战略意义。

“但最终,中化和中国化工能否顺利走到一起,还需要时间来验证。”马文峰表示。

合并,中国化工,重组,澄清,整合