你未必知道的私募打新的二三事儿

摘要: 本文首发于微信公众号:一起学私募。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。近日,有小伙伴后台留言“打新”,学私募君觉得,大概也有其它人对这方面有所关注,于是便有了下面这篇

本文首发于微信公众号:一起学私募。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

近日,有小伙伴后台留言“打新”,学私募君觉得,大概也有其它人对这方面有所关注,于是便有了下面这篇关于打新的综合。希望对关注打新的你,有所帮助。

打新那些事儿之一: 厉害了我的新股!

今年以来A股在3000点上下反复震荡,赚钱效应相对有限,投资者们“入市”热情下降,纷纷”弃股投房”。然而,国庆期间全国二十多座城市相继出台限购政策,让投资者们开始对楼市的担忧,节后楼市交易量明显下降。在二级市场、房市投资热情减退的时候,一级市场上,打新却成为一股清流。投资者申购新股的热情持续升温,让打新迅速成为投资界的热搜名词。

“打新”其实就是用资金申购新股,通过购买即将首次发行上市公司的股票来赚取收益。和其他股票一样,投资者在购入新股后,将会持有一段时间再将股票卖出,卖出价格与买进价格之间的价差就是持有该只新股所产生的收益。持有期间股票价格涨幅越高,那么收益也就越高。打新之所以受到投资者的竞相追逐,自然是因为新股稳定的涨幅背后所带来的丰厚回报。

新股收益有多高?

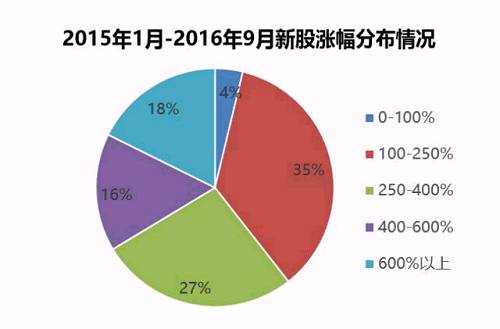

新股涨幅为什么高呢?背后的逻辑其实很简单,新股上市首日市盈率一般不超过 23 倍,这一水平普遍低于同行业估值,所以存在较大的上涨空间。那么,新股涨幅具体有多高,看下近年来的新股数据就知道了。

|

?2015年1月至2016年9月,共发行345只新股,涨幅在0-100%的只有13只,占比3.77%。新股涨幅在100-250%的共123只,占比35.65%;涨幅250%-400%的共93只,占比26.96%;涨幅为400-600%的共55只,占比15.94%。而涨幅在600%以上的新股也还有61只,占比高达17.68%。也就是说,如果在2015年以后开始申购新股,那么有60%以上的可能你所申购的新股涨幅将在2.5倍以上。(为合理计算新股涨幅,我们假设:投资者将会在首个未能以涨停价收盘的首个交易日卖出所持有新股。即,新股涨幅=打开涨停板当天收盘价/发行价-1。)

新股规模有多少?

当然,除了涨幅,新股的发行规模也是值得关注的。毕竟,新股发行如果被暂停,投资者就将面临“无新可打”的情况,赚取收益也就无从说起。

|

为规范新股市场投融资行为,2015年11月6日,证监会宣布将对新股发行制度进行完善,同时启动了对《证券发行与承销管理办法》、《首次公开发行股票并上市管理办法》、《首次公开发行股票并在创业板上市管理办法》、《关于首发及再融资、重大资产重组摊薄即期回报有关事项的指导意见》四项规章的修订和完善。

2016年1月1日新规正式实施,而自新规实施以来至9月23日,已经核发了13批共122只新股。其中,前9批新股每批发行规模为平均7只左右。7月以来,第10-13批发行新股每批次都保持在13只左右。可以说,今年以来,新股发行节奏比较稳定且发行数量呈现上升态势,投资者暂时可以不必担心因发行规模下降而导致打新收益下降的可能了。新股收益依然可期!

打新那些事儿之二: 申购新股哪家强?

新股的惊人涨幅和丰厚收益不断激发着投资者的热情,为在打新市场分得一杯羹大家都使出了洪荒之力。那么作为普通投资者,我们到底该怎样打新才能更有效率同时获得更多的收益呢?

01.网下打新 vs 网上打新

打新分为网上打新和网下打新两种方式。在2016年1月IPO新规出台后,网上发行量约为新股发行总量的90%;网下发行量约为新股发行量的10%。

| 项目 | 网上打新 | 网下打新 |

| 发行数量 | 发行总量的90% | 发行总量的10% |

| 市值门槛 | 1万元 | 1000万元 |

| 可申购数量 | 每1万元(或5千元)市值可申购1000股(或500股) | 网下发行总量 |

| 获配方式 | 摇号抽签获配 | 按申购比例获配 |

| 中签率 | 0.05% | 100% |

投者参与网上打新需要在T-2日(新股申购日期为T日)前20日持有日均市值在1万元以上的股票。满足这一门槛后,投资者可以通过交易所交易系统按市值规模申购新股。在沪市,每10000元市值可申购500股新股,深市每5000元可以申购500股新股,不足10000元(或5000元)的不可计入申购额度。申购结束后,主承销商会采用摇号抽签的方式向投资者配售股票,目前中签率为0.05%。

|

投资者参与网下打新需要连续20个交易日持有日均市值在1000万元以上的股票,然后通过证券交易所网下电子平台申购新股。在申购时,投资者的最高申购数量为网下发行的总量。申购结束后,不必抽签,直接按有效申购数量进行分配。也就是说如果投资者在申购阶段报价合理则中签率为100%。通过以上对比不难发现,相较于网上打新,网下打新的平均获配数量及获配概率都要更高。

02.机构打新 vs 个人打新

由于打新规则及申购流程的复杂性,为保护投资者权益,监管机构除设立网下打新的1000万元市值门槛外还要求参与打新的机构或个人投资者必须具备必要的投资研究能力包括必要的研究力量、估值定价模型、定价决策和合规风控制度。机构投资者还需满足持续经营且从事证券交易时间达两年以上的条件;个人投资者需证券交易时间应五年以上。

此外,由于网下打新的高收益吸引了越来越多的投资者参与,多数新股承销券商已将网下打新市值门槛提高到2000-3000万。如果投资者以个人身份参与打新将要自行筹得此笔资金,而如果投资者以机构的身份参与其中,则可以通过所在机构发行金融产品筹得资金。由此看来,无论在投资研究还是融资方面,机构投资者都比个人投资者更具优势。

03.私募打新 vs 公募打新

网下打新在配售时将投资者分为三类(A类:公募、社保;B类:企业年金;C类:私募、个人及其他),各类投资者按有效申购数量获配。普通投资者多数会以购买公募产品或购买私募产品的方式间接参与网下打新投资。 因此,我们重点比较公募基金与私募基金网下打新的情况。

| 投资者类型 | 获配比例 | 申购限制 | 参考收益 |

| 公募基金(A类) | 《配售细则》规定A类投资者获配比例不低于网下发行总40% | 申购新股规模不得超过产品本身规模 | 年化3%左右 |

| 私募基金(C类) | 据统计,C类投资者配售比例一般为网下发行总量的40%左右 | 最高申请规模为网下发行总量 | 年化15%左右 |

根据现有政策情况,私募参与网下打新无申购限制,即可顶格申报,大大提高了其获配率及获配数量;公募基金由于申购单只股票规模不得超过产品本身规模,获配率相对更低。对单一产品来讲,某只新股所产生的绝对收益是固定的(新股收益=(开板价-首发价格)*获配数量),随着产品规模的增加,新股收益将被摊薄(产品收益率=产品收益/产品规模)。一般而言,私募基金规模为4000万元-1亿元不等,公募基金规模必须在2亿元以上,因此私募基金网下打新收益率水平则要远高于公募基金。

根据今年以来新股发行的规模及涨幅测算后发现,假设使用同为9000万的资金规模来比较,公募基金网下打新产品的年化收益仅3%左右,而私募基金网下打新产品的年化收益则在15%左右。

打新那些事之三:新股这样打才不难受

在目前打新市场中,通过私募基金进行网下打新最具优势,那么如何选择一只靠谱的私募打新产品就更显重要了。毕竟,网下打新是有市值门槛的,私募基金必须建立满足门槛的底仓(即持有规定市值的股票作为保证)才能参与其中。打到新股赚取收益是好事,但是如果底仓部分亏损严重以至抵消了打新部分的收益那就得不偿失了。

|

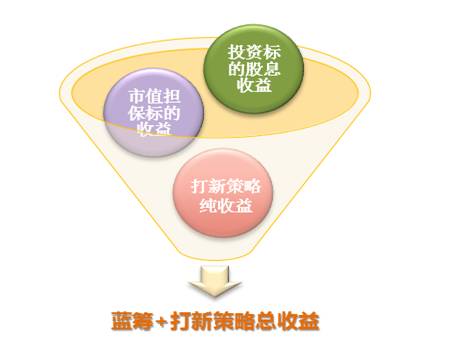

为了让投资者不要难受,各位基金经理也是蛮拼的。目前市场上推出的打新私募基金所采用的策略多以减少底仓风险为出发点,主要可分为三类:打新+蓝筹多头、打新+量化对冲及打新+收益互换。

打新+蓝筹多头

|

所谓股票多头其实就是利用基本面、技术面等分析指标选择股票,通过对股票进行低价买进、高价卖出,赚取中间的差额,基金的业绩则由所持有的股票组合决定。为避免底仓股票大幅波动对基金净值产生影响,打新基金投资多以配置低PE、PB的大盘蓝筹股为主。大盘蓝筹股多如银行、医药、食品饮料等领域的龙头股。这类股票由于估值低、股息率高,收益稳定,所以波动小,抗跌性强,具备一定的安全边际。

打新+股票多头策略的产品,通过购买蓝筹股票建立底仓,同时以少量资金参与新股申购。由于新股涨幅比较稳定,我们假设打新收益一定为正,那么打新+股票多头的产品所面临的最主要风险就是蓝筹股票部分的市值风险,其收益则为两种策略收益之和。

打新+量化对冲

量化对冲是“量化”和“对冲”两个概念的结合。“量化”指借助统计方法、数学模型来指导投资,其本质是投资策略的数量化实践。“对冲”指通过对冲工具,管理并降低组合风险以获取相对稳定收益。

打新+量化对冲的产品通过量化模型精选个股建立底仓,可以避免人为选股所产生的情绪弱点;同时,通过卖空股指期货对股票底仓进行对冲,可以规避底仓所要面临市场风险,帮助产品赚取相对稳健的收益。对于采用量化对冲策略的打新产品,总收益为申购新股产生的收益加上量化对冲部分产生的阿尔法收益。

打新+收益互换

采用收益互换策略的打新基金可以通过向对手方支付一定的固定成本将股票部分收益(或亏损)转移至对手方,由对手方承担底仓的波动风险,从而起到减少打新基金风险的作用。

|

通过收益互换策略可降低单只打新产品的规模要求,从而减少对打新收益的摊薄;若打新市值门槛提高至3000万元,产品规模可设为6500万元。不过由于将底仓风险转至对手方也等于降低仓获取收益的可能交给了对手方,加上要付给对手方的固定费用,打新+收益互换类产品收益为申购新股所获收益减去固定费用。此外,由于目前可交换收益对手方的稀缺,策略实施难度也在加大。

综合来看,打新+蓝筹多头产品的策略最简单,不过由于与A股相关性较高,风险也最高;打新+收益互换的产品虽然风险最低,但是预期收益、策略可操作性也最低。打新+量化对冲的产品则可以在有效控制风险的基础上获得相对可观的稳定收益,正可谓是风险可控、收益可期。在股市尚没有明确趋势性机会的当下,打新+量化对冲策略的打新基金可算是收益风险配比非常高的二级配置产品了。

新股,收益,投资者,申购,发行