理财产品发行增速放缓 影响债市继续调整

摘要: 【理财产品发行增速放缓影响债市继续调整】近期理财市场产品发行速度有所放缓,发行难度加大,银行正在主动提高负债成本吸收资金,同业存单和同业理财的发行价格也有较大幅度的抬升。整体看,银行发行理财产品的利润

【理财产品发行增速放缓 影响债市继续调整】近期理财市场产品发行速度有所放缓,发行难度加大,银行正在主动提高负债成本吸收资金,同业存单和同业理财的发行价格也有较大幅度的抬升。整体看,银行发行理财产品的利润空间被压缩,部分银行甚至会出现亏损,未来理财发行规模和理财投资债券的规模都会出现边际收缩。理财资金作为债券市场最大的配置主力,其规模增速、配置偏好的变化都会对债市形成重大影响。(上海证券报)

| ||

| ||

| ||

|

2015年下半年开始,银行理财特别是同业理财进入高速增长阶段,理财资金进入债市,成为推动债券市场走牛的最主要因素。但是,近期理财市场出现了新变化。理财市场的变化对未来债券市场也将产生较大的影响。

理财资金端:发行增速放缓、成本提高

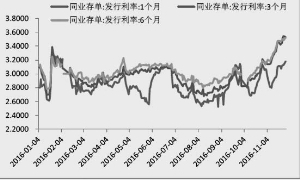

近期,理财市场发行增速有所放缓,发行难度加大,银行主动提高负债成本吸收资金。10月底以来,受到基本面数据稳定、通胀预期回升、资金面呈现剧烈波动等因素影响,利率债市场开始调整,收益率不断上行,银行同业存单和银行发行同业理财的成本也随之上行。理财市场整体发行速度放缓,迫使银行提高同业存单和同业理财报价,保持自身理财规模的平稳。整体来看,银行理财在资金端的增速放缓,同时不得不提高成本,以应对市场的变化。

除了监管层加强对表外理财的监管之外,近期理财市场发行增速放缓,有以下几个因素。

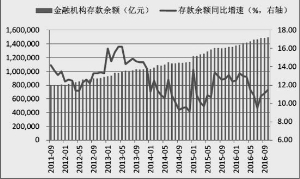

一是目前银行存款增速放慢,存款转为理财速度也有所趋缓。存款作为银行表内资产端的重要来源,是贷款发放的基础,也支持了表内理财的增长,存款增速放缓一定程度上减少了表内理财资金的来源。

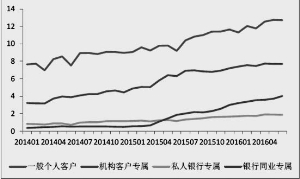

二是近期股市的好转,分流了个人居民和企业购买理财产品的需求。11月以来,股市财富效应回暖,从个人客户端、企业客户端发行理财产品融资更加困难,银行不惜提升成本维持同业理财发行速度。

三是2016年以来,央行一直采取稳健的货币政策,基础货币投放不足,制约理财扩张。自2016年以来,央行通过公开市场操作替换传统的降准降息操作,使得市场资金面维持“紧平衡”的状态,一方面是导致基础货币投放量减少,另一方面是居民和企业用购买理财替换存款,放大了货币乘数。此外,企业通过购买理财加杠杆的方式进行套利,使得M1-M2的缺口扩大,同时提高了银行超储率,理财利用高杠杆维持高投资回报的做法会加剧资产荒。

四是临近年末,银行有对冲规模的业绩诉求,不惜提高资金成本维持或扩张规模。对于商业银行来说,年末时点的资产规模将与监管考核、行业排名、业务规划等因素密切相关。从过去几年的理财增速看,11月和12月的理财增速最快,其中同业理财又贡献了较大的份额,这与同业理财对价格更为敏感,也更容易冲量的特性有关。

理财资产端:债市吸引力弱于股市

1.债券市场的调整对理财的不同影响:两种估值方式。

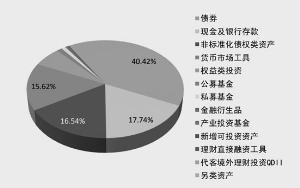

截至2016年6月底,商业银行的理财产品整体规模为26.28万亿元,理财产品配置债券、银行存款、非标准化债券和货币市场工具的占比分别是40.42%、17.72%、16.54%和15.62%。债券作为理财的重点配置资产,占比最大,其中有6.92%比重配置利率债,28.96%配置信用债,其余4.54%配置的债券资产被金融机构登记为“其他债券”。

从资产端角度看,债券收益率上行对不同记账方式的理财产品影响不同。对于成本法估值的理财产品,债券估值的变化对产品影响不大,只要考虑资产端和负债端谁的上行速度更快。目前来看,负债端的成本上行速度并不慢。

对于市值法估值的理财产品,债券收益率估值上行,会导致理财产品账面盈利的缩水甚至亏损。目前,很多银行理财购买的券商集合产品和基金专户产品都是以市值法计价,并约定一年产品存续期,产品到期时可能存在收益不达预期目标的情况。

因此,整体来看,目前债券市场收益率上行对银行理财会形成一定冲击。一是市值法估值的理财面临亏损,二是成本法估值的理财,成本上升比资产收益上升更快,银行发行理财的利润空间被压缩,部分银行甚至会出现亏损,未来理财产品的发行规模和投资债券的规模都会出现边际收缩。

2.后期股票市场表现将优于债券市场:形成资金分流。

展望2017年,从大类资产的性价比看,股票市场将优于债券市场,对理财资金形成分流。目前债券市场的调整仍将持续,且2016年债券市场通过加杠杆增强收益的路径在监管趋严、资金紧张的背景下,操作难度不断加大,债市本身的吸引力减弱。股票市场方面,11月IPO发行速度加快,打新产品收益率将明显提升,吸引了理财资金进入打新市场,同时通过委托投资途径进入权益类市场的资金增加,会导致理财从配置上偏向股票,造成资金从债券向股票流动。

监管的变化:去杠杆、防风险

2016年金融市场的主线依然围绕“去杠杆、防风险”展开,且监管思路还将在未来得到延续。

1.对于理财的直接监管。

银行理财由于扩张过快,且不受银行不良率、资本占用等监管限制,使得理财偏离“资产管理”的本质,成为银行表外信贷资产的扩张工具,也成为近年来监管的主要对象。尽管7月公布的《商业银行理财业务监督管理办法(征求意见稿)》尚未正式出台,但是也已征询了近半年的时间,近期又出台了《商业银行表外业务风险管理指引(修订征求意见稿)》。

2.“一行三会”加大监管力度。

除了针对银行理财直接监管的相关政策传闻不断,“一行三会”对于整体金融市场去杠杆、防风险的监管力度也在加大。

在资金面层面,央行从4月开始坚持通过MLF操作(中期借贷便利)来维持资金面稳定,并在此后仅仅维持市场“紧平衡”,此后逐步增加14天逆回购,并在8月增加28天逆回购操作,同时用6个月和1年期MLF操作替换3个月期MLF。整体看,央行“锁短放长”,通过拉长资金久期、抬高资金成本的方式督促市场去杠杆的策略,从年初开始得到了较好的延续。在资产端做高杠杆(债券市场回购)的操作难度加大,达到理财产品预期收益率的操作难度加大。

在去杠杆方面,下半年以来,去杠杆监管手段不再停留在间接的资金调控和宏观审慎管理上,而是逐步下发了多项监管规则,联合“一行三会”对银行、券商、信托、基金、保险杠杆率统一要求,协同管理,从产品端入手控制杠杆,从而对通过产品端做高杠杆的情况进行抑制。

未来一旦相关监管政策落地,表外理财业务的过快增长也将得到遏制,对于理财政策的出台和执行情况值得市场密切关注。

理财市场变化对债券市场的影响

理财资金作为债券市场最大的配置主力,其规模增速、配置偏好的变化都会对债市形成重大影响。2015年年底以来,伴随同业理财的快速扩张,银行委外产品增加,以及理财投资债券增量资金不断涌入,导致“钱多”成为2016年债市的主线,债市多次出现和基本面、监管意愿背离的逆市上涨,其背后推手都是银行理财。2016年上半年由理财市场新进入债券市场的增量资金达到3.69万亿元。

但是,目前理财市场正在发生变化:一是资金端(负债端)理财的发行更加困难,只能通过提高主动负债成本的方式维持规模;二是资产端债券市场的调整导致理财产品可能存在不达预期收益率的情况,同时理财资金会向收益更好的股市转移;三是监管去杠杆、防风险政策依然持续,未来表外理财可能面临更严格的监管,理财增速边际放缓。

综上,我们预计未来理财和债券的相互影响会依据以下路径展开:首先,在债券市场调整过程中,理财主动投资和委外投资债券的产品部分面临不达预期收益率甚至亏损的情况,这部分资金在到期后将不再增加甚至缩减;其次,伴随监管趋严、成本过快上涨和股市分流,理财投资债券的增量边际继续减少,并反向作用于债市,导致市场继续调整。最后,负债端由于无法继续抬高成本而趋于平稳,同时债券市场收益率上行到负债端以上,委外市场出清一部分业绩较差的管理人,理财对债券的需求和债券市场的供给重新回到平衡状态。

(原标题:理财产品发行增速放缓 影响债市继续调整)

理财,银行,发行,资金,市场