天天基金债券市场周报(2016年12月24日)

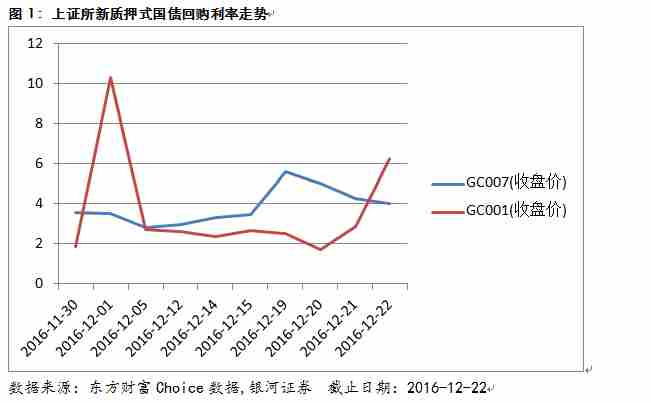

摘要: 一、一周债市回顾市场资金方面,上证所新质押式国债回购利率截至12月22日,GC001为6.255%,GC002利率为4.6%。Shibor各品种结束全面上涨,截至12月23日,隔夜Shibor为2.3

一、一周债市回顾

市场资金方面,上证所新质押式国债回购利率截至12月22日,GC001为6.255%,GC002利率为4.6%。Shibor各品种结束全面上涨,截至12月23日,隔夜Shibor为2.323%,较12月16日下行0.7BP,7天Shibor为2.543%上行2.4BP;14天Shibor 2.776%,上行6.4BP,3个月Shibor报3.2337%,上行5.63BP。

表1:银行间同业拆借利率(Shibor)

表1:银行间同业拆借利率(Shibor)

| 品种 | 2016/12/23 | 涨跌幅(BP) |

| 隔夜 | 2.323 | -0.7 |

| 7D | 2.543 | 2.4 |

| 14D | 2.776 | 6.4 |

| 3M | 3.2337 | 5.63 |

债券二级市场,截至周五本周银行间债券成交总额19928.2亿元。成交额为0,金融债成交额比上周减少6048.85亿;中期票据成交额减少449.33亿;企业债成交额减少232.47亿;超短期融资券成交额减少461.81亿;短期融资券成交额减少16.05亿,国际机构债成交减少0.16亿元。

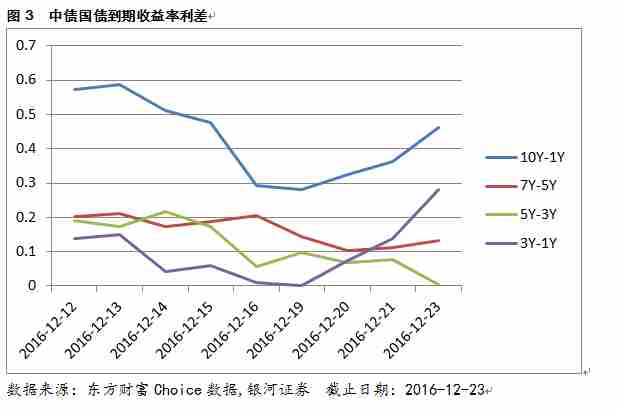

本周各期限国债收益率较上周均有所下降,截至12月23日,1年期收益率2.7165%,较上周降27.098BP,10年期收益率3.1769%,下降10.34BP。国债期限利差方面,不同期限利差有升有降。

10Y-1Y利差上行16.75BP,7Y-5Y利差下行7.23BP,5Y-3Y利差下行5.43BP,3Y-1Y利差上行27.04BP。

10Y-1Y利差上行16.75BP,7Y-5Y利差下行7.23BP,5Y-3Y利差下行5.43BP,3Y-1Y利差上行27.04BP。

二、一周要闻

二、一周要闻

1、统计局:11月下半月大部分一线和热点二线城市房价环比下降或持平

为深入反映房地产市场近期变化,国家统计局在做好11月份70个大中城市房价统计的同时,又对其中15个一线和热点二线城市11月下半月房价变动情况进行了统计。结果显示,在因地制宜、因城施策的调控政策作用下,15个一线和热点二线城市房地产市场迅速降温,房价走势明显趋稳。与11月上半月比,11月下半月一线和热点二线城市中,9个城市新建商品住宅价格环比下降,降幅在0.1至0.9个百分点之间;2个城市环比持平;其余4个城市新建商品住宅价格环比涨幅均回落至1%以内。

2、本周央行公开市场累计净投放资金3750亿元

中国人民银行官网发布公开市场业务交易公告,央行23日以利率招标方式开展了2200亿元逆回购操作,其中包900亿元的7天期、500亿元的14天期以及50亿元的28天期。

本周央行公开市场共有6300亿逆回购到期,本周累计净投放3750亿元。

3、首个票据“拟发行”公告出炉

上海清算所公示中国宝安集团股份有限公司拟发行永续中期票据。统计上清所本周所有公示的重大事项发现,这是本周来第一个“拟发行”公告。自近期债市调整以来,已有数十家企业因市场原因取消或推迟票据发行计划,另择时机发行,而这只“逆流而上”的永续票似乎透露了债市回暖的可能性。

4、国务院:到2020年养老服务市场全面放开放宽外资准入

降低准入门槛。设立营利性养老机构,应按“先照后证”的简化程序执行,在工商行政管理部门办理登记后,在辖区县级以上人民政府民政部门申请设立许可。在民政部门登记的非营利性养老机构,可以依法在其登记管理机关管辖范围内设立多个不具备法人资格的服务网点。非本地投资者举办养老服务项目与当地投资者享受同等政策待遇,当地不得以任何名目对此加以限制。放宽外资准入。精简行政审批环节。

5、财政部23日发行60亿贴现国债

财政部23日招标发行60亿元91天期贴现国债。公告显示,财政部此次发行的为2016年记账式贴现(五十七期)国债,本期国债期限91天,以低于票面金额的价格贴现发行,竞争性招标面值总额60亿元,进行甲类成员追加投标。

具体安排上,本期国债12月23日招标,12月26日开始计息,招标结束至12月26日进行分销,12月28日起上市交易,于2017年3月27日(节假日顺延)按面值偿还。本期国债竞争性招标时间为12月23日上午10:35至11:35,采用混合式招标方式,标的为价格,投标标位变动幅度为0.002元,投标剔除、中标剔除和每一承销团成员投标标位差分别为60个、25个和40个标位。

三、一周债基业绩

本周,A/C分开计算,在1535只债券型基金中,共有350只基金净值增长率跑赢全债指数,占比为23%。周净值上涨排行如表2.

表2:周净值上涨排行

| 名称 | 最新净值 | 近一周净值增长率 |

| 海富增利 | 1.10 | 1.76 |

| 民生加银和鑫债券 | 1.05 | 1.65 |

| 兴全稳益债券 | 1.03 | 1.48 |

| 博时转债增强债券C | 1.31 | 1.16 |

| 博时转债增强债券A | 1.33 | 1.15 |

| 政府债基 | 1.19 | 1.07 |

| 泰信债券增强收益C | 1.00 | 0.94 |

| 泰信债券增强收益A | 1.01 | 0.93 |

| 浦银安盛盛元纯债债券C | 1.01 | 0.91 |

| 浦银安盛盛元纯债债券A | 1.01 | 0.91 |

| 南方中债10年期国债A | 1.18 | 0.85 |

| 南方中债10年期国债C | 1.16 | 0.84 |

四、机构观点

国信证券:从价值与节奏修复角度来看后期债市变化

在市场剧烈波动,且非由基本面主导阶段,情绪是市场交易的主导力量,但是市场配置的力量在于价值是否认可,因为情绪总会消散掉,并不是一个可持续的东西。剔除情绪因素,我们认为当前的利率水平是具有长期投资价值的。

1、经济结构调整导致利率中枢下降,因此很难期待利率中枢回归到老周期时代。

利率作为一个价格是供(货币政策主导的资金供给)、需(社会融资需求)所决定,从长期来看,货币政策主导的资金供给是中性的,那么利率的趋势变化则和社会融资需求的变化相关。 2000 年以来的老周期主要是以重资本行业居主导,社会融资膨胀很快,形成了 10 年国债的利率中枢—3.5-3.6%。而从新的周期来看,经济结构在调整中,其目标就是降低重融资量,体现出了一个标志现象就是代表重资本行业的第二产业凋零,而轻资本的服务业发展,因此新的利率中枢从逻辑上应该低于以往,所以不能期待利率水平再回归到以往的利率中枢。

2、从资产价格比较来看,当前的债券并不是低收益资产

中国债券的市场主体是商业银行,商业银行的资产配置总在信贷和债券中切换,信贷虽然是主业,但是其收益和债券收益从长期趋势上存在比较关系。

中信建投证券:债市回暖但非反转

周四银行间市场整体呈现缓和态势。昨日代持事件进入初步解决以及大行恢复向非银机构的资金拆借,代持风波影响逐步褪去,周四资金市场进一步缓和。但考虑到临近年末以及 MPA 考核等因素,未来仍将迎来季节性资金紧张。当日银行间存款类机构隔夜质押回购加权平均利率为2.1825%,下行15.08BP,7天质押回购利率为2.5465%,下行7.74BP,14天回购利率为3.2506%,上行10.77BP,1月回购利率为3.5773%,下行53.24BP.

风险提示:

本申购建议由东方财富证券研究所提供,仅供参考,不构成投资建议。投资者据此操作,风险自担。市场有风险,投资需谨慎。

上海东方财富证券研究所有限公司

利率,BP,债券,市场,国债