三基金或踩雷*ST吉恩:定增浮亏不可怕 要命的是暂停上市

摘要: 摘要 【三基金公司或踩雷*ST吉恩:3年定增浮亏不可怕要命的是暂停上市】有一批投资者,他们是三年前(2014年9月)参与了*ST吉恩的三年期定增项目,这批股票尚未解禁,但却面临着所投资的上市公司暂停上

摘要

【三基金公司或踩雷*ST吉恩:3年定增浮亏不可怕 要命的是暂停上市】有一批投资者,他们是三年前(2014年9月)参与了*ST吉恩的三年期定增项目,这批股票尚未解禁,但却面临着所投资的上市公司暂停上市风险不利局面,这样的结局画面不要太美。(中国基金报)

跟大家讲一个关于参与上市公司定增被套的事情,这家上市公司叫做*ST吉恩(600432)。

当然了,参与上市公司定增被套是很常见的事情,但今天要讲的重点是*ST吉恩2016的财务报表再继续不好看的话,那就面临着暂停上市风险。

而这背后,有一批投资者,他们是三年前(2014年9月)参与了*ST吉恩的三年期定增项目,这批股票尚未解禁,但却面临着所投资的上市公司暂停上市风险不利局面,这样的结局画面不要太美。

1、先从一则公告说起。

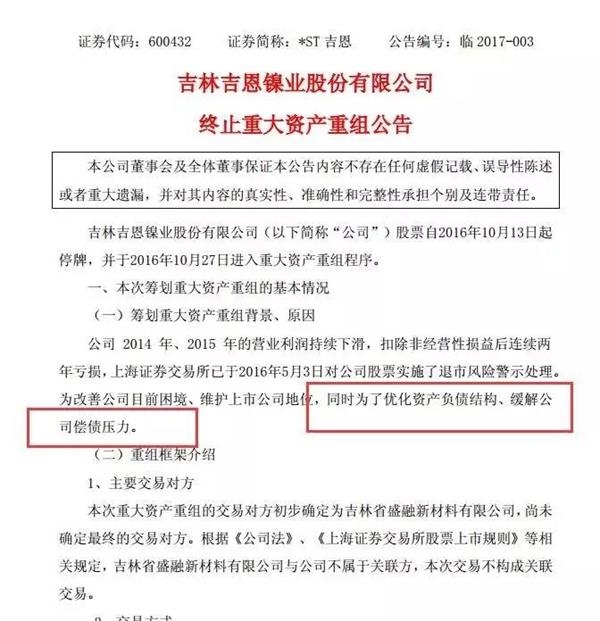

1月3日晚间,*ST吉恩发布公告称,由于就交易方案核心条款未达成一致意见,决定终止重大资产重组事项,大致意思是公司本来打算出售部分资产扭亏,但与买家就核心条款谈不拢,导致这事黄了。

公司董事会决定终止本次重大资产重组事项。在2014年、2015年经营业绩连续两年出现亏损后,*ST吉恩今年前三季度业绩继续亏损。

公司董事会决定终止本次重大资产重组事项。在2014年、2015年经营业绩连续两年出现亏损后,*ST吉恩今年前三季度业绩继续亏损。

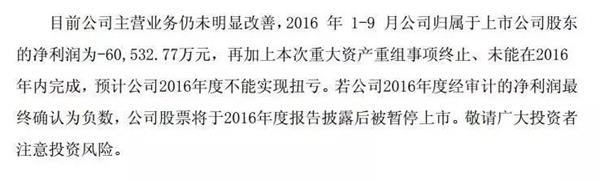

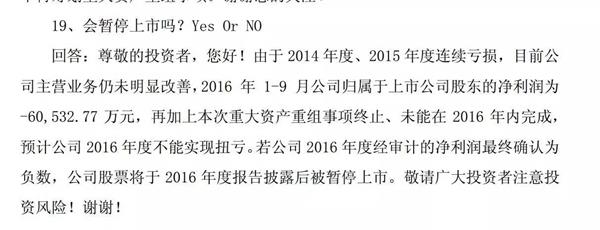

接着,*ST吉恩表示,目前公司主营业务仍未明显改善,2016年1~9月公司归属于上市公司股东的净利润亏损60,532.77万元,再加上本次重大资产重组事项终止、未能在2016年内完成,预计公司2016年度不能实现扭亏。而*ST吉恩2016年度经审计的净利润如果最终确认为负数,公司股票将于2016年度报告披露后被暂停上市。

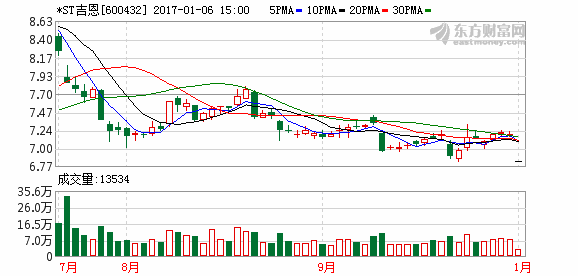

受此影响,自2016年10月13日起停牌的*ST吉恩,在1月6日复牌的时候,一字跌停。

受此影响,自2016年10月13日起停牌的*ST吉恩,在1月6日复牌的时候,一字跌停。

且不说多少投资者重组梦破碎,基金君发现,三年前有3家基金公司还参与了该公司的三年期定增项目,总金额合计60亿,目前这批股票尚未解禁,但却面临*ST吉恩重组失败、保壳落空、暂停上市等种种不利局面,最终结局如何,真是让人揪心!

2、2014年那一笔60亿元三年锁定期的定增

对于*ST吉恩(吉恩镍业)来说,老股民是非常熟悉的,在10年前,这家公司是一只绩优股,同时也是大牛股。2006年,其每股收益有1. 31元,2007年每股收益更是一度达到过3.7元。而在当时那一轮牛市中,是真正的有色金属股的黄金时代,*吉恩镍业股价更是一度炒高到132元。

说回正题。

后来由于投资激进、有色金属行业低迷等诸多原因,公司经营情况不善造成现金流压力,累积了高额债务。在遭遇债主追债起诉、监管督促披露、经营业绩保速等多重压力下,在2013年底,公司推出60亿的定增方案,全部用于偿还银行及其他机构借款。

2013年12月3日公司发布定增预案,拟以7.62元/股向东方基金、长安基金和兴全基金锁价发行7.87亿股,共计融资60亿元。

方案最终于2014年7月获得证监会批文,最终于9月24日完成发行工作。公司以7.62元/股向东方基金、长安基金和兴全基金锁价发行7.87亿股,共计融资60亿元,三家基金公司的认购情况如下,锁定期三年:

定增之后,*ST吉恩的控股股东吉林昊融有色金属集团有限公司持股比例由54.23%下降到27.52%,仍为公司控股股东,大股东冒着股权被大幅度稀释的危险,还是要搞出定增方案,可见*ST吉恩的负债是有多高!

定增之后,*ST吉恩的控股股东吉林昊融有色金属集团有限公司持股比例由54.23%下降到27.52%,仍为公司控股股东,大股东冒着股权被大幅度稀释的危险,还是要搞出定增方案,可见*ST吉恩的负债是有多高!

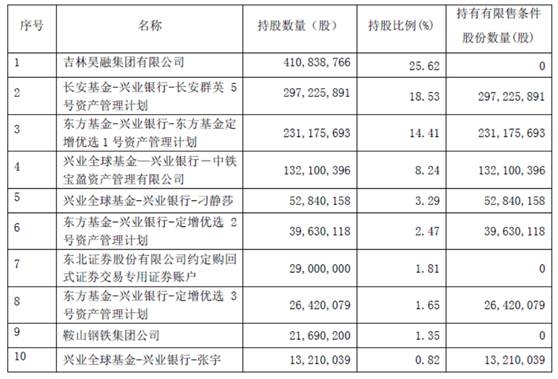

截至2016年10月12日,前十大股东如下

而这已经是*ST吉恩第五次向资本市场抛出增发申请。继前次“募资60亿元投资印尼红土矿冶炼项目”的定增方案在2013年5月被证监会否决后,于2013年11月26日公告停牌筹划定增事项,5天后便火速再次推出了60亿元的定增预案。也就是前述的60亿定增还债方案,同时也明确了认购对象。

而这已经是*ST吉恩第五次向资本市场抛出增发申请。继前次“募资60亿元投资印尼红土矿冶炼项目”的定增方案在2013年5月被证监会否决后,于2013年11月26日公告停牌筹划定增事项,5天后便火速再次推出了60亿元的定增预案。也就是前述的60亿定增还债方案,同时也明确了认购对象。

3、三家基金公司当年为何全额包揽

据2014年的媒体报道,到底是什么让这3家基金公司不惜斥巨资认购亏损的*吉恩镍业股份,并且锁定3年?

当年是这么说的:

吉恩镍业董秘王行龙表示:“具体它们是怎么考虑的,我们也不清楚,但是我认为它们肯定是看好公司的未来。”

其中一家参与定增认购的基金公司相关内部人士表示:“其实我们也没有其他的想法,无非就是觉得便宜。它是国企,而且是一个资源类企业,甚至还在单个品种里有垄断地位,兑付风险是非常小的。现在大盘股流动性非常差,交投比较弱,尤其像一些大资金要建仓的时候,比如要收集十几二十亿的筹码,那要等到什么时候?正好有这样一个机会,一是价格可以打折,另外一个方面我们还可以一下子拿到这么多,我们觉得也是一个挺好的选择。”

而还有媒体这么说:三基金包揽进入颇有点“趁火打劫”的味道。一旦吉恩镍业进入投资回报期,无疑三基金将可分享其盈利复苏的收益。此外,此次定增价格为吉恩镍业股价近五年来的最低价,实为不错的“抄底”机会。

然而现实是残酷的,当年的吉恩镍业,今天就成了*ST吉恩。

眼看2017年9月份就锁定期结束了。当时吉恩增发价是7.57元,而目前股价为6.83元。换而言之,已经妥妥跌破增发价了。

实际上,三家基金公司参与定增的时候,折价率高达5折,认购后浮盈高达100%以上,2015年牛市高位时最高浮盈为200%以上,而这一切浮盈都是浮云而已。

现而今股价已经回落至停牌前的7.19元,跌破发行价也没啥,浮亏貌似还不算多,但如果算上三年的资金成本和机会成本,关键是面临着暂停上市才是真正的危机。

4、三家公募旗下专户或“踩雷”

如此巨额参与的项目,相信广大群众跟基金君一样,第一时间关心的是基金公司会不会被套?能不能拿回钱?投资者该怎么办?虽然目前最终结果还未可知,但综合来看,三家基金公司大概率是踩雷了。

根据2014年9月24日的发行结果公告,基金君发现前述3家基金公司是通过专户的6个资管计划参与了本次定增认购。也就是说,基金公司只是走个普通的通道业务,背后实际参与者另有其人,所以看瓜群众无须担心太多。基民也无需担心。

根据2014年9月24日的发行结果公告,基金君发现前述3家基金公司是通过专户的6个资管计划参与了本次定增认购。也就是说,基金公司只是走个普通的通道业务,背后实际参与者另有其人,所以看瓜群众无须担心太多。基民也无需担心。

具体来看,兴全基金通过“中铁宝盈资产管理有限公司”、“刁静莎”、“张宇”认购,按持股数量算,认购金额分别为10亿元、4亿和1亿;长安基金通过“长安群英5号资产管理计划”认购,认购金额为22.5亿;东方基金通过“东方基金定增优选1号资产管理计划”、“定增优选2号资产管理计划”“定增优选3号资产管理计划”3个资管计划参与,认购总金额为22.5亿元。

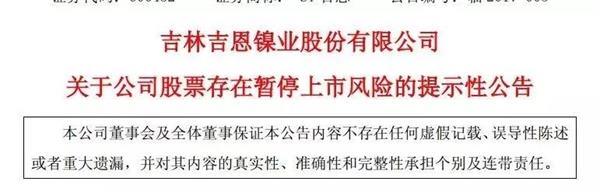

5、保壳落空、或面临暂停上市投资者该何去何从?

按照现有的交易制度,个股连续亏损两年就要被ST,第三年还亏就要暂停上市,再接着亏就有可能要退市了。随着此次重组失败,意味着*ST吉恩保壳失败,其大概率将面临被暂停上市的局面。更重要的是,若后继不能扭亏为盈,将面临退市风险。

前几天,*ST吉恩召开了关于终止重大资产重组事项及非公开发行股票事项的投资者说明会,在会议上,公司也提示了被暂停上市的风险。

某业内人士认为,目前已到2017年,*ST吉恩年报预约披露时间是4月25日,留给公司操作和运行的时间已经不多,暂停上市基本已成定局。

某业内人士认为,目前已到2017年,*ST吉恩年报预约披露时间是4月25日,留给公司操作和运行的时间已经不多,暂停上市基本已成定局。

亦有市场分析人士认为,即便公司股票被暂停上市,作为*ST吉恩实控人的吉林省国资委也不会坐视不管,相信未来会通过各种努力帮助其走出困境,该股还有机会。

“定增的火热源于良好的投资机会,但其背后也隐藏了较大风险,一方面需要对项目本身进行判断,另一方面还需对参与时机进行把握。无论是机构还是个人投资者,都需谨慎参与。”北京尚公(上海)律师事务所首席金融律师林嵘对记者表示。

对于上述在今年9月解禁的三年期定增投资者,林嵘表示,假如*ST吉恩真的被暂停上市,一般解禁期后,可以通过券商转战到三板市场(股份代办转让市场)继续交易,但交易时间、交易方式等灵活度上会有所区别。另外,也可以静观等待复牌后再交易。对于手中持有该个股的投资者,他建议要警惕相关风险,尤其是到了4月25日的年报预约披露时间。

“目前离年报披露有4个多月,股价还有一定的运行空间,再说基金公司也不会袖手旁观,有的投资者会趁股价下行赌一把,但炒ST股风险非常大,建议普通投资者还是远离为妙。”上述业内人士如是表示。

(原标题:三基金公司或踩雷:3年定增浮亏不可怕,要命的是遇到暂停上市!)

(:DF155)

基金,公司,border,d1d1d11pxsolid,ST