过去几个月 货币“宝宝”们都经历了什么?

摘要: 本文首发于微信公众号:基民柠檬。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。 过去几个月,我们可能听说了“宝宝军团”——货币基金飘忽不定的生活状态:许多“宝宝”在赎回压力中沉

本文首发于微信公众号:基民柠檬。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。 过去几个月,我们可能听说了“宝宝军团”——货币基金飘忽不定的生活状态:许多“宝宝”在赎回压力中沉默良久,又一夜之间异军突起,走势从“—”变为“/”,一切来得太快就像吹跑雾霾的北风~

之前许多客官都爱听富二的,短线操作货币基金(比如在节假日之前买入,连享多天收益),对其配置价值的研究可能不多,只抱个吃瓜群众的心态围观。富二今天备了些干货,替客官拎清楚货基“宝宝”们一系列变化背后的原因。

事件背景:

2015年货基监管新规出台,放松了对货基投资范围的限制(可投资同业存单),货币基金规模快速扩张,在全部基金中的占比超过了半数。

|

不少银行自营基金将货基作为套税和流动性调节工具,大量基金又投向一些银行发行的同业存单。中小银行发行同业存单后又大肆购买同业理财,同业理财又通过委外等模式将资产压力转移给机构,然后机构对债券需求大大增强。到了11月这个时候,遇上了两个不巧。

一不巧,债市收益率走低,导致机构为了提高收益而大肆加杠杆。

二不巧,从2016年8 月中下旬开始,央行有意通过缩短放长,用14 天和28 天逆回购替代7 天逆回购,以提高金融杠杆成本,资金拆借市场利率出现持续上行。

|

事件回放:

攀升的货基规模,眼花缭乱的同业创新、加杠杆,收紧的流动性,使得问题爆发——

11月以后,货币基金开始显现赎回压力,同时货基收益回落:11 月货币基金平均万份基金收益日均值由10 月份的1.04 大幅回落至0.78。12 月虽略有回升,但万份收益日均值也仅有0.8,年内仅略高于11 月。(数据来源:申银万国研报)

这一净值的变化,一方面反映出目前大量货币基金出现了较严重的负偏离度,因为当上述情况发生时,基金管理人按要求需要采用公允价值估值方法对待持有投资组合的账面价值进行调整,从而导致收益的降低。

另一方面可能也反映出货币基金抛售资产兑现了部分浮亏。

而由于货币基金是机构投资者占比比较高,这类投资者一看,哇负偏离程度这么高,立马加快赎回的节奏。

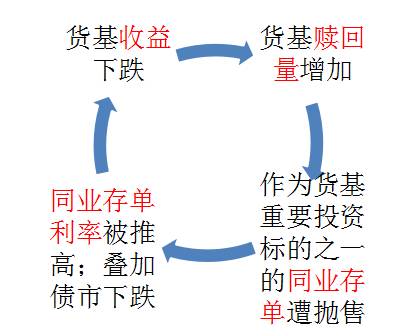

这时候形成的恶性循环链条大概是这样:

|

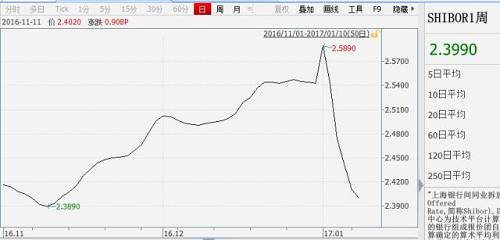

Shibor利率和货币基金的收益率有很高的正相关性。(传送门:年底钱紧,正好薅货币基金的羊毛)

但是!这种相关是有滞后性的!

原因是货币基金资产收益计算采用的是摊余成本法,即货币基金资产需要完成重配后,收益率才能反应市场公允的资金收益率。

摊余成本法:指估值对象以买入成本列示,按照票面利率或商定利率并考虑其买入时的溢价与折价,在其剩余期限内平均摊销,每日计提收益。

举个例子,富二家的基金经理在市场上以95元钱折价买入一个票面价值为100元的债券,这当中便获得了5元的收益,如果该债券是30天到期的话,那么就将5元除以30天,将收益平均摊到每一天中。

申银万国分析师称:三季报显示货基资产平均剩余期限为86 天,从历史经验来看,货基收益率变动滞后市场资金利率变动2-3 个月。

再看过去2-3个月的市场资金利率(还是用我们熟悉的Shibor利率),货基“宝宝”们未来短期的表现或比较乐观~

|

文章来源:微信公众号基民柠檬

(:于振冬 HF103)

货币基金,收益,利率,同业,基金