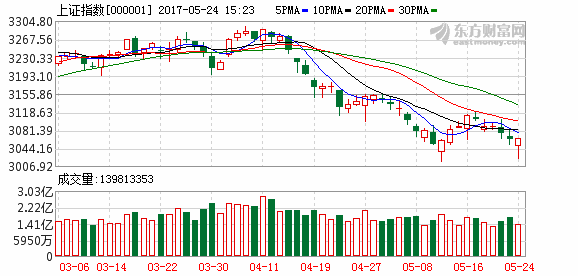

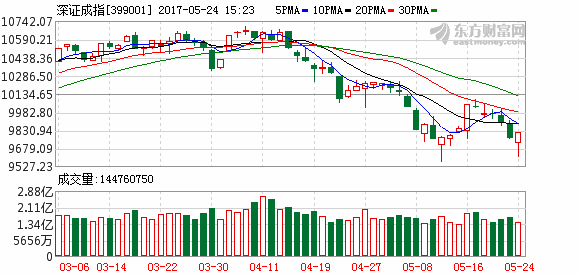

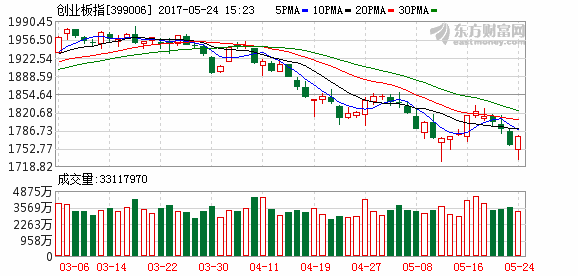

沪指探底回升深成指终结五连跌走势 创业板指收涨逾1%

摘要: 摘要 【收盘播报】沪指探底回升,深成指终结五连跌,创业板指收涨逾1%。沪指今日上演探底回升的走势,早盘一度下探至3022.30点,险些创出本轮调整新低,之后震荡企稳,微涨0.07%红盘报收,收报306

摘要 【收盘播报】沪指探底回升,深成指终结五连跌,创业板指收涨逾1%。

沪指今日上演探底回升的走势,早盘一度下探至3022.30点,险些创出本轮调整新低,之后震荡企稳,微涨0.07%红盘报收,收报3064.08点;深成指表现更强,收涨0.50%,收报9812.46点,终结此前的“五连跌”走势;创业板指收涨1.03%,收报1776.28点。但市场成交量依然低迷,两市合计成交3422亿元,行业板块多数收涨。

互联网汇总了各大市场机构和名家投资观点,助您抢占投资先机。中信证券下半年A股策略指出,关注两条主线:一是直接受益于利差扩大的行业,优选保险,次选银行;二是低估值和现金流稳定的行业。

【股市】

中信谈下半年A股策略:利率为纲 价值为本

关注两条主线:一是直接受益于利差扩大的行业,优选保险,次选银行;二是低估值和现金流稳定的行业。后者可以从4个维度选择:1)以四大行和两桶油作为底仓做纯粹防御;2)绝对估值较低的行业,如乘用车、公路铁路、建筑施工等;3)经营性现金流稳定的行业,如电信运营、航空机场、电力及电网、石油化工和品牌服饰等;4)住宅销售同比增速在调控第一次触底回升后,房地产开发及后地产产业链也值得关注。

兴业证券:警惕不可冒进 转机或在三季度

二季度金融监管集中推进后,三季度监管压力可能相对暂缓,市场风险偏好也可能随之修复。因此,金融监管这个主要矛盾消除后,市场或将迎来转机,时间窗口或在三季度。

广发证券:从抱“高成长性”到抱“高稳定性”

历史上三次典型的“抱团取暖”,抱团行业的核心特征是——盈利成长性相比A股整体具有显著的相对优势,估值水平较低,且具有中长期的逻辑支撑其盈利的持续性。

安信:存量资金持续流出 市场情绪仍存隐忧

在股市存量资金持续流出,增量资金仍在观望的大背景下,市场情绪的修复往往持续性较弱。结合目前利率依然在年内高位,短期而言风险偏好大幅回升的概率并不大。

长江证券:后周期品仍有确定性

后周期品类饲料及疫苗受益养殖盈利改善推动,销量持续提升。蔬菜价格继续走弱,水果价格小幅回调,小麦价格企稳向下,玉米价格涨幅扩大。白酒方面,高端白酒价格高位不变,中端价格逐渐复苏。

海通国际:震荡格局未变 白马股或强者恒强

海通国际建议,结构更重要,一线龙头+金融股。我们一直坚持A股进入二维投资时代,配置角度行业意义弱化,公司地位意义上升,即以二维视角思考,选各领域业绩增长确定的一线龙头股。此外,看好金融股,目前金融股是最低估、低配的板块,容易出现预期差。

大摩华鑫:存量博弈延续 关注国企改革机会

展望未来,一行三会主导的金融去杠杆仍将持续演进,短期内或难以见到资金较大规模流入股市。“一带一路”会议的结束使得市场从之前的主题投资转变到更加关注相关上市公司有无实质性业绩增长。虽然联通的混改目前还处于停牌阶段,但我们相信国企改革的步伐还是会持续推进。未来一段时间,我们认为国企改革会成为值得关注的投资热点之一。

【宏观】

1年期Shibor赶超贷款基础利率:非加息信号

分析人士指出,Shibor与LPR的倒挂在一定程度上意味着“面粉贵过面包”。银行间同业资金成本持续上升,对资产端收益率也将造成上行压力。但从央行近期动向来看,货币政策仍维持稳健中性,利率上行并不代表加息信号,现阶段银行负债成本继续上升的空间不大。

利率上行何时传导至企业利润端

监管全面趋紧仍在途中。我们认为未来一段时间内监管将会有较强的存在感,建议耐心等待右侧的到来。配置上继续建议采取防御策略,缩短久期,同业存单目前整体收益率仍高于同期限同评级中短票收益率,具有配置价值。

盛松成:未来央行降准概率仍然较小

中国人民银行参事、中欧国际工商学院兼职教授盛松成近日表示,未来降准概率仍然较小,如果超额储备金率降低到一定程度,才可能降准。尽管如今超储率低于往年平均,但他仍认为:“降准有两大顾虑,一是会给市场很强的宽松暗示,这与当前监管总基调不符;第二,降准后不可能再紧,因此央行仍然更乐于用公开市场操作来调节流动性。”

连平:2017年经济或“前高后低”

今年中国经济运行可能呈现四个维度的“前高后低”格局。此外,“去杠杆”是一个长期过程,但在经济增长依然存在较为明显压力的背景下,在不同阶段、不同特点的情况下,需要把握好政策的调节力度。

申万宏源:硅谷发展经验及其对雄安的启示

建设国家创新型现代化心脏区域和中国的“硅谷”是雄安的重要使命之一。本文回顾了美国硅谷腾飞的主要经验,并结合当前中国现实,为雄安提供若干启示。 ()

行业,市场,关注,持续,投资