私募看市:A股千亿市值板块遭遇巨变,外资驱动年内最后一波月度级反弹!

摘要: 上周大盘震荡十字星,市场窄幅波动,在区块链概念股的带动下,创业板成为领涨先锋。全周上证指数、深成指、创业板指数涨幅分别为0.11%、1.47%、0.7%,从行业板块来看,是家电、医药生物、食品饮料涨幅

上周大盘震荡十字星,市场窄幅波动,在区块链概念股的带动下,创业板成为领涨先锋。全周上证指数、深成指、创业板指数涨幅分别为0.11%、1.47%、0.7%,从行业板块来看,是家电、医药生物、食品饮料涨幅居前的,家电行业在本周五的表现尤为吸睛,指数上涨6.51%,一众低估值白马公司在业绩兑现后迎来资金青睐。

私募排排网表示,目前指数区间震荡走势明显,走势相比于外围市场而言,依然偏弱,市场存量资金博弈特征明显。宏观方面,市场预期四季度GDP增速可能破6,但是增速放眼全球,在全球经济增速下滑的背景下,表现依然强劲。在三季报披露完毕之后,避险资金可能重新回流市场,预期下周的市场可能向上的概率略大。建议投资者震荡市场做好高抛低吸,控制仓位,滚动操作。

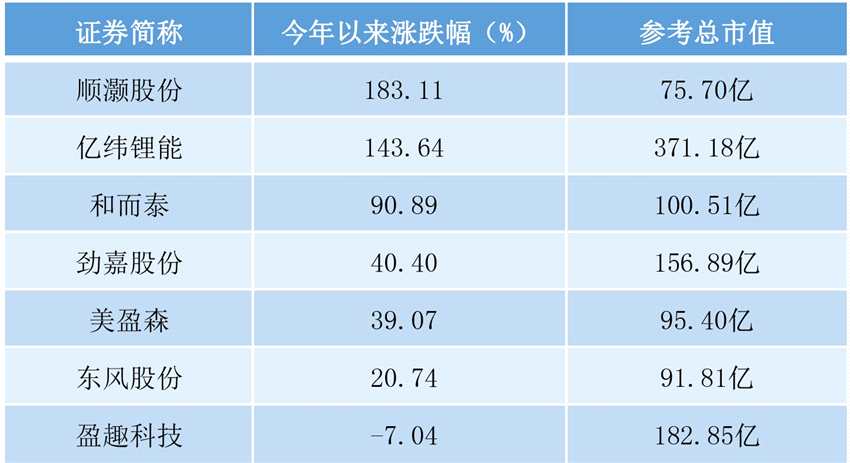

从周末热点事件来看,为进一步保护未成年人免受电子烟侵害,11月1日,国家烟草专卖局、国家市场监督管理总局对外发布《关于进一步保护未成年人免受电子烟侵害的通告》,要求不得向未成年人销售电子烟、不得通过互联网销售电子烟、不得通过互联网发布电子烟广告。据wind数据统计,A股上公司中电子烟概念股包括【劲嘉股份(002191)、股吧】(002191,股吧)、美盈森(002303,股吧)等7只个股。其中顺灏股份(002565,股吧)与亿纬锂能(300014,股吧)今年以来股价涨幅均翻倍。

据MSCI官方消息,11月份MSCI半年度指数评估结果将于北京时间11月8日公布,该变动将于11月26日收盘后生效。依照此前的计划,这将成为MSCI年内第三次提升A股纳入比例,预计将把指数中的所有中国大盘A股纳入因子从15%增加至20%,同时将中国中盘A股以20%的纳入因子纳入msci指数。中信证券(600030,股吧)认为11月外资作为最主要的增量流动性(预计约2200亿增量),将驱动年内最后一波月度级别反弹,直至月底MSCI纳入因子提升生效。

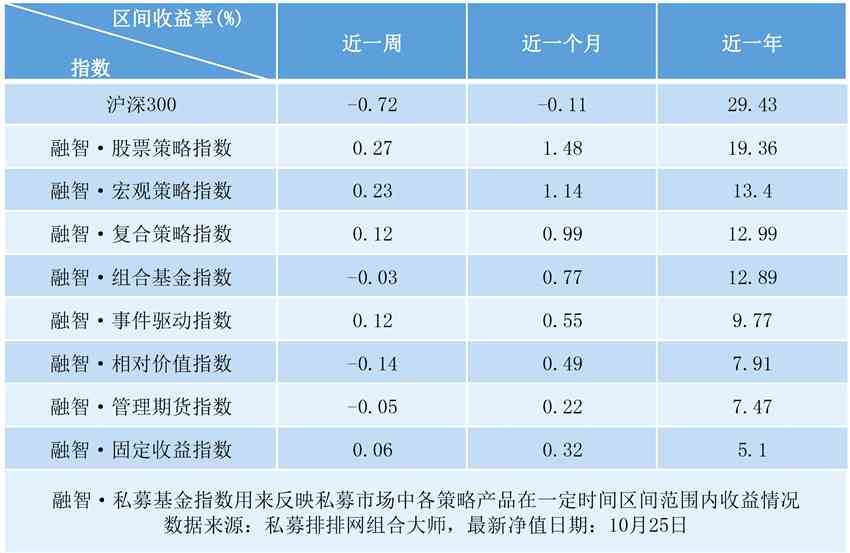

私募策略指数:近一周量化对冲策略收益跌幅垫底,股票策略领涨

截至10月25日,近一周沪深300指数下跌0.72%,私募八大策略中,仅有组合基金、相对价值与管理期货策略指数亏损,跌幅最大的为相对价值策略,股票策略则以0.27%的周涨幅领跑。

截至2019年10月30日,从私募排排网有业绩记录的2766只广东地区私募产品收益表现来看,今年以来广东地区私募基金平均收益率录得22.15%,最高收益472.94%,最低收益-99.02%,其中2403只产品录得正收益,占比86.87%。

私募仓位概况:股市震荡不休,私募仓位指数较节前小幅下降

2019年11月,融智中国对冲基金经理A股信心指数为107.56,继10月份大跌之后,本月环比跌幅2.45%。结合目前的仓位数据来看,私募当前仓位有小幅上升,对于11月份的行情,私募态度依然趋于中性。

图片3 融智·中国对冲基金经理A股信心指数,资料来源:融智评级研究中心,调查时间:10月31日收盘后

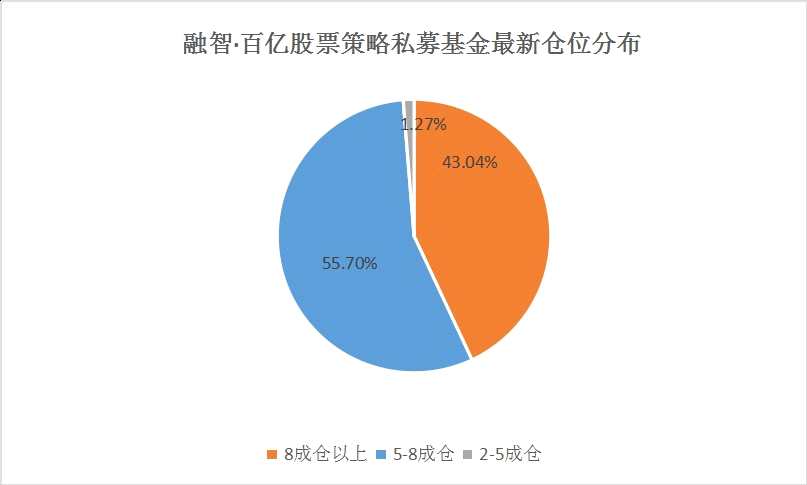

从百亿私募的仓位来看,仓位在八成以上的百亿私募占比为43.04%,5-8成仓位的私募则达到55.7%,仅有1.27%的私募处于较低仓位运行。

【私募看市】

于翼资产:

临近年底,短期我们更加关注外资流入的节奏和规模,我们曾在2019年下半年投资策略中特别强调了外资资金流入对A股定价模式的影响,并提出外资将逐渐成为A股价值投资的主导力量,这一点在临近年底的时间里再次表现得异常明显。从外资配置的特点与变化来看,从成熟市场来的聪明钱显然更加洞悉A股目前所处的投资阶段,并且他们在用更加长的眼光关注A股市场投资节奏的变化;相较内资,外资在增速稳定、低估值高分红的行业上逐渐获取了定价权,食品饮料、家电、医药三大行业占北上资金市值比例约40%,金融(银行+非银)占比例约19%,交运、电力占比例约7.5%。

在这样的背景下,我们将持续把投资视线放到中长期的维度,关注中长期景气度向上的行业,配合严格的产业对比、财务分析、管理层能力比较、治理结构与激励等多角度的公司基本面研究,专注于挑选出未来3-5年中国实体经济中的核心企业加以配置

纯达基金:

后市来看,随着三季报披露已告一段落,市场暂时不用担心业绩暴雷风险,接下来将进入经济数据的空窗期和政策的密集落地期,A股在短期迎来一个不错的时间窗口,市场的悲观情绪将逐步得到缓解,调整或将结束。11月MSCI扩容第三步将实施,预计被动增量资金约493亿。第五,美联储在短短三个月内降息3次,或将有多个国家跟随下调利率,全球经济增长内生动能减弱,宽松的货币政策将成为经济复苏的重要催化剂。中国经济仍是目前全球主要经济体中发展最为稳定的,长期而言A股对资金仍有较强的吸引力,近几日北上资金无视震荡行情继续大幅买入就是最好验证。

整体而言,虽然市场出现了以区块链为代表的主题炒作热点,但对大多数投资者来说操作较为困难,市场整体亏钱效应较为明显,无法带动增量资金入场。但短期市场已释放较多风险,随着四中全会的落地,政策层面有望更为清晰,或有望抬升市场的偏好。市场或继续震荡盘整走势以消化高位股的风险后迎来企稳反弹。在当前的结构性行情仍中,注重基本面,围绕业绩适当逢低布局或是上策。

磐耀资产:

上周区块链的主题一日游的行情反应出市场弱势整理的背景下场内资金流动性较差市场情绪低迷,全周指数维持震荡,个股分化较大,三季度业绩超预期的继续新高,符合预期或低于预期皆迎来调整。爆雷白马股开始增多,核心资产的筹码松动与动摇,无疑会损害到很多资金的利益。估值安全边际降低和获利盘积累过多是根本原因,近期的走势也整体符合我们这几周以来一直的观点,指数看震荡休整,部分个股估值回归合理区间值得逢低吸纳,对于部分估值过高的标的需心怀警惕,经过几周的震荡休整后目前看指数下行的空间已然有限,买点渐行渐近!

上周科创板新股上市表现差强人意,原因在于相关标的估值有明显对标,压制了上行空间,科创板打新策略的收益贡献预期要做适当降低。但凡是接近无风险中高收益的策略很快会被资金填平,包括最近量化策略收益跑不出来也是同样的道理。不过对于我们股票多头策略来说,眼前最重要的事情是把握住四季度出现的战略买点,布局跨年度春季行情!

成恩资本:

目前市场仍然维持区间震荡走势,相较于海外市场,A股受国内经济下行压力影响走势还是偏弱。我们认为,未来市场短期主要是结构性行情,仍将将维持震荡走势运行,创业板仍是主要行情。上证指数是否能有效放量站上3000点、创业板指能否持续上行远离1650点仍是我们的重要观察指标。

此外,我们持续跟踪的国内CPI指数,在今年6月以来猪肉价格暴涨的带动下持续走高,随着10月猪肉价格涨势加速,CPI继续上升压力仍在增加。在物价不断上升压力下,货币政策宽松空间趋向紧缩,国债利率在近期也明显转为上行,不排除后期政府将会推出物价管制措施,未来零售商可能将全面面临物价管制压力,零售行业存在利润率大幅下降的可能,是未来风险较高的板块,建议回避。

此外,本轮通胀目前为止暂表现为农产品(000061,股吧)价格的上涨,但不排除将来会向其他原材料行业蔓延,如1973年初美国食品价格暴涨,年底石油危机爆发成为新的更严重的涨价因素。在通胀背景下,建议关注周期类板块(油服、保险)以及防御性板块(银行、电力)。