2019年成立1059只新基金 募资1.44万亿

摘要: 2019年新基金发行规模领先的基金公司 陆慧婧/制表中国基金报记者陆慧婧2019年对于公募基金来说是大丰收的一年,各项业务多点开花,偏股混合型、股票型基金平均收益率都超过了40%,新基金发行也重新回到

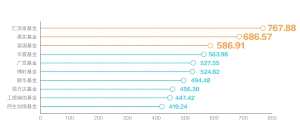

2019年新基金发行规模领先的基金公司 陆慧婧/制表

中国基金报记者陆慧婧

2019年对于公募基金来说是大丰收的一年,各项业务多点开花,偏股混合型、股票型基金平均收益率都超过了40%,新基金发行也重新回到了历史最好的水平。

记者了解到,新的一年,不少基金公司在新产品布局上会重点关注港股基金、SmartBeta指数基金、量化对冲基金。银行渠道则有意缩减新基金代销数量,挑选有竞争力的新基金。业内人士预计,2020年基金发行数量或有所下降,平均募集规模更有看点。

新基金发行数量、规模

逼近历史峰值

一批热门权益基金实施比例配售、摊余成本法债券基金持续爆发,加上权益及固收产品全面发力,2019年,基金行业在发行上交出了一份漂亮的成绩单。Wind数据统计,2019年,全市场新发基金1059只,继2016年之后再次突破1000只大关;合计募集1.44万亿元,仅低于2015年的1.646万亿元。

分类型来看,股票基金发行规模相比2018同期大幅增长76.51%,债券基金首发规模同比增长1倍;2018年战略配售基金发行推高混合基金首发规模,2019年混合基金首发规模同比下滑21.72%。

2019年新基金发行市场诞生了26只百亿规模以上的新基金,其中,民生加银中债1-3年农发债指数、嘉实安元39个月定开两只基金首发规模都超过了200亿元。

“摊余成本法债券基金和债券指数基金受政策影响比较大,权益基金发行则更多地反映了普通投资者的入场热情。”华南一位基金公司销售人士分析,2019年基金发行火爆主要得益于股票和债券市场的结构性牛市。他预计,2020年股票市场或许仍存结构性行情,权益基金发行还将继续升温,但债券市场可能是一个小年,债券型基金发行规模或许会受到影响。

此外,银行理财子公司对公募基金的影响受到业内关注。“明年对公募基金发行扰动较大的一个因素来自银行理财子公司,其渠道能力强于公募,若在渠道端快速发行产品,对公募基金发行可能会形成冲击。”上述基金公司销售人士说。

嘉实、富国首发规模进前五

Wind数据显示,2019年规模排名前15大基金公司合计募集7305.11亿元,占全部首发规模的50.87%,较2018年下降13个百分点,同样,2018年的战略配售基金,带领头部基金公司集中度大幅提升。

其中,汇添富基金以767.88亿元首发总规模位列全行业第一。汇添富稳健增长混合基金首发规模超过130亿,也是2019年首发规模最大的权益类基金,汇添富中债1-3年国开债、汇添富盛安39个月定开、汇添富红利增长等多只基金发行规模都超过了50亿元。

嘉实基金以686.57亿元的首发规模排名第二。与2018年相比,嘉实基金(博客,微博)全年新发基金规模同比增长1.36倍;嘉实安元39个月定开纯债基金是2019年首发规模最大的摊余成本法债券基金,嘉实中证央企创新驱动ETF首发规模也突破了100亿。

富国基金全年新成立基金规模合计586.91亿元,排名行业第三,相比2018年增长2.43倍。华夏、广发基金分别以563.98亿元、527.55亿元的新成立规模列第四、第五名。

不过,在多位业内人士看来,新基金发行数据并未完全体现基金公司的销售实力。“去年有不少权益基金业绩长期优秀的基金公司主动控制首发规模,新基金都是限额销售,这些公司更关注业绩规模的均衡发展。”上述华南基金公司销售人士称。

“去年基金公司发行排名榜单上领先的多是机构业务突出的基金公司。”一位大型基金公司销售人士表示,其所在公司2018年机构业务比较落后,2019年赶了上来,但零售市场还需继续努力。

上述大型基金公司销售人士也非常关注未来权益基金市场发行格局的演变。“景顺长城、兴全、交银施罗德等权益业绩突出的基金公司在零售渠道号召力非常强。机构委外债券基金,也是大型基金公司更有战斗力。”

或主动控制新基金发行数量

“2020年基金销售上要更加进取,现在‘买股票不如买基金’的理念正在普及,基金行业需要抓住这样的发展机会。”一位基金公司市场总监表示。但在他看来,加快布局不一定就是要多发新基金。“据了解,部分主要银行渠道2020年会更注重老基金的持续营销,预计新基金发行相比2019年会有所放缓。”

在新基金布局方向上,上述基金公司市场总监更为关注主动权益基金、SmartBeta指数基金以及量化对冲基金。除了上述几个方向,他还提到,摊余成本法债券基金的发行节奏将取决于产品批文的发放进度,公募MOM并非所有基金公司都有实力参与。

上述华南基金公司销售人士也表示2020年权益基金仍是基金公司布局重点,看好港股市场机会,港股基金会是新基金发行的一个方向。此外,在债券收益率下行的大背景下,二级债基收益率有望跑赢理财产品。基金公司也会发力布局二级债基等能够承接银行理财资金的产品。

“过去几年,行业内不少新基金成立后规模逐渐缩水,基金公司感到事倍功半。我们明年会减少新基金发行数量,把更多精力放在做好老基金业绩及持续营销上,同时做好长期投资的投教工作。”上述大型基金公司人士表示,“部分银行渠道也表示不会接入太多新基金,而是重点挑选有竞争力的产品,预计2020年新基金单只首发规模依旧较大,而整体数量或有所下降。”

基金公司,新基金,债券基金