汇丰晋信基金:抱团分化但未瓦解 消费板块表现不俗

摘要: 本周市场回顾A股震荡消费板块表现不俗本周市场延续震荡行情,周三市场经历冲高回落后,市场并未有效反弹,后两个交易日持续震荡下跌。

本周市场回顾

A股震荡 消费板块表现不俗

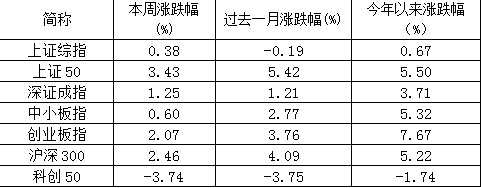

本周市场延续震荡行情,周三市场经历冲高回落后,市场并未有效反弹,后两个交易日持续震荡下跌。具体来看,上证指数上涨0.38%,深证成指、创业板指分别上涨1.25%、2.07%。

数据来源:Wind,截至2021年2月5日

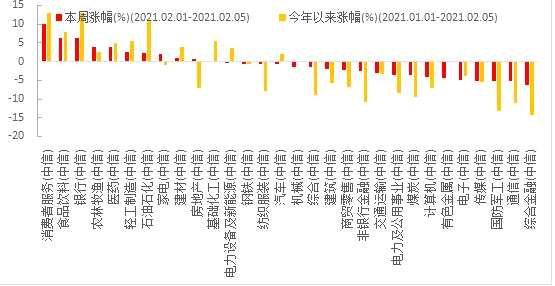

行业板块涨跌互现分化较大,消费者服务、食品饮料、银行涨幅居前,分别上涨9.99%、6.29%、6.19%,综合金融、国防军工以及TMT相关板块跌幅较大。

数据来源:Wind,截至2021年2月5日

1月市场偏爱大市值 抱团仍然严重

回顾1月市场,先涨后跌,冲高回落,下旬的跌幅覆盖了大部分上旬的涨幅,上证综指最终微涨0.29%。全月4100多只股票,剔除次新股,仅909只上涨,不到四分之一;下跌股票中,共934只跌幅超过15%,市场分化较为严重。从资金流向来看,市场偏爱大市值的风格较为明显。

另据汇丰晋信基金统计,截至本周,市场有42%的个股股价低于沪指2440点时的位置,亦即指数涨了50%,但部分个股已经翻绿,由此可以看出市场抱团现象仍然非常严重。近期抱团行情出现分化但并未瓦解,前期调整充分的科技、军工有望再次得到资金关注。

白酒指数大涨7.56%基本面相对健康

本周中证白酒指数表现亮眼,大涨7.56%,基本修复了前期跌幅。对于白酒概念的投资价值,消费红利、双核策略基金 基金经理是星涛认为:结合估值和基本面来看,白酒仍然具有长期投资的价值。

目前白酒行业的个别品牌,股价可能有一些透支未来,但并没有出现普遍性、系统性的泡沫。从静态角度来看,目前白酒指数里的主要成分个股的估值确实在各自历史中比较高的分位。但从动态角度来看,很多优秀的白酒个股,还是能够通过未来的业绩增长,来消化当前估值的。另外,从跨行业和跨市场的维度比较,虽然白酒估值相对偏高,但目前在众多核心资产当中属于可接受的。

基本面方面,目前白酒整体基本面相对比较健康。行业中指标型的品牌,其产品目前仍处于供不应求的状态,厂家甚至要通过主动释放供给或者要求渠道拆箱零售来抑制投机需求,从而释放真实的开瓶需求。所以我认为当前白酒整体的基本面不用特别担忧。

本周重要数据及事件

展望2021科技投资电子/半导体行情可期

去年7月以来,科技板块呈现调整态势。去年12月,中证TMT指数更是创出了下半年的新低,但开年科技行情出现了小幅回暖。展望未来科技走势,汇丰晋信创新先锋股票基金拟任基金经理陈平表示,仍然看好往后一至两年的科技股行情。

具体来看,目前5G周期已经从第一阶段的基站进展到第二阶段的终端。通信暂时可能没有太大投资机会,但在终端方面,4G手机向5G手机的转换是一个分水岭。换机潮下,未来两年手机销量预计会出现正增长,有望利好苹果产业链。至于5G周期第三阶段的5G应用,该领域的投资机会还需等待。

陈平表示,同样看好半导体及元件概念的行情。他认为,短期抱团过后,业绩是今年的投资主线,半导体及元件概念就是业绩较好的一类品种。从估值来看,半导体企业的估值并不低,但是短期内的绝对估值并不那么重要。由于行业处于上行周期,未来相当长一段时间半导体及元件概念可能都维持在目前的高估值区间。估值区间大致不变,未来有望挣到业绩成长的钱。

PMI超季节性环比回落 流动性收紧暂缺基础

日前,国家统计局发布数据显示,2021年1月份,中国制造业采购经理指数(PMI)为51.3%,比上月回落0.6个百分点。汇丰晋信首席宏观及策略师闵良超表示,1月份PMI超季节性环比回落,为2012年以来同期最大,冬季疫情以及就地过年是主因。

具体来看,生产、需求两端的数据均有回落,供给端,1 月PMI 生产指数回落0.7 个百分点,需求端,PMI 新订单指数回落1.3 个百分点。出口订单指数回落1.1pct至50.2%,出口势能减弱。出厂价格和原材料略有回落,PPI同比转正。

综上,反应了疫情对于经济的影响,我们预计3月份影响将会逐渐褪去。目前流动性边际收紧没有很强的宏观经济基础,更多是以短期“敲打”为主,影响偏向于短期;中长期影响可能在于,常态化的偏紧是起点而非终点。

下周重要关注点

白酒,回落