万家基金国内宏观:政策对大宗价格关注度提升,通胀上行斜率加快

摘要: 国内经济:3月CPI同比由负转正,PPI加速上行。3月CPI同比+0.4%,从2月-0.2%回升至正值区间,改善幅度符合预期。

国内经济:3月CPI同比由负转正,PPI加速上行。3月CPI同比+0.4%,从2月-0.2%回升至正值区间,改善幅度符合预期。结构上看,猪肉价格下跌仍然对CPI构成负面拖累,同时,油价上涨和服务消费需求修复,带动非食品项温和改善。3月服务项同比由2月的-0.1%转为+0.2%,核心CPI同比从2月的0%升至0.3%,连续两个月小幅改善,反映居民核心消费需求延续缓慢修复态势。3月PPI同比增速从上月的1.7%大幅升至4.4%,一方面受去年同期基数较低的贡献,另一方面,PPI环比增速也从上月的0.8%升至1.6%,价格涨速明显加快。结构来看,生产和生活资料价格均有不同程度改善,其中生产资料改善幅度更大。分行业看,石油化工、黑色金属和有色金属冶炼是PPI上涨加快的主要贡献,上游原材料价格上涨受益于全球需求改善和供应偏紧的双重支撑。往后看,2季度CPI和PPI仍处于同步上行的窗口,CPI高点预计在2%左右,PPI预计会触及6%左右。

总体来看,上周宏观层面主要有3个变化:

1. 清明假期出行人数明显恢复,但消费支出改善相对较慢。官方数据显示,2021年清明节假期,全国国内旅游出游1.02亿人次,恢复至疫前同期的94.5%。实现国内旅游收入271.68亿元,恢复至疫前同期的56.7%。消费支出恢复速度明显落后于出行人次,这一方面受到疫情常态化管理对消费场景限制的影响,另一方面也和居民收入尚未完全修复相关。历史上看,居民消费支出改善通常滞后于收入增长,而当前居民收入增长也尚未回到疫情前,这意味着本轮居民消费支出强度完全修复至疫情前,可能需要较长的时间。

2. 国内PPI通胀上行斜率较快,且向下游的传导迹象有所显现。3月国内通胀数据显示PPI涨价斜率明显加快,3月PPI环比增速升至1.6%,与2016年12月的历史高点持平。PPI上行斜率加快主要受到原油、黑色和有色金属等大宗价格快速上涨的推动。同时,上游原材料价格上涨对下游产品价格的传导迹象在部分领域有所体现:1)PPI衣着类产品出厂价格环比从0%扩大至0.3%,明显超出季节性,下游来看,CPI衣着价格也出现一定程度上涨;2)PPI耐用消费品价格环比从上月-0.2%大幅升至0.3%,这与家电、汽车的上游原材料价格上涨密切相关。往后看,新兴市场疫情再度反弹,这仍会对大宗商品供给形成扰动,同时,美国财政刺激效果释放,叠加国内进入春季开工窗口,PPI仍处于上行通道,预计2季度会触及6%的高点,而原材料向下游的传导可能继续带动下游消费品价格被动抬升。

3. 政策对大宗价格关注度提升,货币政策约束进一步增多。当前的工业品价格上涨斜率明显较快,这一方面对下游利率会形成明显挤压,另一方面部分下游领域也已经体现出成本推动型的价格上涨。在此背景下,近期金稳委会议首次强调“保持物价基本稳定,特别是关注大宗商品价格走势”,这一表述值得密切关注:由于当前大宗价格上涨既有需求端因素,也有供给端因素,与此同时,上游涨价向下游的传导风险提升,但国内经济的上下游需求修复仍不平衡,这都意味着货币政策的约束有所增强,但可以施展的空间仍然相对局限,后续货币金融政策方面如何配合缓解大宗商品上涨压力需要进一步观察。

未来一段时期,需要关注的因素包括:全球疫情形势,疫苗接种情况,3月金融数据(周三),1季度经济增长(周五)。

国内经济与高频跟踪

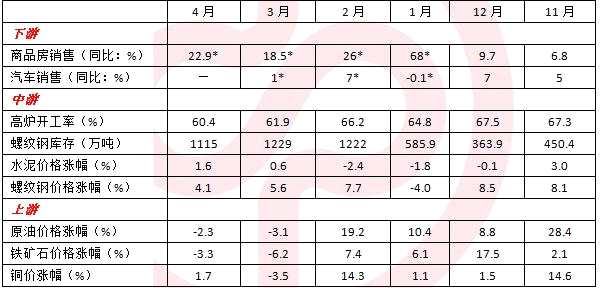

下游:商品房销售保持韧性,汽车销售平淡。4月以来,30大城市房地产日均销售面积51.1万平,较2019年同期增长22.9%,地产销售保持韧性,3月同比18.5%,2月同比26%。汽车销售相对平淡,3月第四周日均零售销售7.5万辆,较2019年同期增长-1%。3月乘用车销售较2019年同比1%,2月同比增长7%。

中游:螺纹钢库存保持去化,高炉开工率保持低位,钢价上涨,水泥上涨。4月以来,高炉开工率进一步回落至60.4%。螺纹库存去化有所加快,4月第二周,螺纹库存降55. 7万吨至1115万吨。上周,螺纹价格上涨4.1%。上周水泥价格上涨1.6%。

上游:原油下跌,铜锌铝上涨。上周,布伦特原油跌2.3%至62.5美元;LME铜涨1.7%,LME铝涨2.5%,LME锌涨1.2%。

通胀:菜价跌,猪价跌。4月以来,蔬菜价格跌2.4%,猪肉价格跌8.4%。

重点高频数据追踪(4月11日更新)

注:商品房和汽车销售21年同比基数为2019年。商品房销售指30大中城市,螺纹钢库存含上海全部仓库,原油价格为布伦特原油。此外,商品房销售,同统计局公布的月度全国数据背离,高频数据当前仅作方向性参考。

PPI,改善