史诗级一季报深扒:鹏华基金“造星”大溃败?王宗合、梁浩业绩差,规模缩水!

摘要: “你搞清楚自己的定位了吗?”这是乘客经常被滴滴司机问到的一句话。其实,侦探哥也想借这句话问鹏华基金。

“你搞清楚自己的定位了吗?”这是乘客经常被滴滴司机问到的一句话。其实,侦探哥也想借这句话问鹏华基金。直击心灵的灵魂问题常常是:“我是谁?我在哪里?我从哪里来?我要去哪里?”

说句实话,好几个朋友告诉侦探哥鹏华基金的债券基金做得蛮不错,业绩优于同行。但是不甘心或许印在了他们的骨子里,借着2020年的大牛市行情开启“大跃进”的步伐,大干快上“造明星?做爆款”吸引了大量的基民涌入。但是能力圈范围有限,在权益基金规模急剧膨胀的时候,短期内未能实现管理业绩的同步提升,不仅伤害了基民的利益,也暴露了自己的缺陷。

其实,基金公司和基民之间的信任关系非常的脆弱,如果你不能给基民创造绝对收益或者相对更高的收益,基民很快就会用脚投票,该“断舍离”就毫不犹豫!因为金钱是成本,时间也是成本!

4月21日,鹏华基金旗下产品发布2021年一季报,鹏华基金的两大“王牌”王宗合和梁浩备受市场关注。其中,作为公司“吸金”超千亿的基金经理,王宗合管理的鹏华匠心精选,一季度的规模、份额均大幅下降,前十大重仓股名单未作变更,但仓位大多进行了调整。

总的来说,王宗合和梁浩在一季度管理业绩一般,基民赎回较多,因此管理规模显着下滑。

“蒙眼狂奔”扩大规模,

但权益管理实力不佳

2020年算是鹏华基金近几年的高光年份。此前管理规模基本上在第15名左右,尤其是权益基金的规模在一众基金公司里面并不算出色。

但是因为2020年,鹏华基金确实在权益基金方面获得了较大的规模增长,一时间成为基金圈里的“当红炸子鸡”!

我们来看数据。

根据天相投顾的数据,截至2020年年底,全行业145家基金管理人旗下7100只基金,总规模达到20.16万亿元,增加了5.35万亿元,增幅高达36.13%。而增幅最大的分为积极投资股票型基金(主动管理型),增长幅度高达151.22%,而规模增长最大的则为混合型基金,其中混合型中的偏股混合和普通股票型基金一般合并称为主动权益类基金。

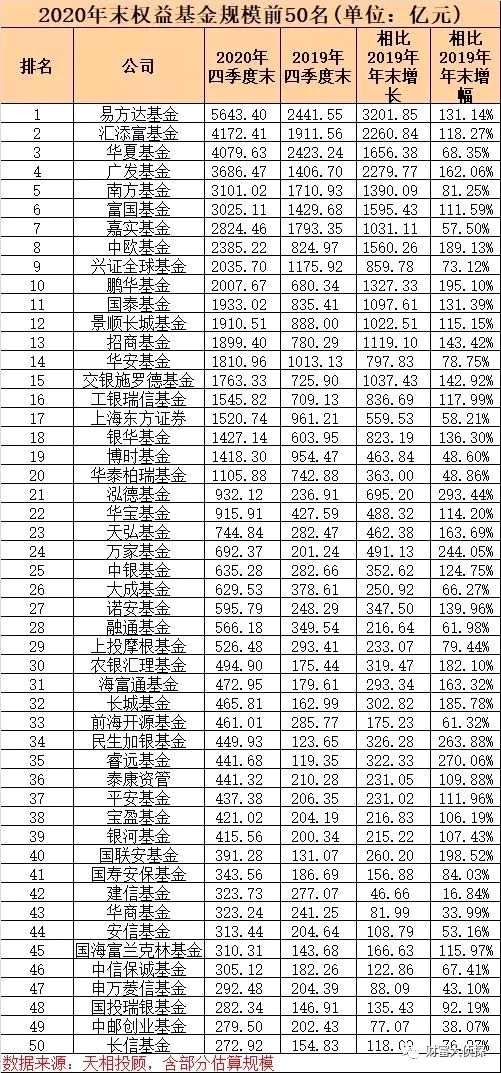

(,数据来自网络,或有估算数据)

若剔除货币及理财型债基这些短期资金,易方达基金以8053.71亿元的总规模仍霸占第一的宝座,也是2020年规模增长最多的公司。我们主要看鹏华基金,鹏华基金2020年规模增长1516.29亿元,达到3293.85亿元的规模,增幅85.3%,挤进了公募行业的前十名!

而在2019年,鹏华基金应该是第12名的位置!

而在2020年规模增长大赛中,权益规模增长显然成为了最大的功臣。权益类基金一般分为指数型权益基金和主动管理型权益类基金。在规模TOP50的基金公司中,过半的公司实现了规模的翻倍。

我们来看权益基金规模里面,鹏华基金的表现吧。鹏华基金排名第十名,规模达到2007.67亿元,比2019年四季度末的680.34亿元的规模增加了1327.33亿元,规模增长比例达到惊人的195.1%!是2020年末前十名里面规模增长幅度最高的公司!来看一眼左起第三张图,就知道鹏华基金在2020年的第三季度有多猛!那个时候,正是牛市如火如荼的时候!

2020年里,鹏华基金一举甩开了国泰基金、景顺长城、招商基金、华安基金、交银施罗德、工银瑞信、上海东方证券、博时基金和华泰柏瑞等传统大公司或者权益管理业绩强势的基金公司。

那么鹏华基金的权益基金管理实力真的那么强吗?实力和突飞猛进的规模匹配吗?也能甩开一众行业强者吗?侦探哥(微信公号:财富大侦探 ID:Caifudazhentan007)很难给出肯定的答案,毕竟数据上不支持!我们依旧来看数据。

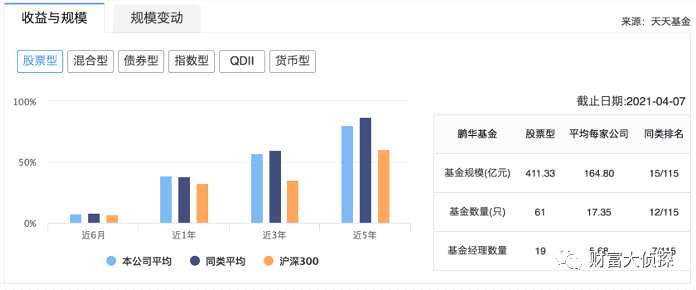

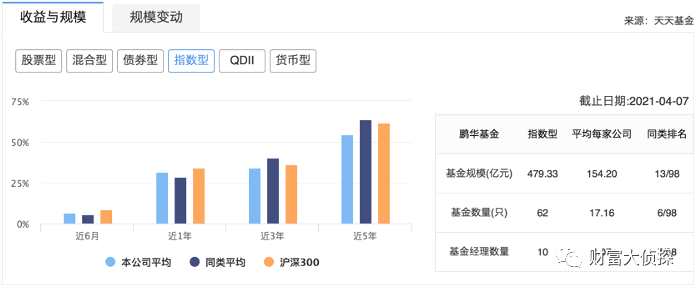

(截图自天天基金网,20201年4月23日)

从上述4张图我们姑且这样归类,前面三张分别是股票型基金、混合型基金和指数型基金,大概可以划入权益基金的范围,第四张图是债券型基金。

首先,截至4月23日,鹏华基金股票型基金的平均收益只有近一年是稍微超过同类平均和沪深300,三者收益率分别是38.5%,38.43%和34.09%,鹏华基金以极为微弱的优势超过了同类平均。其余时间段,鹏华基金的股票型基金的收益均低于同类平均!

其次,截至4月23日,鹏华基金混合型基金的平均收益率无论是近6个月、近1年、近3年和近5年,都低于同类平均!甚至在前两个时间段里收益率不及沪深300!

指数型基金情况复杂,截至4月23日,指数型基金在近3年和近5年,收益率不及同类平均和沪深300,但是在近6个月和近1年,高于同类产品但低于沪深300!

唯一让人欣慰的是,鹏华基金的债券基金的业绩还不错,长短期时间里都高于同类平均和全债指数。

但问题出在,鹏华基金可能不甘心停留在债券基金上,而是想在权益基金上作出更大规模。故而出现了2020年的“蒙眼狂奔”式的扩大规模。但是业绩方面呢?侦探哥觉得,真的是一言难尽,或许持有人更为熟知,甚至持有人在网上调侃“王宗合买了自己发明的股票”。

但是,这样的“大跃进”对鹏华基金来说意义重大!我们再来看一组数据!

(,数据来源,天相投顾)

2019年鹏华基金的管理费收入在公募基金公司里面排名第19名,收费总额是13.28亿元。到了2020年,管理费收入排名已经跃升至第13名,收费总额达到24.08亿元!同样的,把交银施罗德、华安基金、景顺长城、银华基金(博客,微博)、招商基金、国泰基金等甩在后面,更是力压中银基金和建信基金!

侦探哥(微信公号:财富大侦探 ID:Caifudazhentan007)想起一句老话—“杀人放火金腰带,修桥铺路冻死骨”!能力怎么样无所谓,能瞄准机会扩大规模,增加收入甩开同行才是真理吗?另外一句老话是这样的—“同行如敌国”!

市场是现实的,基金公司也是现实的,但持有人更现实,铺天盖地的广告和人设,再加上牛市行情的催化作用,基民自然是满腔热血的。一旦市场冷却,此时如果鹏华基金的绝对收益和相对收益都没有很好的给到持有人,基民会选择赎回。

王宗合的艰难一季度:

“国民基金经理”降格为“权益王牌”?

虽然王宗合和梁浩两人可能依靠着2020年的管理规模大增,而在2021年1月28日双双登上鹏华基金副总经理的宝座。

我们来看一组数据,就可以知道,王宗合和梁浩对于鹏华基金有多大的贡献!

(数据来源财联社稿件,作者沈述红、韩理)

王宗合在2019年的基金管理费总收入为4823.8万元,2020年激增至3.61亿元。2020年他新成立管理了四只新基金,分别是鹏华匠心精选、鹏华成长(206001)价值、鹏华创新未来和鹏华优质回报两年定开,仅这四只基金的管理费收入就达到了2.9亿元。

所以说,发财也不过是一年半载的事情!

但是,2021年的一季度,两人并不算春风得意。我们先来看王宗合的产品,除了鹏华匠心精选,王宗合管理的其他产品也全部经历了规模与份额“双杀”。

几乎可以这么说,王宗合旗下基金规模全线缩水!财报显示,截至2021年一季度末,鹏华匠心精选股票仓位高达94.60%,前十大重仓股名单未发生变化,分别为贵州茅台(600519,股吧)、腾讯控股、美团-W、中国平安(601318)、五粮液(000858)、山西汾酒(600809,股吧)、小米集团-W、万华化学(600309,股吧)、药明生物、古井贡酒(000596,股吧),持股市值合计占基金资产净值比66.72%。

而在2020年末,该基金股票仓位为80.75%,前十大重仓股市值合计占基金资产净值的59.45%。

具体来看,一季度鹏华匠心精选对贵州茅台(600519)、腾讯控股、美团-W、中国平安、小米集团-W、万华化学进行了减持,五粮液、山西汾酒、药明生物、古井贡酒的持股数量与前一个季末比较没有变化。

在这里,侦探哥(微信公号:财富大侦探 ID:Caifudazhentan007)想留一个设想给大家,或者留在下一篇。王宗合其实管理过不少的产品,2019年到2020年规模急剧扩大,但选股范围变大了吗?或者说,能力范围变大了吗?还是说,炒来炒去就是那几个股票?但是管理规模大了,如果一直抱团那几只白酒股股票,虽然可以说是坚守价值投资,做躺赢派。但是,如果说能力圈没有变大,基民何必买你的新基金呢?

并且,已经有另外的知名基金经理在讨论抱团股的事情。

招商证券资管副总经理李权胜于2月24日在今日头条发了个貌似是朋友圈的截图,讨论的是“放弃了90%以上的股票研究,几千亿规模了,还在造风追风,这不是不得已,是无能。只研究那么点东西,既极端又束手无策。逞能、聪明、抢钱,有意思吗?尔曹功与名俱灭。”李权胜回复:“国内市场还是趋势投资至上,相对缺乏独特观点和行动。责任投资和价值投资是相伴相随的。”

中欧基金周应波在2021年一季报里面也评论了抱团:“2020年以来僵化的‘核心赛道投资’行为是严重的不负责任类赌博投资。”

那么,到底上述两位大咖的讨论,能不能把王宗合放进去呢?我想,每个人都有自己的看法吧!当然,需要更进一步去分析王宗合的持股!

我们回到一季报,2021年一季度末,鹏华匠心精选(A、C份额合并统计)规模为212.88亿元,份额为199.44亿份,较2020年末的293.40亿元、258.44亿份分别缩水80.52亿元、59亿份。在2020年7月。鹏华匠心精选首发认购金额超1300亿元,最终配售比约22%。此前,王宗合并没有管理单只百亿基金的经验。

此外,2021年一季度王宗合管理的其他基金规模也全线缩水,包括鹏华创新未来、鹏华优质回报两年定开、鹏华价值共赢两年持有、鹏华中国50(160605)混合、鹏华成长价值混合、鹏华产业精选、鹏华消费优选、鹏华养老产业、鹏华回报,A、C份额合并统计达9只。

当季份额变动方面,鹏华优质回报两年定开、鹏华创新未来、鹏华回报因暂时封闭未有增减,其余6只产品均有不同程度下降。

经统计,2021年一季度,王宗合管理的全部基金规模缩水达到113.36亿元。

一季度市场波动较大,但是同样位列主动权益管理规模前十的基金经理,截至2021年一季度末,易方达的张坤、冯波,睿远基金傅鹏博,兴全基金的董承非、谢治宇管理的公募基金规模均逆市增长,有的增幅甚至超百亿元。

所以,为什么持有人不够信任和热爱王宗合呢?为什么不愿意陪伴更长的时间,到底哪里不对劲?

原因可能是业绩吧,在基金规模、份额缩水的同时,王宗合所管基金的业绩也普遍不佳。据Choice数据,2021年一季度,除情况特殊的鹏华创新未来外,其余产品均为负收益,其中8只产品在4509只基金中排名3520名之后,鹏华养老产业排名1521/1775。

“同病相怜”的副总经理梁浩

鹏华基金此前重点布局的梁浩也管理着百亿规模资金,但经过2021年一季度,所管理的大部分产品面临着同样的规模和份额“双降”境遇。

其实,侦探哥(微信公号:财富大侦探 ID:Caifudazhentan007)周一写了一篇《辛丑牛年春,“国民基金经理”—鹏华基金副总经理王宗合上演“现形记”!》发布之后,很多持有人抱怨梁浩的业绩也很差,非常气愤!

(截图自今日头条,2021年4月23日)

据Choice数据,截至2021年一季度末,梁浩管理的6只基金(A、C份额合并统计)中有5只(剔除今年1月成立的一只基金)规模、份额环比下降,较前一季末缩水规模合计127.26亿元。

其中,单是鹏华新兴产业就从2020年末的139.64亿元锐减至91.43亿元,规模下降48.21亿元,份额减少9.87亿份;鹏华成长智选混合同期从143.55亿元大幅降至100.86亿元,规模缩水了42.69亿元,份额减少了39.42亿份。

上述梁浩管理的5只基金中,一季度鹏华研究精选业绩同期同类排名4242/4509、鹏华新兴成长混合C排名4142/4509(A份额排名4130/4509)、鹏华新兴产业混合同期同类排名3778/4509、鹏华科技创新混合排名3490/4509,鹏华成长智选混合C排名2867/4509(A份额排名2817/4509),一季度这些产品均录得负收益。

当然,我们应该看到,在前文的图片里,梁浩2019年所管基金的管理费收入是4748.9万元,到了2020年,管理费收入飙升到2.86亿元!

事到如今,仿佛潮水退去,一季度的规模缩水,必然影响到梁浩所管基金的管理费收入。等到半年报之后,估计就能知道梁浩这半年可能会折损多少管理费收入了吧。

业绩差,规模下降,是不少基金经理在一季度的状态。当然我们也看到,有基金经理在一季度规模逆势上涨,持有人信任也是一方面吧。

当然,我们很难说,从短期业绩来判断一个基金经理的能力的好坏。因为分析基金经理的能力,要长期观察他的业绩,他的选股范围,他的择时操作,以及他对于超大规模的管理水平等等,综合评价才能更加立体全面。

但是,目前鹏华基金的情况就是这样的情况!短期业绩不行,基民就赎回,就拜拜。

另外我们注意到,鹏华基金的权益投资人才也在流失。

2021年1月16日,鹏华基金发布公告称,因个人原因,公司副总经理高阳离任,离任后不转任该公司其他工作岗位。公开信息显示,高阳为典型的投研“出身”的公募高管人才。

2000年3月,高阳加入博时基金,历任债券组合投资经理、博时价值增长(050001)基金经理、固定收益部总经理、基金裕泽基金经理、基金裕隆基金经理等职;2007年,高阳升任博时股票投资部总经理。在博时基金工作的这一阶段,其管理的博时价值增长回报达到29.69%、基金裕隆回报达到387.2%。在博时基金工作8年以后,高阳于2008年12月加入鹏华基金,出任公司副总经理,分管主动权益投资。

如今,高阳已经在博时基金担任总经理。不过,早在2021年2月初,就有深圳的公募基金人士告诉侦探哥,鹏华基金2020年的爆款可能和高阳没有什么关系,他在鹏华基金被D领导“挂了起来”,不能管事。但是对此说法,侦探哥未进行三方求证,目前存疑。

有媒体报道,不久前离职的鹏华基金原总裁助理、研究部总经理、权益投资总监冀洪涛,将于4月下旬正式入职红土创新基金,拟任总经理。

所以,鹏华基金在权益方面的人才又失去一位。而又有各种大V人士又笑称:“两位部门总经理(王宗合和梁浩)直接越级提拔成副总,而原本高一级的总裁助理(兼任投资一部总经理)未能升副总,这本身就是一种信号,也是公司的一种态度,一切都是最好的安排吧。”

什么态度?当明星,扩大规模,给公司贡献更多管理费收入,就提升为副总。这是一种合适的态度吗?

不知道,侦探哥迷茫了,代客理财应该坚持的价值观到底是什么?我们是谁?我们身在何处?我们将去哪里?

本文首发于微信公众号:财富大侦探。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

鹏华基金,王宗,一季度