广发基金刘格菘持仓曝光!减持泰格医药,继续维持9成以上仓位运作

摘要: 近日,广发基金刘格菘管理的广发小盘(162703)披露了二季报,记者注意到,截至二季度末,该基金依然保持了9成以上的高仓位运作,另外,从前十大重仓股来看,最大的变化来自于二季度减持了泰格医药(3003

近日,广发基金刘格菘管理的广发小盘(162703)披露了二季报,记者注意到,截至二季度末,该基金依然保持了9成以上的高仓位运作,另外,从前十大重仓股来看,最大的变化来自于二季度减持了泰格医药(300347,股吧),而小康股份(601127,股吧)则是新进入到前十大名单中。

此外,从目前已披露二季报的多位明星基金经理来看,其在二季度的操作也有比较大的差异,比如有的聚焦在科创板、创业板的科技个股上,有的则是看好地产、建筑等行业。

减持泰格医药,保持9成以上仓位运作

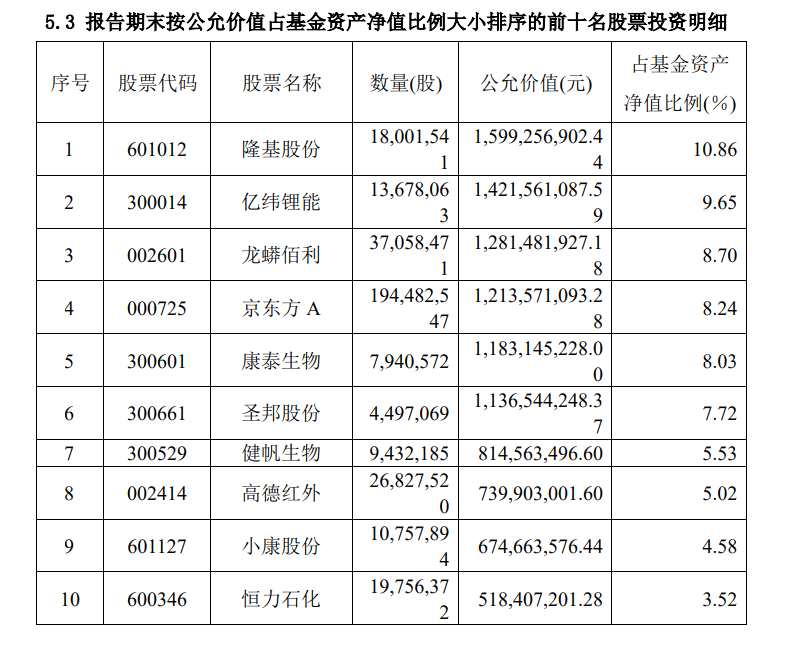

随着基金二季报的持续披露,广发基金刘格菘的首份季报也来了,从广发小盘披露的二季报来看,刘格菘在二季度依然维持了高仓位运作,股票仓位占基金总资产净值比例达92.10%。

具体从前十大重仓股来看,分别为隆基股份(601012,股吧)、亿纬锂能(300014,股吧)、【龙蟒佰利(002601)、股吧】(002601,股吧)(现为龙佰集团)、京东方A、康泰生物(300601,股吧)、圣邦股份(300661,股吧)、健帆生物(300529,股吧)、高德红外(002414,股吧)、小康股份和恒力石化(600346,股吧)。

其中最大的变化来自于小康股份新进到前十大名单中,而剔除出前十大的是泰格医药。值得一提的是,刘格菘参与小康股份的一部分持股是通过参与定增而来,而且也不只这一只产品持有。

7月1日广发基金的公告显示,广发基金旗下的广发创新升级、广发双擎升级、广发科技先锋混合和广发小盘均参与了小康股份的定增,认购股份数分别约为435万股、652万股、1087万股和435万股。

刘格菘在季报中表示:“二季度,我们集中调研了光伏产业链、动力电池、化工新材料、面板等具备‘全球比较优势’特征的中国制造业上市公司,调研的结论与我们在一季报中的逻辑判断一致,即具有'全球比较优势'的中国制造业的竞争格局还在进一步的优化过程中,随着全球经济从疫情中不断复苏,这类制造业资产的盈利预计能够保持比较长的景气周期;与此同时,这类制造业资产的估值扩张并没有脱离景气区间,相当一部分资产还具备较高的性价比。”

此外,从二季度的申赎情况来看,广发小盘在二季度出现了净赎回,规模有所下降,其中A类份额从期初的约44.2亿份降至期末的约41.6亿份,C类份额从期初的约9617万份降至期末的约8882万份。

明星基金经理持仓方向有差异

除了刘格菘,目前已披露二季报的明星基金经理还有万家基金的黄兴亮、安信基金的陈一峰等。

先来看万家基金的黄兴亮,其管理的万家优选混合同样也是高仓位运作,股票仓位占基金总资产的比例达93.41%。前十大重仓股包括了兆易创新(603986,股吧)、圣邦股份、比亚迪(002594,股吧)、中微公司(688012,股吧)、深信服(300454,股吧)、华大基因(300676,股吧)、思瑞浦、用友网络(600588,股吧)、【安恒信息(688023)、股吧】和华测检测(300012,股吧)。

可以看出,个股基本上集中在科创板和创业板,而在调仓方面,相比于一季度末,启明星辰(002439,股吧)和汇川科技已经不见踪影,新进入到前十大的是中微公司和【思瑞浦(688536)、股吧】。

黄兴亮在季报中表示:“经过一季度末的调整之后,二季度市场反弹。前期的热点板块均有较大幅度的修复,尤其是医药和新能源概念,由于行业景气度维持高位,表现更具持续性。前期相对抗跌的低估值的大金融板块表现相对较弱。科技板块在最后一个月也有所反弹。 基金持续提高了半导体和计算机行业的持仓,降低了工控自动化和商业服务类个股的权重。 截至季度末,基金风格偏成长。”

安信基金的陈一峰则是一位管理时间超过7年的基金经理,其与另一位基金经理共管的安信价值发现混合率先披露二季报。

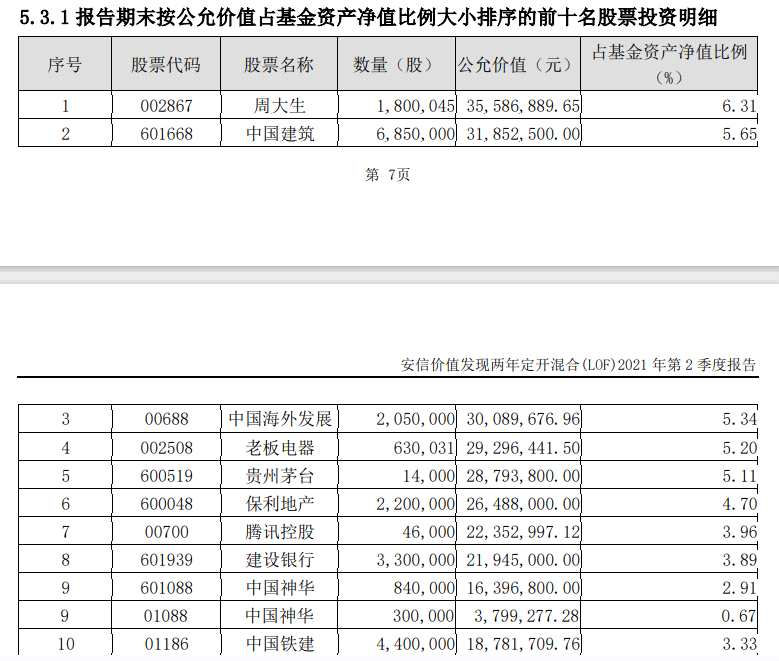

从该基金的仓位来看,股票仓位占基金总资产的比例也达到了83.16%,前十大重仓股主要包括了周大生(002867,股吧)、中国建筑(601668,股吧)、中国海外发展、老板电器(002508,股吧)、贵州茅台(600519,股吧)、保利地产(600048,股吧)、腾讯控股、建设银行(601939,股吧)、中国神华(601088,股吧)和中国铁建(601186,股吧)。

从这个持仓结构来看,主要的方向除了消费领域,还有一些传统的周期性板块,与上述几位基金经理的持仓还是存在明显的差别。

陈一峰团队在季报中表示:“我们认为部分股票未来的成长潜力可能已经大幅反映在当前股价中。同时还有一些行业股票近期估值则处于历史底部区间,例如地产、建筑等行业。相比于去年底的时候,行业间的估值分化继续扩大了,我认为这种分化从某种程度上看有些过于夸张了。”

具体到操作上,记者注意到,他们在二季度主要增加了交运、轻工、电气设备、电子等行业的配置,减少了非银金融、化工、银行等行业的配置。总结来看,目前看好的公司主要集中在地产、轻工、家电、建筑等细分行业。

二季度,前十大,基金经理