私募基金也配置公募产品:超百只公募产品被私募持有

摘要: 具备先进的资产管理能力的私募,也会买入认同的公募做配置,哪类公募产品才会入私募的“法眼”?根据Wind数据,截至2020年末,共有150+只私募基金(非FOF,下同)持有公募发行的产品,

具备先进的资产管理能力的私募,也会买入认同的公募做配置,哪类公募产品才会入私募的“法眼”?

根据Wind数据,截至2020年末,共有150+只私募基金(非FOF,下同)持有公募发行的产品,140+只公募产品被私募基金持有。

私募基金持仓公募类型多样化

在以上150+只私募基金中,持仓公募产品比例超过1%的有70+只,持仓公募产品比例超过5%的有20+只,另有5只私募基金的公募产品持仓比例超过了15%。

资料来源:Wind

单只公募基金被单只私募基金持仓超过1%的情况占所有情况的十分之一左右,约有100多例,我们进一步就这100多例进行考察。

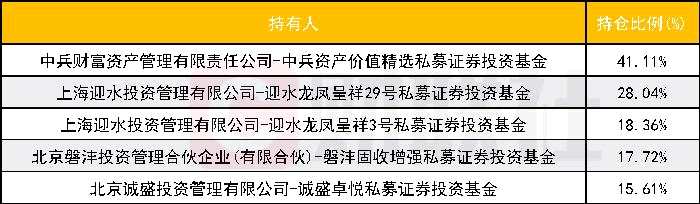

从持仓占比来看,单只公募基金被单只私募基金持有的比例最高达到了41%。然而,绝大部分持仓占比较高公募产品的是货币基金和A股市场指数基金,可见公募产品主要还是作为私募基金资产均衡配置的辅助。

资料来源:Wind

从被持仓公募基金的类型来看,覆盖面则非常之广,包括货币型、指数型、商品型、权益型、债权型等等,总体而言,私募对公募产品的需求是多元化的。

资料来源:Wind

具体来看,货币型基金占12%,这部分可以视为私募的无风险配置需求。被动指数型基金占比近40%,是持有占比最大的一个类型,但其中的绝大部分是A股成分指数,是对大盘表现的跟踪。

相较之下,偏股混合型和灵活配置型基金的配置比较能考验私募经理人对权益类公募产品的了解,这部分约占21%。被动指数型基金中的其他权益类ETF占比为14%,这类产品须综合市场、赛道和资产大类进行选择,随着行情变化,业绩的分化也会非常明显。QDII基金的占比达到了22%,可见私募对出海有着一定的热情。

持仓公募收益分化,部分主动型基金表现突出

就被持仓公募今年以来的收益来看,行业主题ETF的赚钱效应非常明显。涨幅排名第一的华夏中证新能源汽车涨超54%,半导体ETF、自然资源ETF等也都有超过30%的涨幅。排位倒数的则是海外中概互联QDII、白银期货商品基金和部分以酒类为代表的消费指数,跌幅均超过了10%。

就QDII产品的选择来看,为私募所关注的海外市场包括美国、日本、法国、香港和印度等,购买的基本是指数产品,类型较为单一。国内市场目前专注海外研究的从业人员不算太多,其中,关注小众市场的人才更为稀缺,选好海外投资标的并不容易。就私募的配置情况来看,今年以来涨势较好的是法国CAC40ETF和纳斯达克100ETF,但表现较差的恒生指数和日经指数也为多家私募基金所持有。

观察单只公募基金被单只私募基金持仓超过1%的情况,由九泰基金发行的三只公募产品引人注目。九泰泰富定增(168105.SZ)、九泰锐益定增(168103.SZ)和九泰锐富事件驱动(168102.SZ)为斯诺波投资和铂绅投资两家私募旗下的多只私募基金所持有。三只公募基金今年以来的收益均达到了10%以上,考虑到私募持仓情况最新的披露情况截至2020年末,须将去年的收益率一并考量。九泰锐益定增2020年的收益率高达61.71%,九泰泰富定增2020年的收益率为56.21%,两只基金最近一年的业绩排名也稳定在同类产品的前10%。

机构对主动型公募的持仓有限,行业趋势尚未形成

值得注意的是,虽然部分私募基金选择的公募产品在去年拥有着良好的表现,今年以来的业绩也可圈可点,但私募基金配置公募产品的例子目前并不算多,尚未形成明显的趋势。

统计单只公募基金被单只私募基金持仓超过1%的情况,剔除货币基金和A股市场指数基金的情况,配置公募产品的私募机构不超过30家。其中,上海铂绅投资、北京丰润恒道投资、宁波霁泽投资、上海迎水投资、上海展弘投资等机构对公募产品比较偏爱。

如若进一步剔除其他海内外被动型基金,只考虑主动型基金的持有情况,则私募对公募的持有量骤然减少——主动型公募基金仍不是大部分私募的选择。

对于这一现象,一位私募从业人员告诉记者,私募基金一般都在产品合同里约定了投资范围,并不是所有私募基金都可以自由购买公募产品。另一方面,一些投资目标可以通过多种投资方法来实现,譬如海外投资既可以通过QDII基金,也可以通过与券商进行收益互换的方式进行。后者可以达到与前者相同的目的,这笔交易不会体现在公募的持仓数据里。

另一位基金业研究人员表示,私募基金购买公募产品的情况确有发生,但目前并未形成大势。她认为,这或许是因为这一策略很难获得投资人的认可。“偏好公募产品的投资人会自行购买公募基金,那些委托私募机构进行公募配置的投资人,则会更倾向于FOF。投资人选择了非FOF产品,基金的配置中却出现了主动型公募,这或许违背了投资人选择产品的初衷。”

私募基金,公募基金