深扒国投瑞银融华:“固收+”的坑太多,千万别被基金公司忽悠了!

摘要: 作者|阿探哥编辑|日日今年,“固收+”概念已经火爆到基金圈内无人不知,并且还没买基金的小伙伴都略有耳闻的程度。投资“固收+”产品似乎已经成了一种新的投资时尚风潮。

作者 | 阿探哥

编辑 | 日日

今年,“固收+”概念已经火爆到基金圈内无人不知,并且还没买基金的小伙伴都略有耳闻的程度。投资“固收+”产品似乎已经成了一种新的投资时尚风潮。

一般来说,“固收+”指的是一种投资策略,即在资产配置上主要配置债券等低风险的固收类资产,同时小部分配置可转债、衍生品、股票等高风险资产来提高收益。目前市面上采取“固收+”策略的基金主要为偏债混合型基金和二级债基。

由于具有“固收”和“+”这两个部分,采取这类投资策略的基金,通常收益率要高于货币基金和纯债基金,而波动性和回撤又要低于偏股型基金。

这种特性就使得一部分不满足于货基和债基的收益率,而又不能承受股基风险的基民对其非常青睐。再加上各大基金公司和代销公司的大力推崇,固收+的火出圈完全在情理之中。

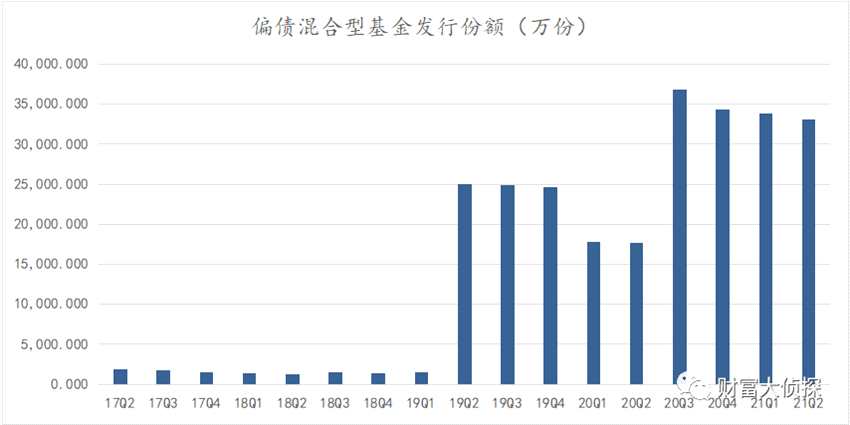

从基金发行数据中我们就能明显看出“固收+”爆红的趋势。比如偏债混合型基金的发行市场在2019年2季度以前几乎是一片死寂,季度发行份额最高也没超过2000万份,而在此之后几乎是一飞冲天,季度发行份额基本都在2亿份以上。

(偏债混合型基金的季度发行份额情况;数据日期:截至2021年6月30日,来源:Wind)

今年以来,A股进入整体震荡走势。这样的行情是比较利好“固收+”产品的,因为其较低的波动性和最大回撤意味着低风险。各大机构也趁此机会大力宣传“固收+”产品。

面对铺天盖地的宣传轰炸,侦探哥想问一句:“固收+”产品真如宣传中的那样完美无缺吗?它们在今年上半年震荡市的考验下,业绩如何呢?

带着这些问题,我们一起来回顾一下“固收+”产品在今年上半年的表现。

骗人的鬼:火热“固收+”遍地是坑,

可能不如基民盲选做组合!

我们首先还是来对固收+基金今年上半年的表现进行一个概览。本文主要以偏债混合型基金的分析为主。

同之前的2021年上半年业绩回顾系列一样,本次侦探哥选取了截至今年上半年末成立满一年,即成立日期在2020年6月30日之前偏债混合型基金进行分析。

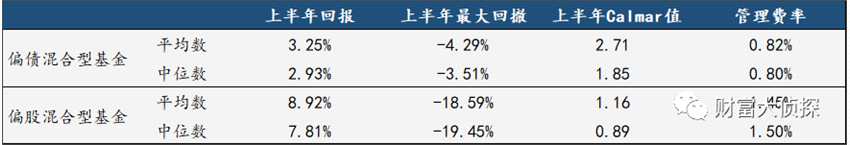

对这些基金进行一个简单的统计分析。根据Wind数据显示,符合条件的偏债混合型基金共445只,其上半年回报的平均数和中位数分别为3.25%和2.93%,上半年最大回撤的平均数和中位数分别为-4.29%和-3.51%。

相比之下,偏股混合型基金的上半年的平均数和中位数分别为8.92%和7.81%,上半年最大回撤的平均数和中位数分别为-18.59%和-19.45%。

简而言之,如果你在今年上半年持有一只偏债混合型基金,你大概率会取得3%左右的收益,承受近4%的回撤;而同样持有一只偏股混合型基金,大概率会取得8%左右的收益,但要承受约19%的回撤。

(偏债基金和偏股基金的数据对比;数据日期:2021年6月30日,来源:Wind)

这里要特别说明一下Calmar值。Calmar和Sharpe值一样,都是用来衡量风险报酬的比值,只不过Calmar值是用收益率除以最大回撤。因为Calmar值的含义是承受每单位的最大回撤所换取的回报,所以是越大越好。

我们能明显看出来偏债混合型基金今年上半年的Calmar要比偏股混合型基金高出了不少。这说明,虽然偏债基金的回报比偏股型低,但是回撤低的幅度要更多一些。换句话说,就是偏债基金的投资“性价比”更高一些。

也可以说,“固收+”策略今年上半年的表现更对一些追求控制回撤的基民的胃口。而对于一些完全不惧回撤,只想要高回报的基民而言,它的回报确实不如偏股混合或股票型基金。

但是,偏债混合型基金的“性价比”目前只是相对偏股混合型基金而言。如果我们把其他类型的基金也加入比较,并做一个大胆的提问:我们自己做一个“固收+”的配置会是什么样的结果?

得到的答案将会是是惊人的。

(各个类型基金今年上半年的业绩比较;数据日期:截至2021年6月30日,来源:Wind)

数据显示,如果我们自行将80%的短债型基金和20%的普通股票型基金进行组合,得到将是大约3.4%的回报和-3.86%的最大回撤和0.53%管理费率。

这意味着,我们自行拼配的“固收+”,在今年上半年与偏债混合型基金相比,回报更高、回撤相当,费率却更低。

这一事实无疑让以偏债混合型基金为代表的“固收+”产品陷入了尴尬的境地。说白了就是,基金公司精心制作搞出来的“固收+”策略,平均来看,很可能收益和回撤反倒不如自己在市场上盲选短债基金(占比80%)和股票型基金(占比20%)做成的组合。

但是可能也有一部分基民懒得自己折腾,不在乎这些差异,或者根本不懂怎么做适合自己的组合,那么基金公司提供的“固收+”仍是他们不错的选择。

挑选“固收+”:业绩首尾相差巨大!

透析华夏永康添福的取胜之道!

我们前面提到,“固收+”还是适合一些基民购买的。那么我们现在假设要买“固收+”的情况下,怎么样能挑到一只好的“固收+”基金呢?

下面侦探哥希望通过对比今年上半年的“尖子生”和“差生”的表现,来给各位基民提供一点点思路。

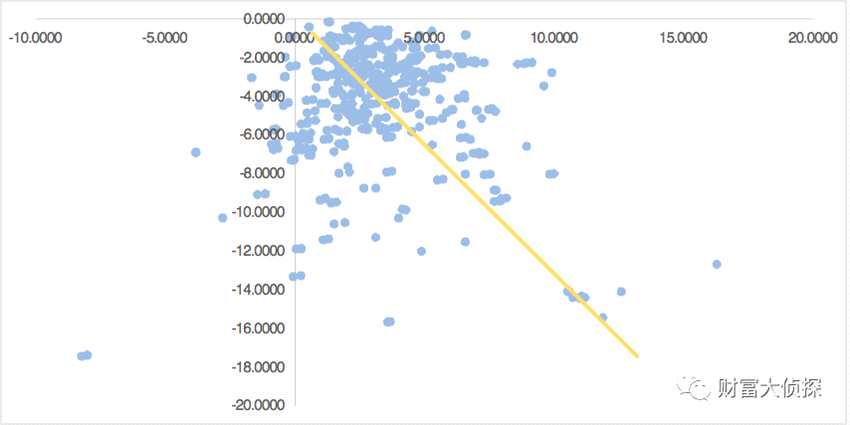

首先,我们在挑选“固收+”产品时要明确的第一点就是“盈亏同源”。我们对偏债混合型基金上半年的回报和最大回撤做一个散点图,能发现两者呈现明显的负向关系。这就意味着,更高的回报通常伴随着更高的回撤。(注意:根据上文,我们测算的是符合筛选条件的偏债混合型基金共445只。)

(445只偏债混合型基金上半年回报和最大回撤的散点图;数据日期:2021年6月30日,来源:Wind)

所以,我们比较产品收益的时候,一定是在给定的最大回撤水平上进行比较才有意义。

考虑到基民的控制回撤要求,侦探哥这里从截至2021年6月30日成立满一年的445只偏债混合型基金中选取今年上半年最大回撤在-3.0%到-3.5%区间范围内的进行分析。

这样的基金共有33只,其中上半年回报最高的一只是华夏永康添福(005128)。该基金今年上半年的回报为9.61%,最大回撤为-3.47%。回报最低的一只是国投瑞银融华(121001),该基金今年上半年的回报为-1.66%,最大回撤为-3.03%。

首先来看华夏永康添福(005128)。根据天天基金网数据显示,该基金成立于2018年2月1日,截至2021年6月30日,债券占净值比重为80.26%,在任基金经理为柳万军,总规模为0.37亿元。

(华夏永康添福(005128)的基本资料;截图日期:2021年8月17日,来源:天天基金)

不仅今年上半年,华夏永康添福(005128)的历史业绩也是非常漂亮,清一色的优秀,不仅远超同类平均水平,更是能甩出沪深300不小的身位。要知道这只基可是有高达80%的债券!

(华夏永康添福(005128)的阶段涨幅;截图日期:2021年8月17日,来源:天天基金)

这是我们特意挑的业绩的好的基金,表现好自然不奇怪,这也不是我们的重点。我们关注的是它表现好背后的因素。

我们来看看基金的股票持仓情况。从基金近两期的前十大持仓情况来看,基金的投资风格还是比较一致的,大都是医疗、新能源、高科技行业的公司。但是基金的前十大股票持仓的更换还是非常明显的,前后两期的十大持仓就没有几个一样的。所以坚持热门赛道却并不死守某个公司可能是该基金高收益率的秘密之一。

(华夏永康添福(005128)前十大持仓;截图日期:2021年8月17日,来源:天天基金)

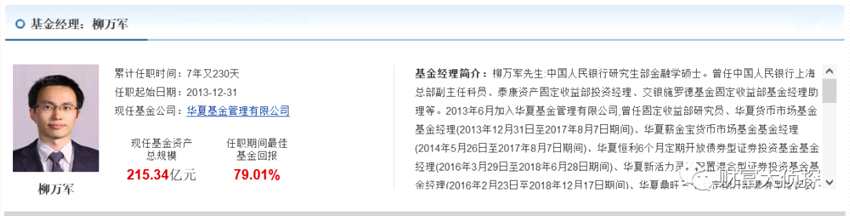

我们再来看看华夏永康添福(005128)的基金经理。华夏永康添福(005128)的现任基金经理柳万军管理这只基金已有2年又30天之久,这可以保证基金近期的表现确实是因他而起。柳万军的投资经验已有7年多,算得上是一名经验丰富的老将了。他最初是监管出身,后转入投资领域,从事的一直也是固收类的研究与投资,任职单位也都是知名的头部机构。这样的履历,可以说是非常漂亮了。

(柳万军的基本资料;截图日期:2021年8月17日,来源:天天基金)

基民们心里都是有一杆秤的,这样的基金,他们自然对其表示了不少的好感。

所以说华夏永康添福(005128)的成功并不是偶然,而是背后基金经理丰富的投资经验、灵活不死板的投资风格的必然结果。

(华夏永康添福(005128)的评论区;截图日期:2021年8月17日,来源:天天基金)

国投瑞银融华:“固收+”里的深坑!

我们再来看看表现相对差的看国投瑞银融华(121001)。根据天天基金网数据显示,该基金成立于2003年4月16日,截至2021年6月30日,债券占净值比重为67.11%,在任基金经理为颜文浩、汤海波,总规模为1.42亿元,天天基金网评级为一颗星。

(国投瑞银融华(121001)的基本资料;截图日期:2021年8月17日,来源:天天基金)

看来国投瑞银融华(121001)的业绩差,并不是一天两天的事情了,该基金不仅长期大幅跑输同类平均水平,而且近3年的收益率更是低到了令人发指的1.45%。

侦探哥实在忍不住写吐槽,基民们近三年挣的钱,可能还不如基金公司收的管理费多!

(国投瑞银融华(121001)的阶段涨幅;截图日期:2021年8月17日,来源:天天基金)

还是来看看国投瑞银融华(121001)的股票持仓。根据该基金最新一期的前十大持仓来看,基金重仓了银地保,收益率差也不奇怪。但是奇怪的是,该基金的银地保拿了很久,是从2019年开始拿到现在的。这些股票就是不涨,基金经理为什么不调仓?

与华夏永康添福(005128)积极调仓形成鲜明反差的是国投瑞银融华(121001)僵硬刻板。这让人实在是不知道国投瑞银融华(121001)的基金经理到底有没有在对基民负责?!

(国投瑞银融华(121001)前十大持仓;截图日期:2021年8月17日,来源:天天基金)

我们再来看看基金经理。国投瑞银融华(121001)的现任基金经理之一颜文浩管理该基金的总时长已经超过了三年,另外一名基金经理杨海波也管理该基金超过了两年,他们完全能为该基金长期以来的糟糕表现负责。

两人中,颜文浩是固收投资出身、杨海波是权益投资出身,两者的分工应该也是前者负责固收,后者负责权益。

但其实颜文浩管理的基金都是货币型基金,实际上管理债基的经验并不多。并且他管理的货基也大多数都表现不佳,在同类里排在了中下游的水平。

(颜文浩的现任基金情况;截图日期:2021年8月17日,来源:天天基金)

负责权益的杨海波的能力同样令人质疑。他虽有超过9年的投资经验,但是他管理的基金有港股、消费、医疗等等多种风格,缺乏一条明确的主线。这或许说明他并没有能够形成自己的核心能力圈。

实际上他管理的基金的业绩大多都不佳,甚至是吊车尾的水平,也或多或少反映了他的能力比较差问题。

(杨海波的现任基金情况;截图日期:2021年8月17日,来源:天天基金)

整体看下来,国投瑞银融华(121001)的基金经理能力并不出众,投资理念似乎十分僵化。不知道是不是因为这是只老产品,不方便国投瑞银再次吸金,所以公司也就不看重了呢?

以上两个反差巨大的案例告诉我们,在选择固收+的时候,首先要关注基金经理的履历,确认他是否有足够的投资经验和管理能力。其次,是要关注基金经理的态度,确认他有没有对市场进行深入研究,能不能针对市场变化做出合理的调整。像那种对基金不管不顾,持仓股票跌了几年,基金经理却无动于衷的基金,我们还是少碰为妙。

最后总结一下:“固收+”波动确实小,但是需要以收益率作为代价进行交换,基民需要根据自身的投资风格进行选择;即使是“固收+”产品也不代表无脑买即可,因为“固收+”基金里面还是存在不少能力不足,或者态度不端正的管理人,基民们在投资之前需要多加挑选。

本文首发于微信公众号:财富大侦探。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

基民