中银基金陈玮:稳中求变,追求长期收益

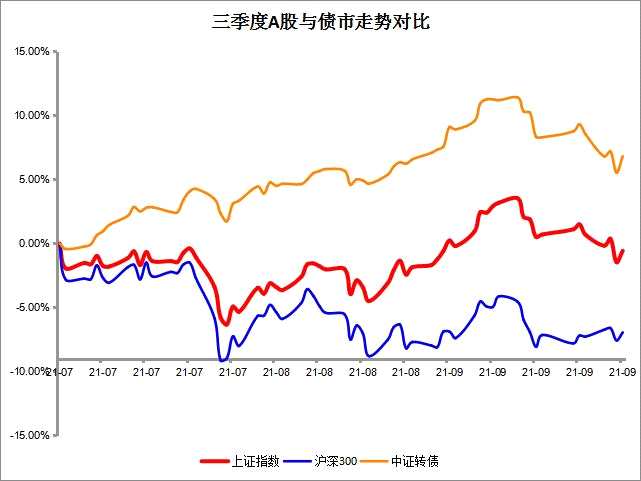

摘要: 前不久,基金三季报披露完毕。回顾三季度行情,权益市场震荡收跌,转债估值拉升至历史高位;与此同时,债券市场各品种小幅上涨。(数据来源:Wind,时间区间2021/7/1-2021/9/30)在此形势下,

前不久,基金三季报披露完毕。回顾三季度行情,权益市场震荡收跌,转债估值拉升至历史高位;与此同时,债券市场各品种小幅上涨。

(数据来源:Wind,时间区间2021/7/1-2021/9/30)

在此形势下,“固收+”产品吸引了颇多关注。这类产品以固收类资产为主体,同时配置权益类资产,追求给投资者带来“恰到好处的幸福”。

如今“金九银十”已过,市场有怎样的变化?中银稳健添利的基金经理陈玮有自己的见解。

减配权益资产,重点配置利率债和高等级信用债

在中银稳健添利的三季报中,陈玮回顾了三季度宏观经济。他指出,从国外经济来看,美国经济修复速度放缓,服务消费持续修复,商品消费增速边际放缓;欧元区经济复苏边际放缓,欧央行小幅放缓PEPP购债规模,但目前对市场影响有限。

在谈到基金的运行分析时,他表示,策略上他降低了权益资产投资比例,重点投资估值合理的各细分行业龙头公司,适当参与高景气行业的投资机会,在可转债估值上升过程中逐步降低风险暴露。

债券方面,则是维持适当杠杆比例,显着提升组合久期,重点配置利率债和高等级信用债,积极参与波段投资机会,借此提升基金的业绩表现。

从三季报披露数据来看,截至三季度末,中银稳健添利A所持权益投资金额占基金总资产的比例为2.55%,较二季度末的3.59%有所下降;所持可转债的公允价值占基金资产净值比例为3.35%,与截至二季度末的6.11%相比下降了近3个百分点(数据来源:基金定期报告,截至2021/9/30)。

“老将”领军,中银稳健添利长期业绩表现优异

陈玮拥有应用数学硕士学位,擅长数据分析的他在固收领域是一位久经沙场的“老将”。从2014年12月接任开始,他管理下的中银稳健添利A长期业绩表现出色。

三季报显示,过去一年中银稳健添利A的净值增长率为5.44%,同期业绩比较基准收益率为2.13%,期内回报超出基准。(数据来源:基金定期报告,截至2021/9/30)

从中长期来看,该基金过去三年和五年的净值增长率分别为17.02%和27.67%,同期业绩比较基准收益率分别为4.80%和1.62%。自2013年2月4日成立以来至2021年三季度末,中银稳健添利A的净值增长率达79.89%,同期业绩比较基准收益率为8.83%,为投资者带来了相当可观的超额收益。(数据来源:基金定期报告,截至2021/9/30)

与此同时,中银稳健添利A也赢得了专业机构的认可。据银河证券发布的数据显示,该基金获得了银河证券五年期四星级的评价。(数据来源:银河证券,截至2021/10/29)。

稳中有变,变中求稳。陈玮秉持“追求中长期收益,不追逐短期风口和业绩排名,严格把握资产的风险收益比”的投资理念,通过对宏观基本面政策进行前瞻性研究和分析,综合市场走势来进行资产配置。在未来,相信他还会以“稳”来为投资者谋回报,以“变”来应对各种市场变化。

业绩回顾:中银稳健添利A成立于2013年2月4日,陈玮从2014年12月31日开始管理中银稳健添利A。该基金最近5个完整年度的回报/业绩基准回报分别为:2016年度 4.17%/-1.63%,2017年度 4.57%/-3.38%,2018年度5.77%/4.79%,2019年度7.59%/1.31%,2020年度 4.36%/-0.06%,2021年1月1日至2021年6月30日回报/业绩基准回报为2.03%/0.65%,2021年7月1日至9月30日回报/业绩基准回报为1.40%/0.83%。(数据来源:产品定期报告)

风险提示:投资有风险,在市场波动等因素的影响下,基金投资有可能出现亏损,在少数极端情况下可能损失全部本金。基金管理人不保证基金一定盈利,也不保证最低收益,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者投资基金前,应详细阅读基金的招募说明书、基金合同等法律文件,了解具体产品情况,并根据自身情况判断基金是否与其风险承受能力相匹配。文中观点不构成中银基金的投资建议或任何其他忠告,并可能随情况的变化而发生改变。

添利,中银,稳健