基金年报披露完成!2021年大赚7000亿,顶流持仓有何特征?

摘要: 3月31日收盘,A股市场一季度正式收官,基金公司2021年年报也终于披露完毕,天相投顾数据显示,2021年公募基金共为基民赚取了7171.89亿元的利润,不过这一数字较2020年下降了63.80%。

3月31日收盘,A股市场一季度正式收官,基金公司2021年年报也终于披露完毕,天相投顾数据显示,2021年公募基金共为基民赚取了7171.89亿元的利润,不过这一数字较2020年下降了63.80%。

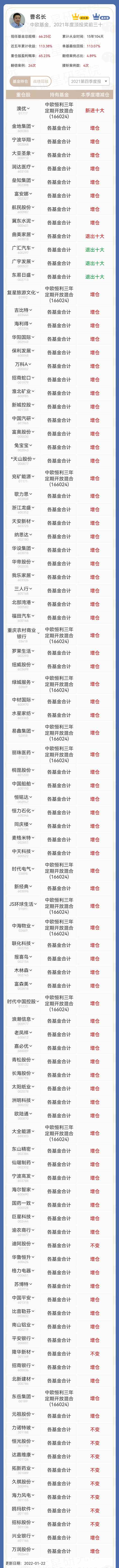

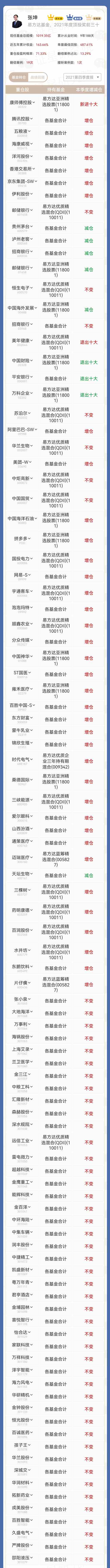

在2021年分化和多变的市场环境下,基金经理也是积极应对,调整仓位。与基金季报相比,年报披露了其全部持仓,基金隐形重仓股能更进一步显示出基金经理的投资风格。那么,在2021年第四季度,这些明星基金经理的持仓又发生了什么变化呢?

基金持仓股三大特征

同花顺数据显示,去年共有2814只个股获得基金新进或增持。

从年末基金持仓股的市值来看,贵州茅台、宁德时代、五粮液位居基金持股市值前三,分别达1922.27亿元、1678.17亿元、969.71亿元。此外,隆基股份、药明康德、泸州老窖、东方财富、招商银行、立讯精密、迈瑞医疗、海康威视等8只个股基金持股市值均超600亿元。

整体来看,这2814只获基金增仓的个股,主要有三大特征:

第一,主要集中在高景气度行业。机械设备、医药生物、电子、基础化工等四大行业是基金在2021年增仓的主要方向,去年下半年基金增仓个股数量分别达到了304只、249只、226只、205只,占比在7%~10%不等,合计占比达到了35%。

第二,多数公司业绩表现优秀。数据显示,截至4月1日收盘,上述2814家公司中有751家公布了2021年年报,548家公司去年实现净利润同比增长,占比72.97%;此外,还有510家公司发布了2021年业绩快报,385家去年实现净利润同比增长,占比75.49%。高达七成的公司实现了净利润正向增长,可见基金经理对于绩优股的青睐。

第三,部分个股获北向资金增仓。在上述股票中,有449只个股在2021年获得北向资金增仓,邮储银行、交通银行、中国中铁、中国能建、【三峡能源(600905)、股吧】、京东方A、分众传媒、招商银行等13只个股期间获得增仓股数均超1亿股。

中欧基金年报披露

越是受关注的,越是姗姗来迟。

作为备受基民关注中欧基金,终于在3月31日这最后一天披露了2021年年报,数据显示,中欧基金管理有限公司旗下有157只基金产品(份额分开计算),报告期内有121只产品的净值增长率为正。其中,基金净值增长率最大的基金产品为中欧睿泓定期开放混合,数值达53.93%。

随着年报披露,周蔚文、葛兰、曹名长等知名基金经理在管产品的“隐形重仓股”也终于“浮出水面”。

中欧基金权益投决会主席周蔚文表示,“2022年上半年市场的核心是适应估值和宏观环境的调整。市场经过调整后,对未来不悲观。”

年报显示,周蔚文管理的中欧新蓝筹基金的股票仓位为78.33%,排名第11至20的隐形重仓股分别是【恒力石化(600346)、股吧】、立讯精密、华测检测、中远海能、牧原股份、万达电影、中航沈飞、法拉电子、晶澳科技、金地 集团、美年健康。

此外,芒果超媒、蓝色光标、【鹏鼎控股(002938)、股吧】新进了所属基金的前十大重仓股。

中欧价值投资名将曹名长在年报中也指出,经济在经历了近一年震荡调整后,目前处于低位,这有利于未来上升,而全市场估值也处于历史的低位,因此对市场是乐观的。

曹名长认为,低估值和高估值风格内部已经出现了较大分化。就去年情况而言,低估值里中小盘价值远好于大盘价值。这也是中欧价值发现去年能通过配置中小盘价值股,实现年度正收益的原因之一。

其在管的中欧价值发现基金,在2021年以制造业、地产配置为主,股票持仓占比为93.47%,其中,金地 集团为第一大重仓股,净值占比超8%;冀东水泥为第八大重仓股,占比超3%;万科A位列第14位重仓股,占比超2%。

“顶流”持仓有何变化?

知名的“顶流”基金经理,除了周蔚文、葛兰之外,还有张坤、刘彦春、谢治宇、刘格菘、胡昕炜、冯明远、朱少醒、傅鹏博等人。

截至2021年末,张坤管理的易方达蓝筹精选基金合计持有84只股票,但持仓比例超过0.5%的股票仅有13只。

也就是说,尽管持仓的股票数量众多,但张坤并未改变长期以来采取的高集中度风格,尤其是这13只股票中有9只股票的持仓比例超过7%,前十大股票比例合计持仓占比更是高达87%。

在易方达蓝筹精选基金所持有的隐形重仓股中,只有三只股票的持仓占比超过0.5%,包括第11大重仓股美团,持仓占比约为4.52%,以及第12大重仓股泡泡玛特,持仓占比为0.86%,第13大重仓股分众传媒,持仓占比约0.60%。

值得关注的是,这些顶流基金经理关注的个股也有很大的共性。

其中,赣锋锂业在去年四季度获葛兰、冯明远、胡昕炜等3名基金经理旗下基金共同持有(基金规模超过50亿元);爱尔眼科在去年四季度也赢得张坤、葛兰、刘彦春等3名基金经理的青睐;东方财富、药明康德、片仔癀等3只个股在此期间也被相关基金共同持有。

二季度或将开启反弹

针对后市,多位基金经理认为,当前时市场估值处于历史低位,对市场保持谨慎乐观。不过,结构性分化行情仍将延续。

睿远成长价值混合型证券投资基金基金经理傅鹏博对2022年大势进行了展望,他认为,全面推行股票发行注册制,发挥资本作为生产要素的积极作用,且在“房住不炒”的背景下,居民资产配置或向证券类倾斜。

广发基金公司旗下经理刘格菘表示,风格分化的局面在2022年可能会延续。在当前中国宏观经济新旧动能的转换时期,不同资产处于不同的景气阶段,因此资产的分化表现是大概率事件。近年来,证券市场表现多为结构性行情。2022年年初以来,在基建、地产复苏的预期下,金融和资源品板块涨幅居前,或预示着结构性行情仍将延续。

海开源基金首席经济学家杨德龙强调, 站在一季度末,我们看二季度的行情。影响市场的不利因素虽然没有消除,但是已经在一季度大幅下跌中得到了相当程度的消化。

很多利空因素一旦被市场充分的预期到,它对于市场的影响就会减弱。因为资本市场往往是提前反映经济面、政策面的变化,所以二季度有可能在一季度调整的基础上出现恢复性上涨的反弹机会。

基金经理,重仓股,占比