业绩两级分化日益加剧,FOF产品遭遇全线亏损,“双十”基金经理业绩不佳

摘要: 随着三月行情的结束,2022年一季度也告一段落,三月公募基金市场发生了哪些变化,公募产品究竟表现如何?回顾三月行情,A股市场经历大幅震荡,受俄乌冲突、大宗商品价格飙升等多重因素影响,

随着三月行情的结束,2022年一季度也告一段落,三月公募基金市场发生了哪些变化,公募产品究竟表现如何?

回顾三月行情,A股市场经历大幅震荡,受俄乌冲突、大宗商品价格飙升等多重因素影响,上证指数在一度跌至3023点低点之后,市场迎来政策底。但在市场大幅调整过程中,公募基金产品业绩两极分化更加明显。

第一部分:开年来主动股票型基金表现惨淡!

今年的头三个月,分类型来看,主动股票型基金表现最为惨淡。据wind统计,截至3月31日,仅有5只主动股票型基金实现正收益,排名第一的英大国企改革收益只有5.24%;而去年股基冠军基金经理崔宸龙管理的前海开源沪港深非周期,亏了28.64%,排名倒数第二。

相比之下,混合型基金和QDII的表现稍好,但两极分化依然非常明显。排名前列的产品收益可以超过超过30%,但最惨的也能亏掉30%。

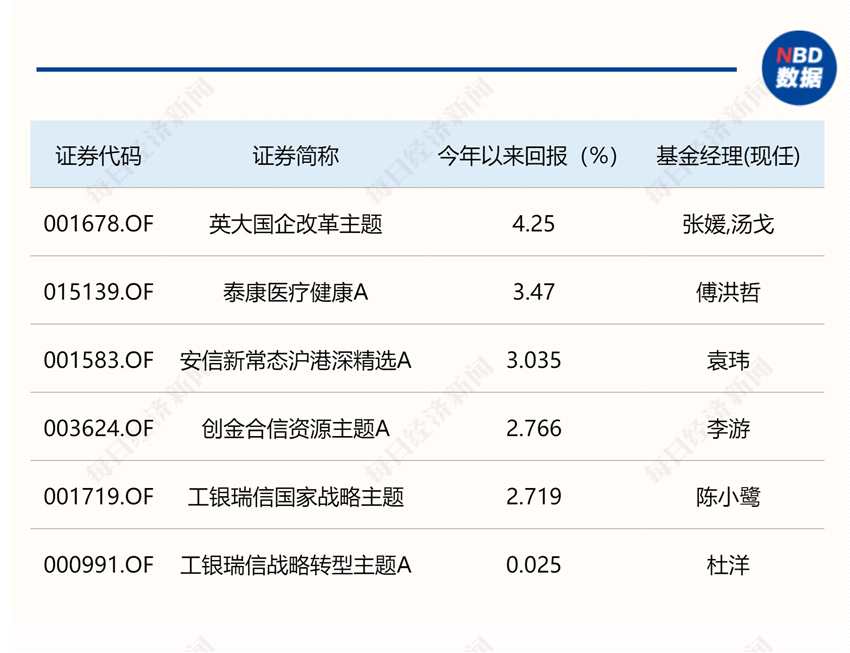

股票“牛基”TOP20榜:仅6只主动型股票基金盈利

在3月公募月报中,我们将主动股票型基金(普通股票基金),与跟踪指数的被动型指数基金分开来看,因为主动型股票基金,更看重的是基金经理的投资能力,以及基金公司的研究实力。

不过,经过今年前三个月的市场运行,普通股票基金业绩全线溃败。

据WIND统计,今年以来,普通股票基金出现了超大面积亏损,如果A\C类份额合并计算,截至4月1日,只有英大国企改革主题等6只产品实现盈利,如果剔除成立未满一年的产品,则只有5只产品盈利。换句话说,普通股票型基金根本没有“牛基”TOP20榜。

这6只产品分别是英大国企改革主题,泰康医疗健康A、安信新常态沪港深精选A,创金合信资源主题A,工银瑞信国家战略主题和工银瑞信战略转型主题A。其中泰康医疗健康成立成立于今年3月8日,不具备代表性。

另外,具体来看这几只今年赚钱的普通股票型基金,多数规模都较小,在10亿以下。但特殊例外的是,排名第六勉强实现正回报的工银瑞信战略转型主题A规模达到46.9亿元。

从持仓看,杜洋管理的工银瑞信战略转型主题A主要布局银行和地产。而其他几只正回报产品,同样是主打资源、地产等低估值领域。

再看一下被动指数型基金的“牛基”TOP20榜,登上此榜单的产品,以煤炭、地产、银行类ETF、LOF为主。煤炭类的盈利幅度更大,最高的达到20%;地产次之,约有10%的收益。

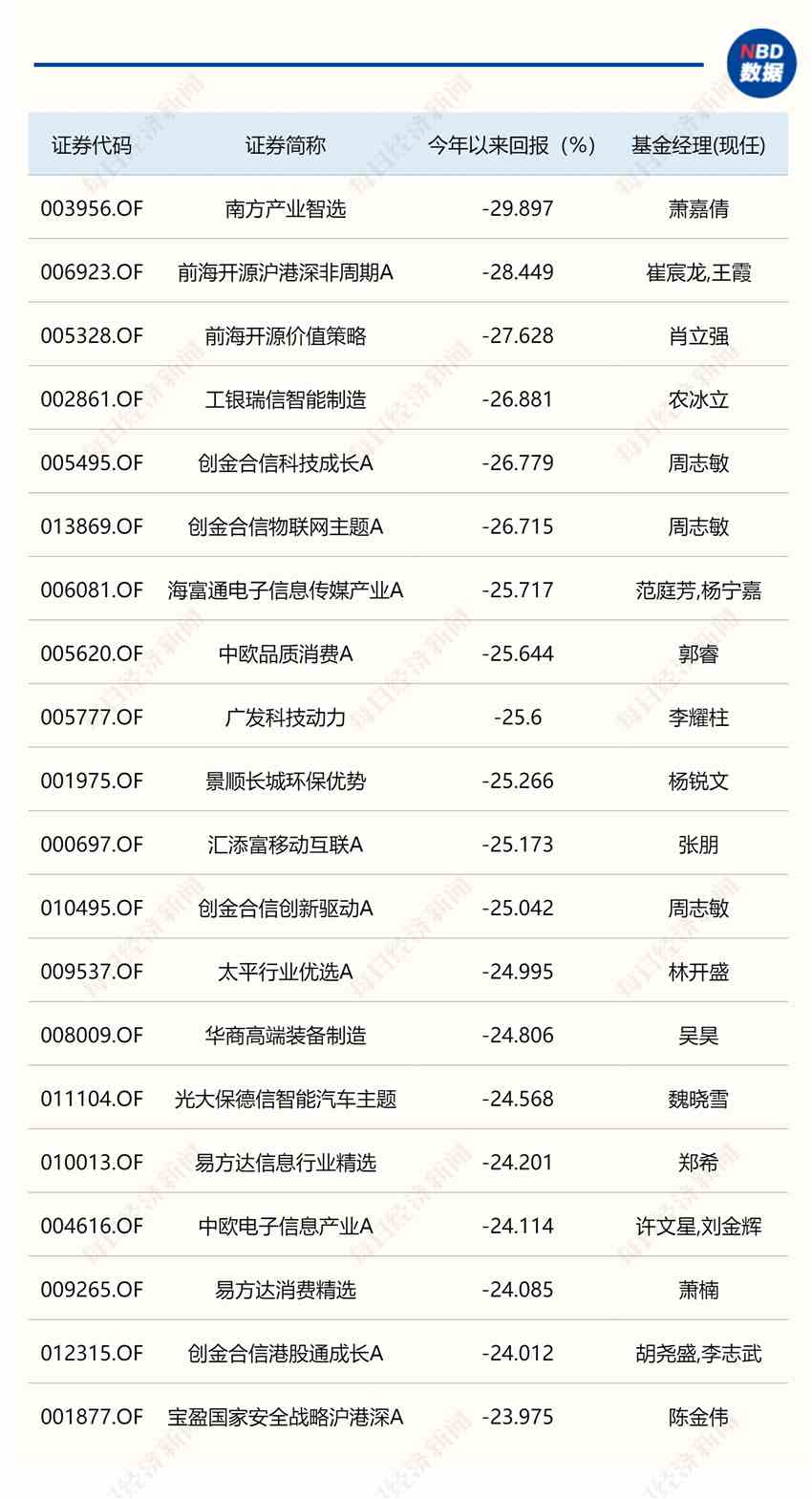

股票“弱基”TOP20榜:三大顶流不幸上榜

同样,股基“弱基”榜,我们还是将普通股票型基金和被动指数型基金分开来看。

先看普通股票型基金的“弱基”TOP20,很不幸,三大顶流基金经理不幸上榜。

据WIND的最新统计,截至4月1日净值,排在“弱基”TOP20榜第二位的,是由去年冠军基金经理崔宸龙和王霞共同管理的前海开源沪港深非周期A。实际上,在“二月月报”中,该产品已经进入了“弱基”TOP20榜,一个月之后亏损幅度进一步加大了。

另外,我们在榜单中,还看到了杨锐文的名字,他管理的景顺长城环保优势目前亏损25.26%,排名“弱基”榜的第10位。

易方达萧楠的名字也出现了,他管理的易方达消费精选目前亏损24%,排名第18位。

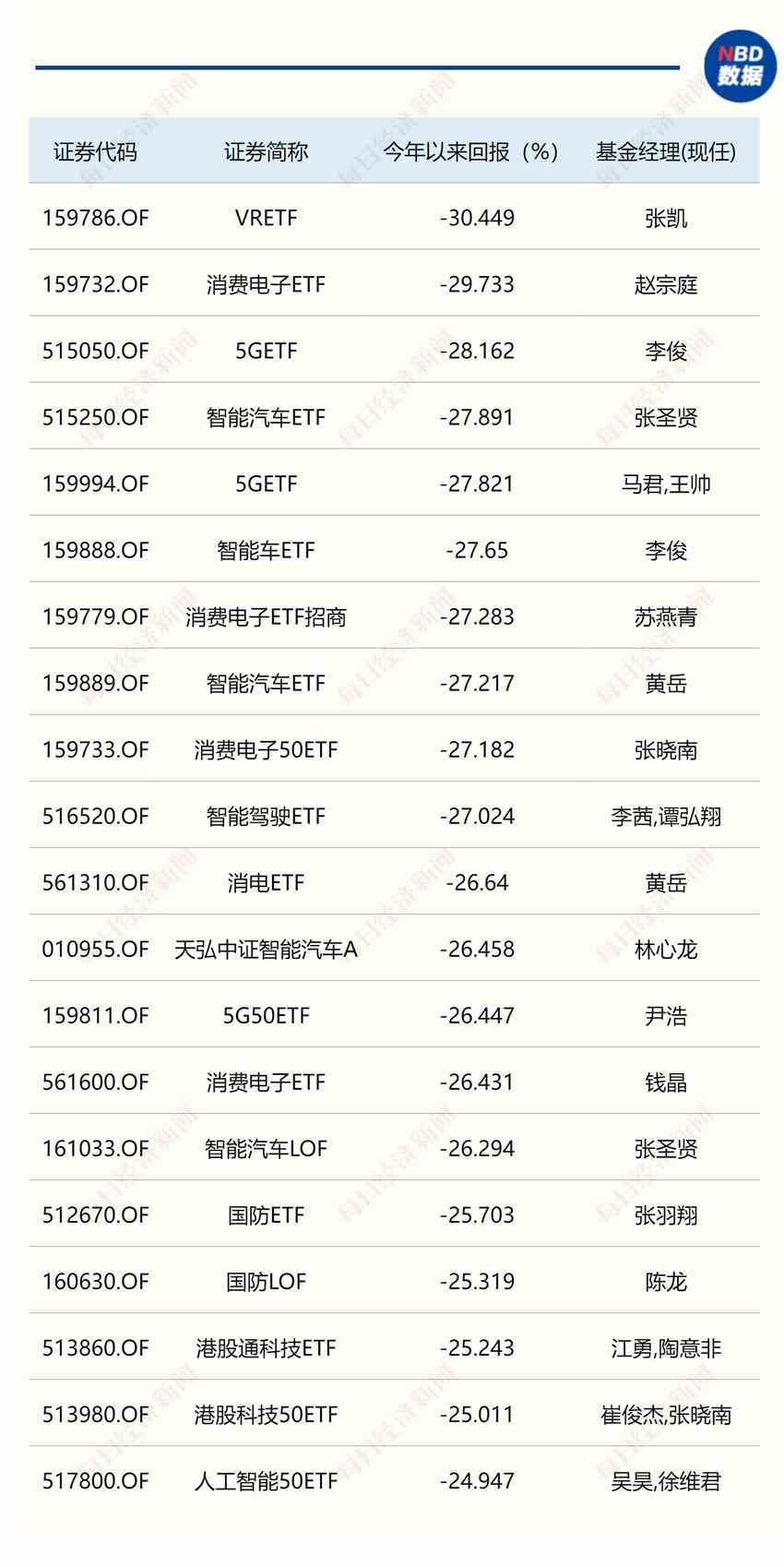

再看一下被动指数型基金的“弱基”TOP20榜。在“二月月报”的本榜单中,影视、游戏、医药类ETF表现较差。但目前看来,消费电子类ETF成为重灾区。

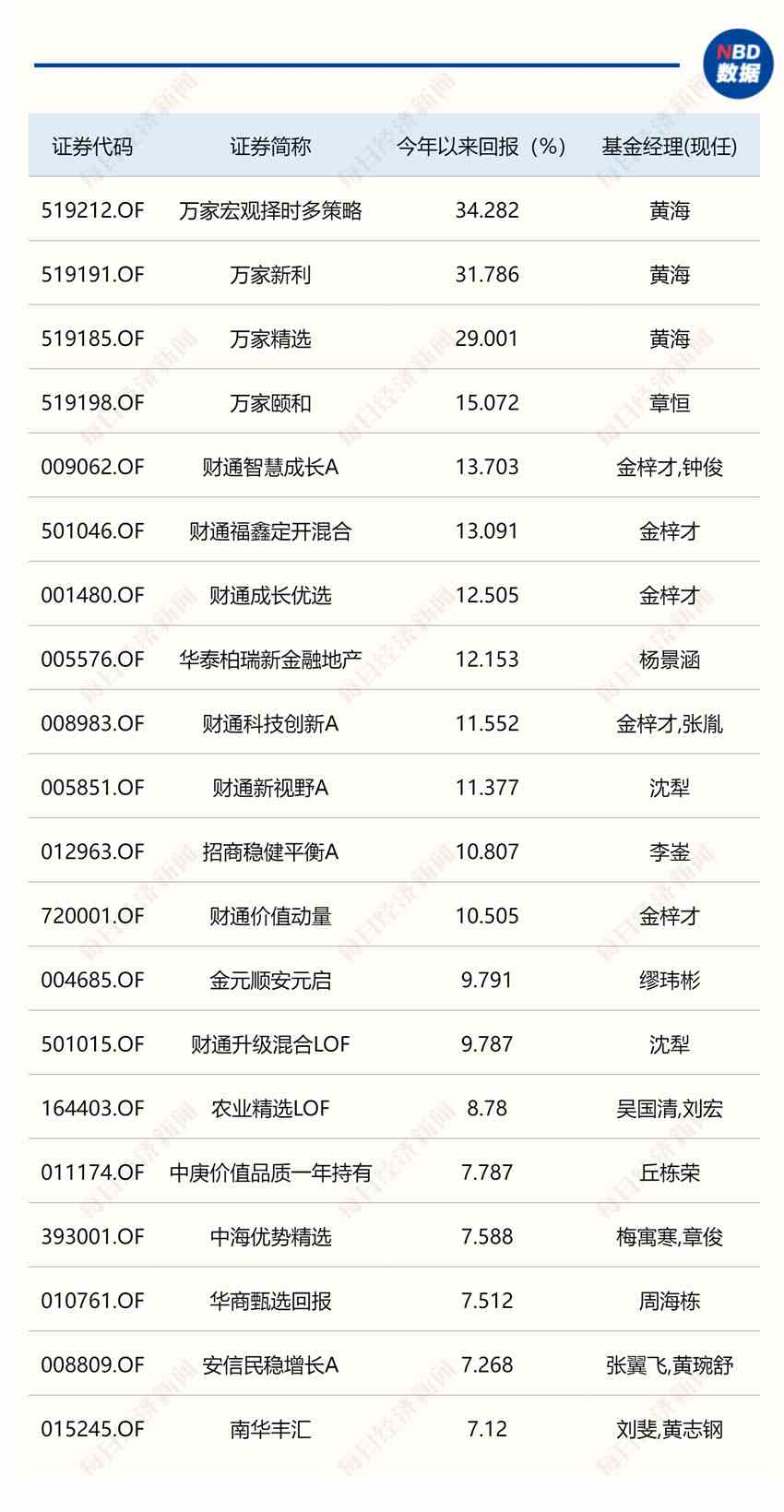

混合“牛基”TOP20榜:两家基金公司霸榜

经过三月行情的宽幅震荡,混合型基金的排名格局又发生了比较大的变化。

在“二月月报”中,混合型“牛基”TOP 20榜单中,万家基金黄海管理的几只产品,已经开始名列前茅。而其他产品中,前海开源、华商基金、中庚基金、易方达等都有产品上榜。

不过,截至4月1日,最新的混合型“牛基”TOP20榜单中,万家基金和财通基金两家公司,就有11只产品上榜,而万家基金的四只产品更是霸占前四名的位置。

其中,万家基金的基金经理黄海无疑是大赢家,他管理的、万家新利、万家精选排名第一到第三位,章恒管理的万家颐和排名第四。其中,万家宏观择时多策略今年以来的收益已经高达34.28%,万家新利也有31.78%的收益。

有意思的是,万家基金四只产品的重仓股,都与“家”字有关,他们仓位最重的就是地产股,其次是煤炭股,而这两大板块,无疑是开年以来表现最好的。

混合型基金“牛基”TOP20榜的另一位大赢家,则是财通基金的金梓才,他管理的财通智慧成长A等5只产品进入榜单。另外,财通另外一位基金经理沈犁管理的两只产品也进入榜单。

如果说万家基金是主打地产股的话,那么财通基金的牛基则是主打猪肉股。以财通智慧成长为例,其前十大重仓股中,牧原股份(002714)、温氏股份(300498)、天康生物(002100)、【傲农生物(603363)、股吧】(603363)、唐人神(002567)、天邦股份(002124)6家公司均为猪肉股。

另外,由金梓才和张胤共同管理的财通科技创新A ,尽管今年也取得了11.55%的不错收益。不过,该产品重仓股依然是猪肉股,以及航空、旅游酒店等个股,这似乎与其“科技创新”的名称不太相符,因此也受到了一些“风格漂移”的质疑。当然,赚钱是王道,只有亏了钱才是“风格漂移”。

混合“弱基”TOP20榜:亏损幅度进一步扩大

在二月月报中,亏损最多的混合型基金是东方人工智能主题,当时亏了23%,亏损超过20%的产品有7只。

一个月过去了,混合型“弱基”的亏损幅度进一步扩大,而且上榜的产品又出现了较大的变化。

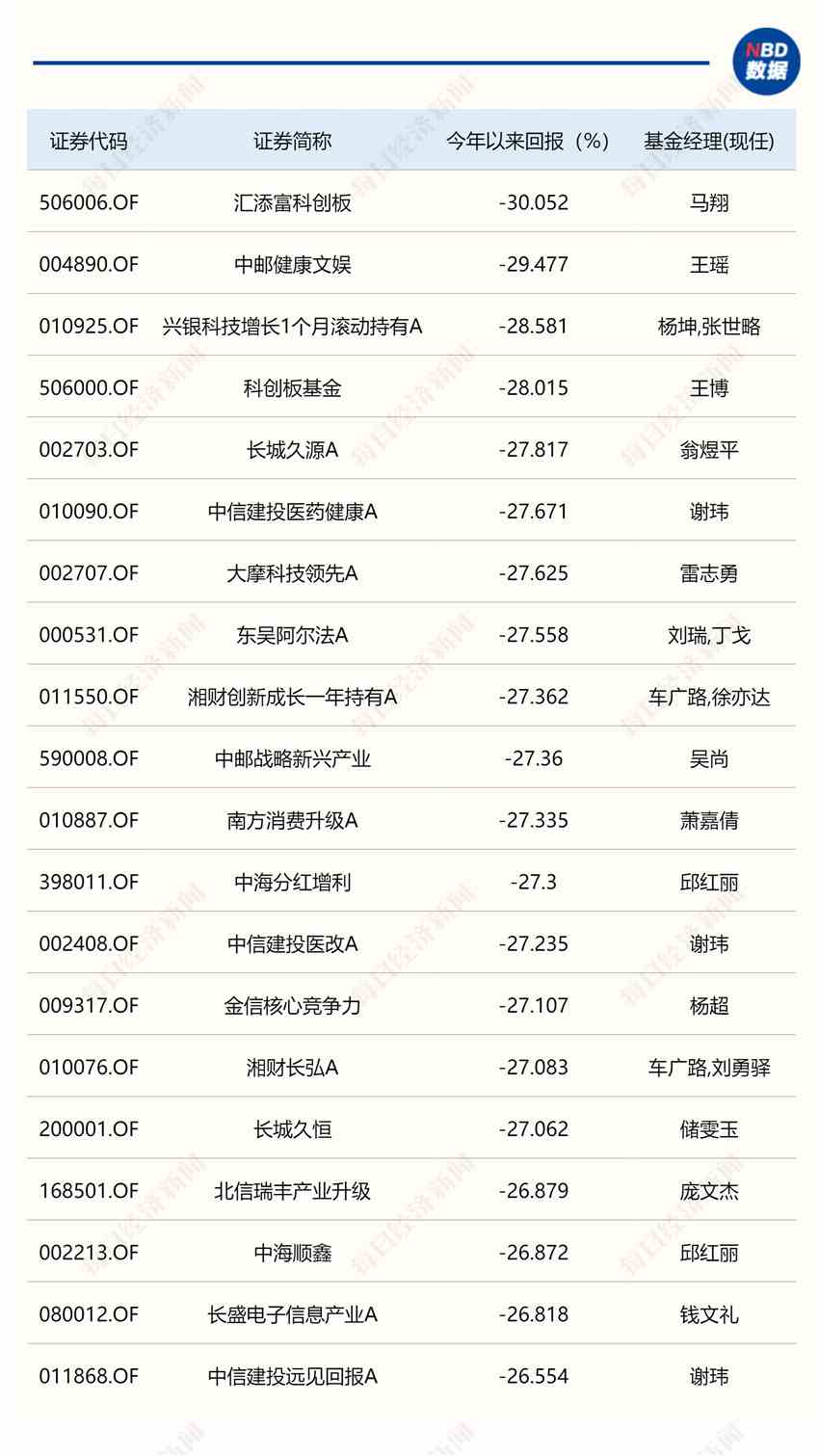

从榜单来看,登上混合型“弱基”TOP20榜的产品,今年以来亏损幅度均超过26%,跌幅前五的分别是汇添富科创板2年定开混合、中邮健康文娱、兴银科技增长1个月滚动持有A、南方科创板3年定开混合和长城久源A。

QDII“牛基”TOP20:石油、黄金继续走强

今年三月,俄乌冲突爆发,国际油价、黄金价格随之上涨,这也使得原油、黄金两大主题的产品继续在三月走强。从回报幅度来看,华宝油气LOF开年来收益达37.8%,位居榜首,国泰商品LOF、嘉实原油LOF等产品今年回报也都超过35%,而且收益较二月末进一步提升。

QDII“弱基”TOP20榜:博时万琼三只产品上榜

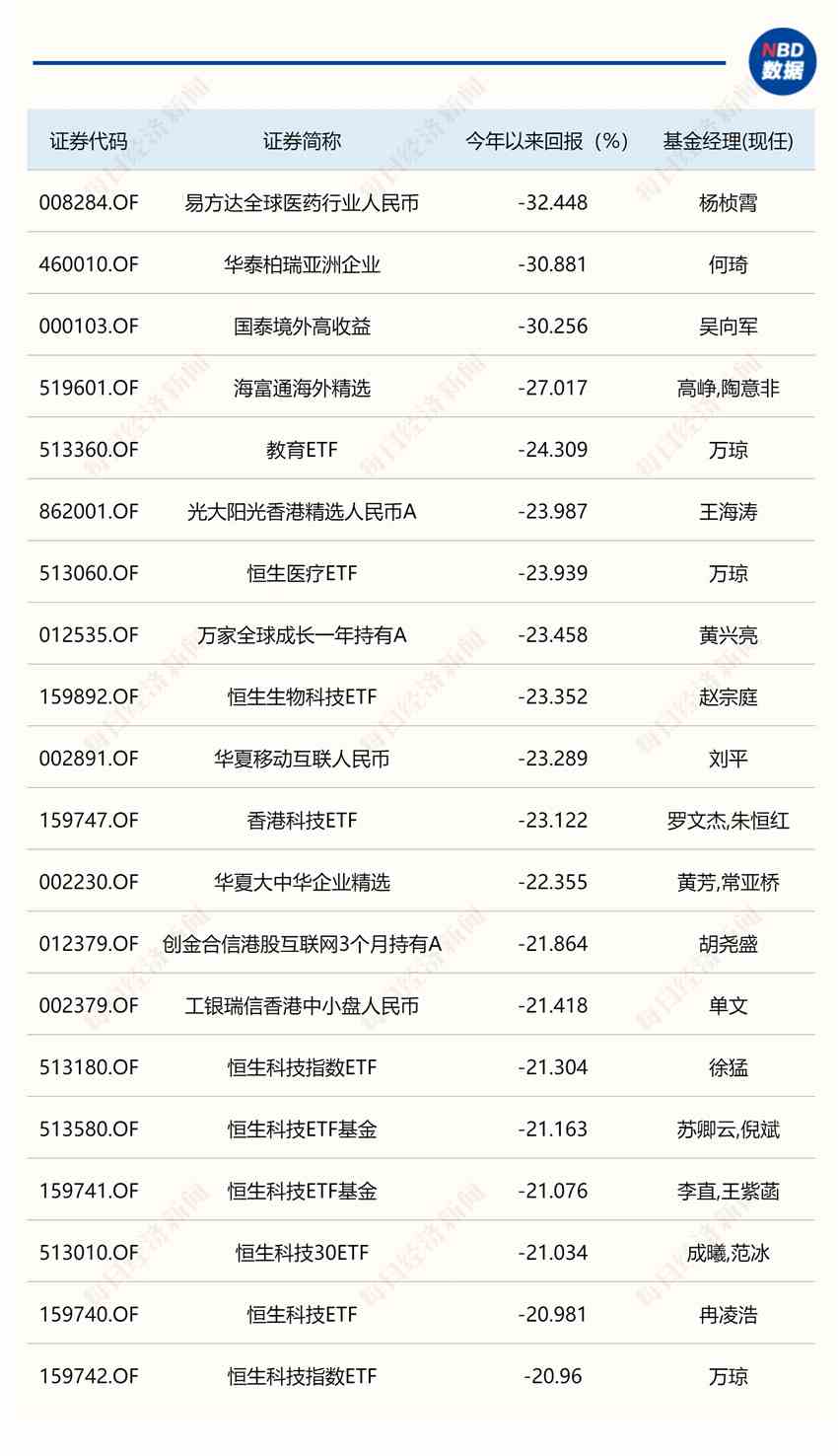

和二月月报的榜单一样,易方达全球医药继续排名QDII“弱基”TOP20榜的榜首,而且亏损幅度从此前的23%扩大到了现在的32.45%。

值得注意的是,去年亏得最惨的基金经理之一,博时基金的万琼,如今再次上榜了。万琼管理的教育ETF,是去年基金的一大坑。而今年三个月过去了,该产品开年来又亏了24.3%,如今单位净值只有0.3506元(3月31日)。另外,万琼管理的恒生医疗ETF,今年亏了23.93%;恒生科技指数ETF,也亏了20.96%。

FOF产品遭遇全线亏损

2月月报的时候,FOF还有个别产品能够实现微利,但到三月末,FOF产品已经出现全线亏损。

FOF“牛基”榜

FOF“弱基”榜

第二部分:公募月度大事件

最悲观的阶段或已过去

今年的头两个月,公募基金遭遇了史上最严寒的冬天,多只公募基金发行失败,为了拯救基金业,基金公司掀起自购潮。

而今年三月,尽管股市遭遇大幅震荡,沪指一度逼近3000点整数关,但随后逐渐企稳反弹。而随着基金年报的披露,顶流基金经理的最新观点也纷纷亮相。或许,A股市场最悲观的阶段已经过去。

1,公募基金掀起自购潮

3月16日,沪指探底3023点后反弹,随后政策底出现。3月18日,中欧基金自购1.5亿元。还有天弘、易方达、交银施罗德、睿远、嘉实、永赢、海富通基金等近10家基金公司出手自购。统计显示,今年以来已经有54家基金管理人自购总金额超过近22亿元,创下了历史同期的最高水平。

点评:本轮基金公司自购潮,实际上是延续了1月和2月以来的趋势,目的还是为了提振市场信心,同时也要保新产品的发行。相对于基金公司的自购,更应该看重的是基金经理的自购,尤其是顶流基金经理大手笔的自购,比如丘栋荣等。

2.张坤放开产品限购

3月8日,易方达基金发布公告,张坤在管的两只规模最大的基金易方达蓝筹精选基金、易方达优质精选基金再度放开限购。值得注意的是,这已经是张坤年内第二次放开限购。

点评:张坤是顶流中的顶流,尽管目前业绩遇到了困境,但放开申购上限,还是一种积极信号。

3.赵诣突然离职

3月22日,农银汇理基金发布赵诣致投资者的一封信,宣布赵诣将告别任职8年的老东家。他管理的4只基金,农银汇理工业4.0、农银汇理新能源主题、农银汇理研究精选和农银汇理海棠三年定开,包揽了当年同类基金收益前四强。赵诣的突然离职,在市场上还是引起了不小的轰动。

点评:赵诣年近34岁,已经成为顶流基金经理,2020年一战成名之后,离职前管理规模合计已超过400亿。而赵诣的离职,影响最大的可能就是农银汇理新能源主题基金,该产品规模高达287亿。如此大规模的产品换新基金经理,必然会带来投资框架的变化。

而该产品重仓股多为处于估值高位的公司,一旦换了基金经理,到底会对哪些重仓股“下手”,肯定是关注的焦点。而首先受到影响的,就是闻泰科技(600745)。赵诣宣布离任当天,闻泰科技跌停,此后连续下挫,跌幅近20%。

此次赵诣离职事件也告诉我们,今后遇到这种顶流基金经理离职的事情出现,或许也就是我们与一只基金产品说再见的时候了。

第三部分:双十基金经理跟踪

今年一季度双十基金经理业绩不佳

在公募基金月报中,我们根据“基金小每”智能策略筛选出了8位双十基金经理进行跟踪。这8位双十基金经理分别是傅鹏博、曹明长、朱少醒、王克玉、周蔚文、杜猛、徐荔蓉和陶灿。

不过,今年一季度过去之后,就最新的表现看,双十基金经理阶段性业绩并不理想。

业绩最好的曹明长,他管理的中欧价值发现亏了6.7%,表现最差的是傅鹏博,他管理的睿远价值成长A今年以来已经亏了24%。

“双十”动态:

傅鹏博:结构性行情将延续

傅鹏博管理的睿远成长价值,是公募月报跟踪的双十基金经理产品中,开年来表现最差的,已经亏了近25%。

在睿远成长价值2021年报中,傅鹏博的基金经理团队表示:“股票资产占基金总资产的比例约为90%,且较少做择时,配置重点聚焦于TMT、化工、建材、光伏、新能源等景气度较高的板块。组合持股具有一定的集中度和延续性,前十大股票在基金总资产的比例约为50%,前二十大股票的比例超过了70%,部分重点持仓的股票持有周期超过了两年。”

对于后市,傅鹏博的基金经理团队认为:“证券市场方面,全面推行股票发行注册制,发挥资本作为生产要素的积极作用,且在‘房住不炒'的背景下,居民资产配置或向证券类倾斜。近年来,证券市场表现多为结构性行情,如2019年,‘核心资产'估值修复和拔高;2020年,医药和消费个股的极致行情;2021年,新能源和受益于新能源产业高速发展的原材料板块受到青睐。2022年以来在基建、地产复苏的预期下,金融和资源品板块涨幅居前,或预示着结构性行情仍将延续。”

曹明长:低估值投资仍大有可为

曹明长管理的中欧价值发现,是月报跟踪的双十基金经理产品中,开年来目前业绩最好的,但也亏了6.8%。

中欧基金曹名长在中欧价值发现基金2021年年报中表示,全市场估值处于历史的低位,因此对市场是乐观的。

曹名长认为,低估值和高估值风格内部已经出现了较大分化。就去年情况而言,低估值里中小盘价值远好于大盘价值。这也是中欧价值发现去年能通过配置中小盘价值股,实现年度正收益的原因之一。

关于接下来的基金管理思路,曹名长表示,中欧价值发现将坚持在低估值风格里掘金,也就是希望在低估值里挖掘长期有一定成长性的品种。对于投资标的的选择,曹名长表示,未来一年,比较看好地产、基建及其产业链,高股息率的资源品种,从更长期的角度,曹名长则更看好中小制造业的一些细分行业龙头公司。

第四部分:月度投基指南

房地产:竞争过后胜者为王

今年以来,资源和地产是能够让基金实现正回报的主要阵地。而资源板块,多是被动指数型基金位置,主动型产品要想实现正回报,两个大方向,一个是地产链,另一个是猪肉。

3月月报,我们关注押注在地产链的主动型产品。而这个方向,目前已经表现非常突出的是万家基金。而我们分享的,是景顺长城韩文强管理的两只产品,景顺长城资源垄断混合,以及景顺长城中国回报灵活配置混合。

这两只产品规模都在10多亿水平,且重仓股均为地产链,这里,我们重点介绍韩文强管理的景顺长城资源垄断混合。

景顺长城资源垄断混合,目前的基金经理是韩文强,他从2020年4月20日开始管理该产品,其任职近2年时间,任职回报37%。而韩文强的上一任基金经理,这是大家比较熟悉的杨锐文。

杨锐文管理期间,该产品持仓风格较为分散,财富管理、新能源、地产、建材等都有涉及。但在韩文强单独管理之后,其持仓几乎全部偏向了地产和金融领域。而且这种风格,也一直持续到现在。

今年以来,地产股逐渐见底,韩文强的产品也终于开始显现出不错的势头,不同时间维度看,该产品都取得了正收益。

在刚刚披露的2021年年报中,韩文强阐述了他为什么会重仓地产股。

韩文强表示,我们在2021年的仓位主要投在低估值板块。一开始分散投资在金融地产、旅游、制造业、商贸等低估值品种里面,后来逐渐聚焦到地产上。因为地产行业有我们比较喜欢的供给侧逻辑,行业竞争过后胜者为王,以前20个人抢17 碗饭吃,打得头破血流,而当只剩下15个人分17碗饭吃时,活下来的人在很长一段时间可以活得比过去几年舒服。而这些能活下来人,是从一种默认破产的估值状况下恢复的,好像是1块钱的酸葡萄,其实回过味之后发现也是甜的一样。

那么,哪些是地产行业活下来的呢,不妨看一下韩文强的重仓股。

基金经理,地产