2021年公募基金年报深度解读:25家基金公司盈利超100亿元

摘要: 日前,基金2021年年报正式披露完毕,交出一张公募基金的整体答卷,其持仓排名10位后的“隐形重仓股”、持有人结构信息、基金管理费、托管费、交易费和销售服务费等各项数据也公之于众。

日前,基金2021年年报正式披露完毕,交出一张公募基金的整体答卷,其持仓排名10位后的“隐形重仓股”、持有人结构信息、基金管理费、托管费、交易费和销售服务费等各项数据也公之于众。

虽去年A股市场整体为结构性行情,但整体基金盈利表现良好,数据显示,2021年公募基金共为基民赚取了7171.89亿元的利润,不过这一数字较大牛市的2020年下降了63.80%。与此同时,基金经理对于产品的运作分析和市场展望也随之浮出水面。

一、基金重仓股情况:茅台依然是公募基金经理的最爱

整体来看,截至去年年末,公募基金持股仓位变动并不大。

Choice数据显示,截止至2021年末,基金持有股票资产总市值为7.03万亿元,占资产总值比为25.64%,其中A股资产总市值6.44万亿元。与去年三季度相比,基金持有股票资产占比和A股资产占比基本持平。A股市场中,合计有4757只个股获得公募基金持仓,重仓个股2200余只,去年全年共有2814只个股获得基金新进或增持。

从年末基金持仓股的市值来看,贵州茅台(600519)、宁德时代(300750)、五粮液(000858)位居基金持股市值前三,分别达1922.27亿元、1678.17亿元、969.71亿元,随其后的隆基股份(601012)、药明康德(603259)、泸州老窖(000568)、东方财富(300059)、招商银行(600036)、立讯精密(002475)、迈瑞医疗(300760)、海康威视(002415)等8只个股基金持股市值均超600亿元。

从基金持仓股的数量来看,持有数量最多的基金重仓股分别为贵州茅台、宁德时代、东方财富,持有其的基金数量均超过千只。

分行业来看,电子、电力设备及新能源行业仍是机构最青睐的两个行业,截至2021年年底,机构前五大重仓行业分别是电子(14.51%)、电力设备及新能源(12.62%)、医药(11.72%)、食品饮料(10.70%)和基础化工(7.08%)。

2021年下半年,机构持股的前五大行业发生变化:受新冠疫情的影响,人们对互联网的依赖度大幅提升,元宇宙概念热度较高,机构持仓中电子行业的占比有所上升。

此外,我国2021年新能源车销量迅猛,且在乘用车总销量中的占比也在稳步提升,机构2021年下半年也增持了电力设备及新能源行业;受到集采等多方面因素的影响,机构对医药行业的配置比例大幅下滑。

值得关注的是,基金经理的“隐藏重仓股”也逐渐浮出水面。根据年报披露的11至20大持股,并剔除重仓股持有市值前100名的股票统计,公募基金第一大隐形重仓股为璞泰来(603659),共位列141只基金的11至20大持股,合计持有市值达58亿元。

2021年基金隐藏重仓股TOP10

若按持有基金数来看,排名第一的是【卓胜微(300782)、股吧】(300782),有182家公募基金持有。

从隐形重仓股的所属行业来看,去年公募基金重点布局的为高端制造。相比重点布局大消费的基金重仓股,隐形重仓股更偏向于配置具有科技实力的企业。

华东一位市场投研人士表示,“目前的投资思路已逐渐改变,曾经抱团白酒、医药、新能源的趋势性思路不再灵光。在赛道股遭遇估值大幅回调后,市场的风格逐渐向低估值、蓝筹的方面发展。由此,公募基金也未雨绸缪地布局了非抱团因子。”

二、基金四大费用情况

除了基金经理的重仓股,基金的管理费、托管费、交易佣金、销售服务费四大费用同样是市场关注的焦点。据统计,2021年该费用合计金额跨越2000亿门槛。

1. 基金管理费:增长幅度超过五成

截至2021年底,公募基金总规模突破25万亿大关,当年度不断创新高。受益于2021年基金在管理规模突增,整体基金管理费收入也大幅增长,突破千亿大关。据Wind数据统计,2021年,全市场174家公募管理人年报计提管理费用合计1425.87亿元。相比于2020年的938.04亿元,增长幅度超过五成。

分基金类型看,股票型基金和混合型基金管理费上涨是整体管理费上涨的主要原因,2021年管理费收入分别为198.20亿元和765.34亿元,较2020年数据上涨56.72%和79.71%。货币基金管理费也身居高位,2021年收取了243.81亿元的管理费,占比超17%;而FOF基金和QDII基金由于逐步获得市场认可,两者基金管理费收获大幅上涨,分别为154.61%和97.77%。

2021年各类型基金管理费

从基金公司来看,不少基金公司赚得盆满钵满。其中,管理费收入位居前三的基金公司分别为易方达、广发和汇添富,三家公司在2021年管理费收入均超过70亿元。其中,易方达管理费收入超百亿,达106.06亿。此外,富国、华夏、南方中欧和嘉实五家基金公司的管理费收入也超过了50亿元。Wind数据显示,2021年,在173家有数据可统计的公募基金公司中,有31家公司管理费收入超过10亿元。而在去年同期,这一数据为20亿元,这说明在短短一年的时间内,管理费超过10亿的基金公司数量大幅增长。

2021年基金公司管理费收入TOP10

业内普遍认为,2021年基金公司基金规模迅速扩增,其强大的市场号召力使得一批基金公司找准时机,在去年个股分化加剧、板块轮动加速的机制化结构行情中抓住机遇。

不过,管理费并没有全部纳入基金公司囊中。银行、第三方平台等销售渠道都要分一杯羹,客户维护费更是其中重要的支出项目。

按2021年年报披露数据统计,全市场177家公募基金公司共向基金销售机构支付客户维护费408亿,相比2020年大幅上涨165亿元。剔除客户维护费后,公募基金管理费净收入为1017亿元。2021年基金向销售机构支付的客户维护费占管理费收入的28.6%,而2020年和2019年分别为25.9%和22.9%,呈持续上涨趋势。

2. 基金托管费:相比2020年上涨44%

受益于2021年基金规模节节攀升,基金托管费也快速上涨。按2021年年报数据统计,公募基金共向托管行支出托管费289亿元,相比2020年上涨44%。

从各托管机构的情况来看,基金托管业务头部效应明显。Wind数据显示,工农中建四大行合计收取托管费151.84亿,占2021年公募基金全部托管费的52%。其中,工商银行(601398)、建设银行(601939)和中国银行(601988)托管费收入位居前三,均超过30亿元。股份制银行中,招商银行、兴业银行(601166)和中信银行(601998)位居前三名,均超过16亿元。

2021年基金托管人托管费收入TOP10

相比之下,券商系托管情况不尽人意。截至2021年年末,多达13家证券公司全年托管费用不足上千万,仅在数百万元以下。

对此,业内人士表示,托管机构获得的托管费高低往往和基金规模有关,大机构的销售渠道更广且能力更强,基金托管规模更大,自然获得的托管费也更多。

从增长比例来看,除个别机构外,绝大多数机构2021年托管费实现正增长,多达38家机构增幅超过100%。

从基金公司的角度看,托管费同比增幅同样明显。数据显示,易方达基金托管费超过20亿元,广发、汇添富、华夏、富国、南方等基金公司2021年托管费已超11亿元,景顺长城基金、交银施罗德基金、银华基金、招商基金、鹏华基金托管费支出也超过5亿元。

2021年托管费超5亿的基金公司

3. 销售服务费:同比增长26%

近几年来行业竞争白热化,由于C类份额的增加,特别是一些热门基金C类份额在渠道受到力推,这类基金的费用近年来也备受关注。

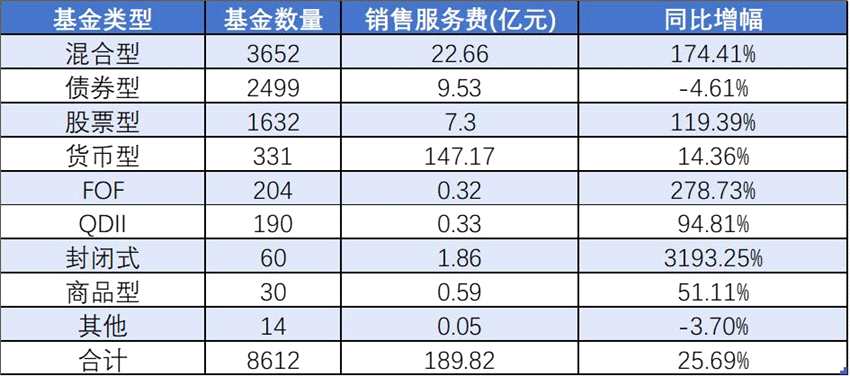

天相投顾数据显示,2021年基金销售服务费合计189.82亿元,主要是货币基金收取较多。而在2020年基金销售服务费为151.02亿元,同比增长26%。

2021年各类型基金销售服务费

具体来看,截至2021年底,共有16家机构的销售服务费超过5亿元。

从基金类型来看,货币基金2021年收取的销售服务费大概在147.17亿元左右,在全部销售费用中占比达到78%,是收取销售服务费的主力。

从基金公司方面看,大型基金公司销售服务费激增明显。其中,中欧基金销售服务费为8.31亿元,同比激增103%;富国基金销售服务费为4.57亿元,同比激增81%。银华基金销售服务费4.70亿元,同比激增55%。

4. 交易佣金:同比大幅上涨60%

Wind数据显示,受去年行业竞争加剧和市场风格频繁转换等原因影响,2021年基金公司销售服务费增加外,交易佣金更是大幅度上升。

2021年年报数据显示,2021年公募基金共向券商支付交易佣金222亿元,同比大幅上涨60%。其中,中信证券(600030)以16.67亿元佣金夺得冠军,大幅领先其他券商。长江证券(000783)和广发证券(000776)分别以11.81亿元和11.55亿元佣金收入分列第二、三位。不过从增幅上看,中金增幅最大,相比去年涨幅达109%。

2021年券商交易佣金收入TOP10

按照基金公司来看,交易佣金最高的是富国基金,达到13.4亿元;汇添富基金的全年交易佣金同样超过10亿元,为12.47亿元。另外,南方基金、广发基金、易方达基金的交易佣金均比较领先。

三、持有人结构情况:个人占比持续上升

从2021年年报披露的公募基金持有人结构来看,个人持有公募基金占比持续上升。

个人持有公募基金市值超13万亿元,占比达53.84%。近几年随着居民财富配置向公募基金转移,个人投资者持有公募基金比例节节攀升。2021年个人持有占比相比2020年上涨0.44%,为2015年以来新高。

从各类型基金看,机构投资者仍是债券型和另类投资基金的主要持有人,机构持有人占比分别是87.31%和54.78%。而混合型、股票型和QDII基金主要由个人投资者持有,个人持有占比分别为80.94%、65.59% 和77.69%。

伴随着市场震荡调整,个人投资者明显谨慎起来,持有债券基金份额占比提升,为11.26%,较去年年中增加2.29个百分点,较上一年年末增加4.07个百分点。

基金公司内部人持有基金的市值反映了基金从业人员对其所管理的基金的信心。近年基金内部人持有基金资产净值规模持续上升,2021 年底合计持有超 124 亿元。

从单只产品持有人结构来看,天相投顾数据显示,个人投资者最为偏爱的权益型基金仍然为侯昊管理的招商中证白酒指数A,截至2021年年末持有人户数为943.57万,个人投资者占比99.73%,仍然为当之无愧的“国民”基金。

“顶流”基金经理张坤管理的易方达蓝筹精选和葛兰掌管的中欧医疗健康混合C,截至2021年年末持有人户数分别为602.61万和527.87万,同样受到个人投资者青睐。此外,刘彦春管理的景顺新兴成长混合去年四季度末末持有人户数接近500万,显示出强大的市场号召力。

截至2020年末,拥有百万级别以上投资者的权益型基金共计44只,2021年上半年这一数字增加至55只。

四、盈利情况:25家基金公司盈利超100亿元

从基金公司盈利情况来看,整体分化明显,一些规模较大的基金公司旗下基金整体盈利非常可观。

纳入统计的147家基金公司中,仅11家公司未实现盈利。其中有25家基金公司盈利超100亿元,广发基金、天弘基金、富国基金、国泰基金等公司盈利较高。

最赚钱基金公司TOP10

五、基金经理后市看法:谨慎乐观

密集披露的基金年报中,同样折射出基金经理对于后市研判观点。多位基金经理认为,当前时市场估值处于历史低位,对市场保持谨慎乐观。结构性分化行情仍将延续。

广发基金刘格菘认为,风格分化的局面在2022年可能会延续。可持续增长的商业模式下,在资产业绩增速持续超预期的阶段,市场更愿意给予此类资产更高的估值水平,反之亦然。在当前宏观经济新旧动能的转换时期,不同资产处于不同的景气阶段,因此资产的分化表现是大概率事件。

睿远成长价值混合型证券投资基金基金经理傅鹏博对2022年大势进行了展望,他认为,全面推行股票发行注册制,发挥资本作为生产要素的积极作用,且在“房住不炒”的背景下,居民资产配置或向证券类倾斜。

中欧基金周蔚文表示,2022年上半年市场的核心是适应估值和宏观环境的调整。市场经过调整后,对未来不悲观。”

他认为,2022年上半年市场的核心是适应估值和宏观环境的调整。估值维度就是要消化之前股价的涨幅,让股价长期趋势与基本面长期趋势基本一致;宏观环境上是要适应从过去低利率、宽流动性的货币环境转变为流动性收紧、利率上升的国际环境。对于今明两年的布局,周蔚文指出,可以关注在地产、疫情的考验下,中国经济如何爬坡过坎。

明星基金经理葛兰也在年报中表示其对后市积极的态度,“整体而言,我们依然看好医药生物板块的中长期投资机会,但短期市场波动难以避免,本基金将继续努力为持有人创造长期投资回报。”

经历了近两年的快速上涨和新冠疫情反复的扰动,2021年医药生物板块出现了较大波动。基本面方面,行业仍保持了较强的韧性。经营层面,企业正在走出疫情影响,逐步恢复到基本正常的状态,同时更加注重研发的科学布局、管理的精细化提升,为后续长期增长打基础。政策方面,总体延续了稳健、积极的趋势,引导行业向有真正创新、有临床价值、提供高性价比产品及服务转变的导向没有变化。

银华基金经理李晓星表示,龙头公司在过去一年的领先优势并没有减小,在很多行业反而是加大的,不少公司的估值在行业内变得相对便宜。对于科技行业,他认为,从能源结构转变的角度来看新能源,其产业趋势并未结束。随着风光渗透率提升以及电力消费效率提升,新型电力网络的建设方兴未艾。在消费领域,他表示,从收入端和利润端来看,预计消费品公司业绩将回归正常经营状态,同时也出现了估值切换的空间。2022年多项负面因素都会弱化,整体消费的投资会比2021年更加乐观。

银华基金焦巍看来,未来的市场终将回到均衡。在前期被拉高的消费和医药估值总会在某种因素的作用下均值回归,被外力因素放大的供需缺口总会平衡,估值差过大的行业裂痕总会被修复,因此被管理人忽视的某些行业也总会以市场表现的方式回到视野。我们认为2022年市场会最终回到均衡,但对管理人的考验则更甚。继续坚持不被破坏的行业格局投资,同时扩展自己的能力圈,是我们2022年的主要准备。

基金公司,公募基金,托管费