基金自购也亏钱,131只自购产品六成负收益,泥沙俱下难有抄底能手,基金经理表态:亏了不少钱但不会卖

摘要: 5月11日讯(记者黎旅嘉)今年以来,基金公司自购的话题一直为业内所“津津乐道”。Wind数据显示,年内公募基金自购金额已超过20亿元。进一步来看,截至5月11日,今年共有67家基金公司实施自购,

5月11日讯(记者 黎旅嘉) 今年以来,基金公司自购的话题一直为业内所“津津乐道”。Wind数据显示,年内公募基金自购金额已超过20亿元。

进一步来看,截至5月11日,今年共有67家基金公司实施自购,涉及131只产品,其中16家基金公司自购3次以上。在实施自购的基金公司中,10家基金公司的自购金额超过5000万元,南方基金自购金额最高,超过2.3亿元。

不过,基金公司显然也并非抄底能手。从基金公司自购收益来看,截至5月10日,Wind数据显示,基金公司自购明细数据的131只自购基金中,区间收益率为负的就有79只,甚至还有4只区间收益率超过-20%。

事实上,由于年内基金回撤幅度较大,部分基金经理不仅通过年报、季报或其他形式对投资人表示歉意,也还有不少“自掏腰包”自购旗下基金。例如,景顺长城基金股票投资部执行总监杨锐文致歉基金持有人,深刻剖析今年以来的投资和心路历程。 杨锐文强调,除了必要的生活费用,已几乎满仓他自己管理的基金,同时,他表示自己的父母也几乎把所有储蓄都投入在自己所管的基金里。

杨锐文认为,大部分投资者的基金投资回报并不理想,一个重要原因是绝大部分投资者并没有以长期心态对待基金投资,“往往是看了隔壁老王赚钱了就跟风买入”,这种羊群效应往往导致很多基民在高位上车。

此外,私募基金也频频祭出大手笔。近期,基金经理董承非豪掷4000万元认购旗下睿郡承非系列新基金。那么,业内踊跃自购过后,其实际“成绩”又如何呢?

基金经理自购短期收益并不乐观

今年以来,公募基金自购金额已超过20亿元。Wind数据显示,截至5月11日,今年共有67家基金公司实施自购,涉及131只产品,其中16家基金公司自购3次以上。在实施自购的基金公司中,10家基金公司的自购金额超过5000万元,南方基金自购金额最高,超过2.3亿元。

业内人士认为,基金公司的自购有利于提振基民的信心。其背后传达出的信号就是希望弱化市场的短期冲击,看好A股中长期走势,引导基民理性投资

不过,基金公司显然也并非抄底能手。

仅从基金公司自购的“成绩单”上看,截至5月10日,Wind数据显示,基金公司自购明细数据的131只自购基金中,区间收益率为负的就有79只,甚至还有4只区间收益率超过-20%。

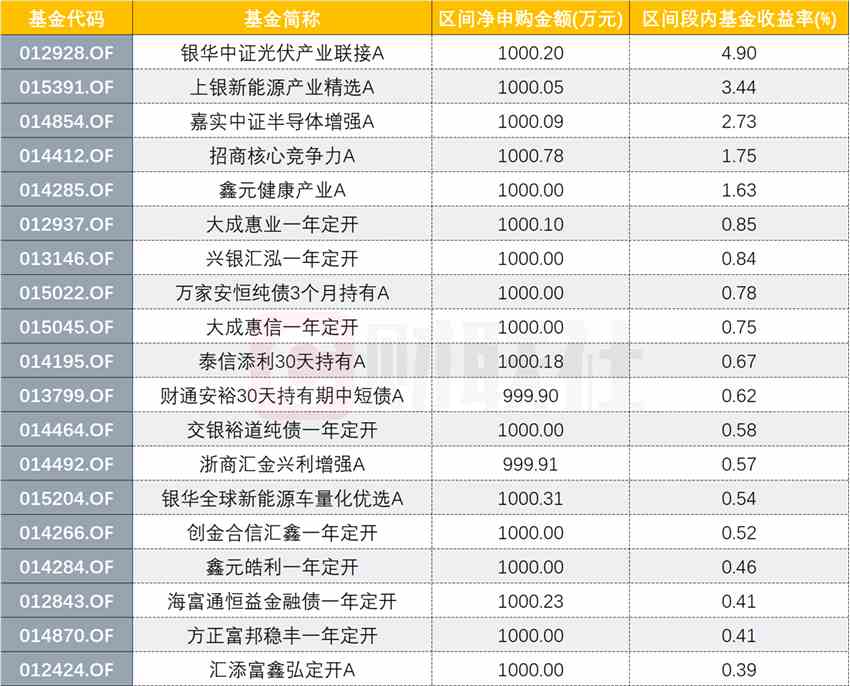

相较而言,在区间收益率为正的43只自购基金中区间涨幅超过1%的也仅有5只,涨幅超过5%的甚至没有1只,仅有银华中证光伏产业联接A区间收益率为4.9%。

此外,从基金经理“自掏腰包”自购旗下基金的成绩上看,也可谓不尽如人意。

例如,2022年3月1日,前海开源基金曾公告称,基金经理崔宸龙近期已出资申购其管理的前海开源公用事业、前海开源新兴产业混合、前海开源新经济混合各50万元,合计150万元,且持有期不少于1年。

对于自购的原因,崔宸龙彼时称,一方面是考虑到基金打开了限购,另一方面的主要因素是考虑近期新能源概念回调较多,但行业基本面情况优异,短期市场走势与板块基本面背离较大,因此当前或是较好的中长期布局机遇。

此前,崔宸龙就坦言,其自购也亏了不少钱,但是不会卖的,并选择在这个位置上坚定持有。他也提醒投资者不要用短期的钱去买基金。在崔宸龙看来,因为基金的波动比较大,如果投资者后面要用钱就必须卖掉,从而造成不必要的损失。

近期,崔宸龙还在直播路演时表示,这种短期的波动确实给大家心理上造成了很大的压力。“但我在这里还是希望各位投资者能够更加理性,以更加平和的心态去看待新能源投资或者说浮亏。”

他还表示,在回撤比较大后这种偏低的位置做,持有得久一点,如果不出极端情况的话回报率应该还是可以的。

逆市入场信号乍现

在基金圈中却有这一句流传已久的金句叫:“基金好做不好发,好发不好做”。

也就是说,人人追着抢着买的时候,发行的新基金不一定好做,反而是见顶信号;而当基金没人买的时候,这时发行的新基金收益却往往更好。因而,从某种角度来看,最悲观的时刻正是买进的最佳时机,最乐观的时刻正是卖出的最佳时机。基金发行“冰点期”正是“市场底部区间”的一个信号。

一方面,当前基金发行市场仍处于低迷状态。刚刚过去的4月,新基金成立数量、份额继续下滑。Wind数据显示,4月共有94只新基金成立,较3月的175只减少46%;发行份额835.12亿份,较3月的1212.42亿份减少31%。不过,单只基金的平均发行份额相比3月的6.93亿份有所提升,为8.88亿份。今年以来,基金发行份额不足3700亿份。

另一方面,Wind数据统计,截至5月10日,年内共有4只中长期纯债型基金、2只偏债混合型基金、2只偏股混合型基金以及3只被动指数型基金发行失败,所属基金公司涵盖了宝盈、德邦、同泰、创金合信、富国、平安等10家机构。不过,这一水平与去年同期保持一致,均为11只,略高于2020年同期的8只。

业内人士表示,基金发行市场持续低迷一方面是受到市场回调影响,投资者风险偏好更加谨慎,观望心态明显;另一方面,新基金申购资金很多来源于赎回老基金,市场走低导致老基金被套,也影响了申购资金供给。

不过,从沪深300指数近5年的估值来看,当前市盈率在12倍左右,处于历史机会值附近,亦处在近5年的底部区域。从中证500指数近5年的估值来看,当前市盈率在19倍左右,已经大幅低于历史机会值,和2019年1月份的低点几乎持平。

以此前的一次基金发行遇冷的时间点2020年3月为例,彼时受疫情冲击、全球股市共振下跌,当月基金平均募集规模仅有8.82亿元,创当年新低。

Wind数据显示,在此期间成立的主动权益类基金共有47只,这些基金成立以来至2022年2月28日平均收益为40.44%,其中有15只基金收益率超过50%;成立后满1年的平均收益为42.21%。同期上证指数仅上涨20%、沪深300上涨16%。也就是说,如果在当时能够克服“追涨杀跌”的非理性行为,在新基金发行低谷时认购新发基金并持有一年以上,大部分都能收获不错的投资回报。

正所谓“风险是涨出来的,机会是跌出来的”。针对近期市场的持续调整,不少基金公司认为是受多重不利因素对情绪面的影响,进一步而言,市场波动变化属于正常现象,只要没有大规模和系统性问题,投资者都不必过度悲观。相反,短期快速下跌往往是布局时机。

此外,在持续调整背景下,近期,还有来自万家、中庚、西部等基金公司旗下的多只基金恢复大额申购(含转换转入、定期定额投资)业务,其中包括今年以来主动权益基金业绩榜排名前三位的产品。

业内人士表示,此前基金公司和基金经理踊跃自购旗下基金和近期部分基金放开大额申购限制,显示出业内对市场的长期信心。此外,基金一季报中也传达出基金经理们对资本市场的长期积极态度,不少一季报中认为部分行业和公司估值都已接近历史底部。

自购,基金公司,新基金