中低波动产品添丁!混合估值创新债基破冰,基金公司挤破头申报

摘要: 个人零售债券产品新突破。据新经济e线不完全统计,截至6月7日,6月以来短短7天内先后有三批共计50家基金公司密集申报了定期开放债券型基金。有业内人士透露,不同于以往的是,

个人零售债券产品新突破。

据新经济e线不完全统计,截至6月7日,6月以来短短7天内先后有三批共计50家基金公司密集申报了定期开放债券型基金。

有业内人士透露,不同于以往的是,这一类定开债基或将采用混合估值法。而混合估值法债基正是基于监管指下应运而生的一类创新产品。此前,公募基金行业并没有采用混合估值法的基金产品,此次申报无疑是破冰之举。无疑,混合估值法债基的出现也将扩大中低波动型产品的队伍。

所谓混合估值法债基是指部分基金资产采用市值法进行估值,而部分资产采用摊余成本法进行估值。

具体来讲,混合估值基金中一部分资产将以买入持有到期为主,采用摊余成本法进行估值,将使基金产品的整体波动相对较小,有利于改善投资者的持有体验,而另一部分非持有到期资产则可以结合市场环境,阶段性地参与利率债的波段操作,获取价差以增厚产品收益。

因此,相比过往完全采用摊余成本法估值的债券型基金,混合估值基金投资更为灵活;相比于市值法估值的基金,混合估值基金的净值曲线更加平滑。

整体而言,从收益风险性价比而言,混合估值法债基作为介于摊余成本法债基和普通债基之间的产品,对于风险偏好水平较低的投资者,尤其是个人投资者而言,有一定的吸引力。

基金公司闻风而动

新经济e线注意到,从目前申报情况来看,各家基金公司都是闻风而动,可以说挤破头。不论是头部基金公司还是中小型基金公司,其产品申报积极性空前高涨。

6月1日部分定期开放式债券基金上报列表

来源:证监会官网

仅6月1日当天,就有28家基金公司进行了集中申报,既有易方达、广发、富国、汇添富等头部基金公司,也有不少次新基金公司。就当天上报的定期开放式债券基金的名称上来看,产品持有期最短的是6个月,最长的是39个月。其中,持有期1年的产品共有19只,占比最高,其次是持有期为18个月的,共5只产品申报。

新经济e线统计发现,整体来看,截至6月7日,在当月已经申报的50只定开债基中,持有期1年的产品占绝对多数,共计有29家基金公司扎堆申报,占比近六成,分别包括工银瑞信、汇添富、南方、嘉实、天弘等基金管理人。

紧随其后的是持有期18个月的产品,合计有9家基金公司申报,占比近两成,包括易方达、广发、中欧、中金以及泰康资管等基金管理人。此外,6个月持有期也有6家基金公司申报,包括博时、建信、中融以及光大保德信等基金管理人。余下持有期分别包括39个月、三年、30个月、27个月、14个月、9个月不等,各有一家基金公司申报产品。

有业内人士透露,混合估值法债基与同业存单指数基金定位一致,都是定位为面向零售客户,金融机构的自营账户不能参与。

作为一款中低风险基金产品,这一类定开债基的创设也被认为契合中国证监会于今年4月26日发布的《关于加快推进公募基金行业高质量发展的意见》中有关“稳妥发展固收类产品,支持个人零售型债券产品发展,研究完善FOF、MOM等产品规则,加大中低波动型产品开发创设力度,健全完善公募基金风险收益曲线与产品谱系”的要求。

在混合估值法下,以1年持有期产品为例,如果买入的债券到期日1年以内且一直持有到期,即可采取摊余法估值,但持有期之外到期的债券则使用市值法进行估值。摊余成本法,按照票面利率考虑其买入时的溢价或者折价,在其剩余期限内平均摊销,每日计提收益。这种估值方法反映到基金产品净值上,主要体现为净值波动极小,基本没有回撤。而采用市值法的短期纯债基金考虑了任意资金任意时刻的收益计算,每天的净值波动也能更加直观地反映投资人的管理能力。

截至目前,公募基金中采用摊余成本法估值的主要是货币市场型基金,2018年4月资管新规要求资管产品实施净值化转型后,中长期纯债型基金才陆续尝试以买入并持有到期的策略,采取摊余成本法估值。

不过,从目前披露的信息来看,尚无法确定这些基金中究竟哪些最终会采用混合估值法,还需根据后续基金产品公告为准。

摊余成本比例待定

据新经济e线了解,对于混合估值法债基,这类债券虽然在名称上显示为“定期开放式债券基金”,但采用的是“市值法+摊余成本法”混合估值。不过,目前摊余成本法的具体投资比例尚未确定,市场估计这类产品摊余成本法的比例或不能超过50%。此外,首批采用混合估值的定开债基料以纯债基金为主,市场对于混合估值基金是否投资可转债还在探讨之中,但大概率不会投资股票。

Wind投资类型分类显示,截至今年4月30日,市场上共计有2061只纯债型基金。其中,中长期纯债型基金有1798只,短期纯债型基金263只。若按照是否会以转债来作为收益增强做进一步划分的话,可投转债型、可投股票型和可转债型基金的中长期纯债基金数量分别仅为67只、17只和1只。

统计表明,截至2022年6月2日,短期纯债基金和中长期纯债基金中分别有12只和178只基金采用摊余成本法进行估值。整体而言,按照摊余成本法估值的纯债型基金的净值曲线波动更小,投资者的持有体验更好,更适合风险承受能力较低的零售客户。

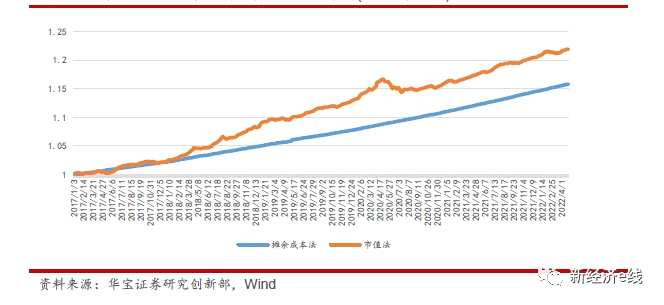

不同估值方式的中长期纯债型基金走势图(2017年以来)

华宝证券研报还称,不考虑封闭期的影响,将摊余成本法和市值法的中长期纯债基金按照不同配置比例来对混合估值法债基的收益风险水平进行测算,可以看到摊余成本法的具体投资比例越高,产品最大回撤越小,波动越低,但同时收益率的吸引力可能也会下降。

此外,一般以摊余成本法估值的资产通常以买入持有策略为主,缺少交易性资本利得的机会,再叠加封闭期的限制,因此摊余成本法的投资比例越高,产品的成立时点对混合估值法债基的影响越明显。

但是,混合估值法债基相较摊余成本法债基的优势在于,以市值法估值的资产可以通过久期的调整或者阶段性地去参与债券市场的波段操作,从而获得额外的债券资本利得。同样,市值法估值的纯债型基金在收益获取能力上更有优势。

在投资资产方面,按照以往经验,对于以摊余成本法估值的定开债券基金,主要面临的风险有信用风险和流动性风险。信用风险主要涉及可投资品种,如果可投资品种限制不严,信用债发行主体发生信用下调、实际违约等负面事件,以摊余成本法估值的资产会面临损失,因此,混合估值债基对于以摊余成本法估值的资产,大概率会对信用下沉做出非常严格的限制。

另据监管规定,普通开放式债基的杠杆率上限为140%,而定开债基的最高杠杆率则可以达到200%。杠杆是把“双刃剑”,基金管理人可能选择较高的杠杆率融资买入期限和封闭期相同的债券,而融资买入的债券在持有期间不得卖出,因此杠杆越高,产品面临的流动性风险也越大。

新经济e线为界面JMedia联盟成员,2019胡润百富优秀财经自媒体,旗下有蚂蚁财富个人专栏“新资本论”。新经济e线已入驻今日头条、雪球、一点资讯、新浪财经头条、搜狐号、大鱼号、百度百家、企鹅号、网易号、和讯名家、蚂蚁财富社区、同花顺(300033)同顺号、东方财富(300059)财富号等平台

本文首发于微信公众号:新经济e线。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

混合