打算长跑的你,如何找到值得托付的那个TA?

摘要: 最近,基金发行市场开始出现一个新趋势:头部基金公司陆续布局三年持有期主动权益基金。有人说,这是响应基金行业高质量发展要求。说得不错!但是,更重要的是,三年持有期基金确实是一种高性价比投资。

最近,基金发行市场开始出现一个新趋势:

头部基金公司陆续布局三年持有期主动权益基金。

有人说,这是响应基金行业高质量发展要求。

说得不错!但是,更重要的是,三年持有期基金确实是一种高性价比投资。

当然,基民在选择三年持有期基金时,也需要精挑细选:

一看基金经理,二看基金公司。

寻找长钱一起长跑

今年以来,A股市场波动加大,主动权益基金的销售变得比较冷清。因此,权益新品受关注度下降,具有锁定期的主动权益基金就更加难卖了。

不过,6月以来,陆续有一些基金公司开始逆势布局。

表1:近期在渠道发售的三年持有期基金

由上表可以看到,以易方达基金、广发基金为代表的多家基金公司,都选择发行三年持有期基金,且非FOF类的产品都是偏股混合型基金。

基金公司为什么要在这个时候推锁定期的权益基金?

老揭分析,理由主要有两点:

一方面,布局三年持有期产品符合基金行业高质量发展的要求。

4月26日,证监会发布《关于加快推进公募基金行业高质量发展的意见》,意见中鼓励行业机构开发各类具有锁定期、服务投资者生命周期的基金产品。

另一方面,三年持有期产品是一类高性价比投资,有助于优化投资者的持有体验,提高获得正收益的概率。

招商证券指出,三年持有期产品的主要特征在于投资者可以在任意时点申购基金,但申购后须持有3年才能赎回。

这类产品的出现主要是因为基金公司希望通过持有期这一措施锁定投资年限,引导投资者由趋势投资转向长期投资,体验长期投资的价值所在,从而获得较好的长期收益。

与普通定开产品相比,三年持有期产品的申购时间未被限定,灵活性更高。因此,投资者在选择三年持有期基金时,既要考虑自身的资金需求,确保在封闭期内不会影响自身资金使用,还要尽可能选择合适的时机买入,进而打开基金持有收益空间。

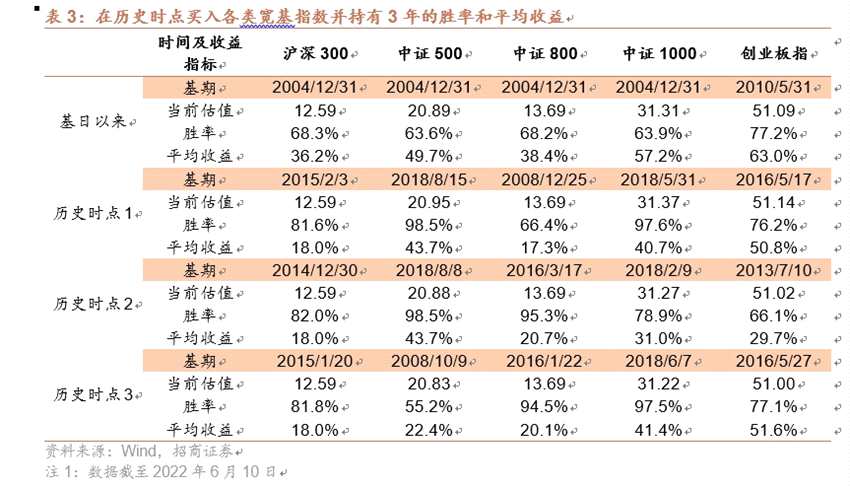

基于此,招商证券(600999)通过计算在与当前市场点位和估值水平相当的历史时期,买入沪深300、中证500、中证800、中证1000、创业板指、中证偏股基金各类宽基指数并持有3年获得正收益的概率和平均收益水平,结果发现,在与当前指数点位相近的历史时点买入宽基指数或中证偏股基金并持有3年,获得正收益的概率较高,且大多高于基日以来胜率。

招商证券还统计了各宽基指数估值与当前估值水平最接近的3个历史时期中,投资各类宽基指数获得正收益的概率和平均收益的情况。

结果发现,尽管2014年以来市场行情波动变大,但在与当前指数估值水平相近的历史时点买入主板宽基指数并持有3年,仍能获得不错收益,且获得正收益的概率较高。

也就是说,招商证券测算了历史相近点位和历史相近估值点位,持有三年的收益表现,得出两大结论:

1)在历史时点买入中证偏股基金指数并持有3年,胜率高于全阶段水平,且平均收益均在35%以上,投资价值凸显。对于投资者而言,当前指数点位或是买入三年持有期偏股基金的不错时机。

2)目前各宽基指数处于历史相对低位,虽然短期市场波动较大,但A股市场行情长期向好,可以考虑开始局部中长期产品,如三年持有期产品。

如何找到合适的那个TA

既然是正当其时的高性价比投资机会,那么,投资者该如何在三年持有期产品中精挑细选?

关键在于考察拟任基金经理的投资能力和基金公司的整体实力。

近期在渠道发售的三年持有期基金中,拟由广发基金郑澄然管理的广发成长动力三年持有(A类:014725,C类:014726),值得重点关注。

首先看拟任基金经理郑澄然。有经验的投资者,想必对他都不会陌生。

郑澄然是北京大学微电子学系本科,经济学双学位,金融学硕士。2015年加入广发基金,先后担任新能源行业研究员、制造业组组长。2020年调入成长投资部,随后参与管理广发鑫享A、广发高端制造A等产品。

2020年,郑澄然参与管理的广发高端制造年度回报达133.83%,广发鑫享也获得了109.30%的回报。2021年,市场风格剧烈切换,沪深300指数下跌5%,广发鑫享的收益达到35.62%。

今年以来,沪深300指数跌幅超过12%(数据截至6月20日),广发鑫享的表现依然可圈可点,具体可以查基金净值。

与大多数成长选手不同,郑澄然的特点是以周期的视角投资成长。他认为,万物离不开周期,制造业的周期特征非常明显,即便在光伏、电动车这类长期成长空间大、成长速度快的子行业,也会有一定的周期属性。

因此,他的投资方法是从中观出发,在龙头公司市场占有率大幅提升的拐点前买入,在供需关系向下的阶段结合市场估值水平卖出。

也就是说,对于这类周期成长品种,他一般不会长期持有,主要是捕捉周期成长最快阶段的戴维斯双击收益。

在公开访谈中,郑澄然将他的投资方法总结为“在成长行业中赚周期的钱”。

一位FOF基金经理分析,郑澄然的投资方法要点有三:

一是成长行业;

二是把握行业从‘供过于求’变成‘供不应求’的周期阶段;

三是希望能获得戴维斯双击的收益。

海通证券近期发布的《周期视角研判成长,供给切入捕捉拐点》一文中,通过对广发鑫享的持仓分析,印证了前面提到的三个要点。

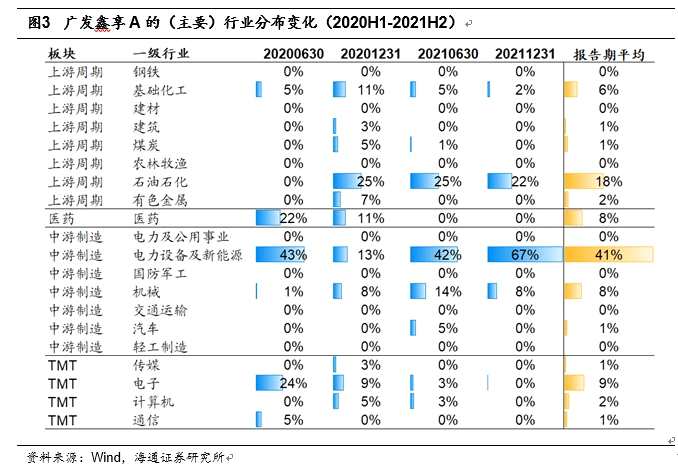

从板块配置看,广发鑫享A偏好科技制造和成长型的周期品,历史持仓风格偏向成长。

如下图所示,前两大重仓板块分别为中游制造(51%)和上游周期(28%),平均合计持仓占比近80%。其次,TMT和医药板块的平均持仓占比分别为13%和8%。

从行业持仓看,广发鑫享A前五大行业的合计持仓占比约为90%,明显高于同类平均(77%)。

这五大行业分别为电力设备及新能源、石油石化、电子、机械、医药,具有鲜明的成长标签。

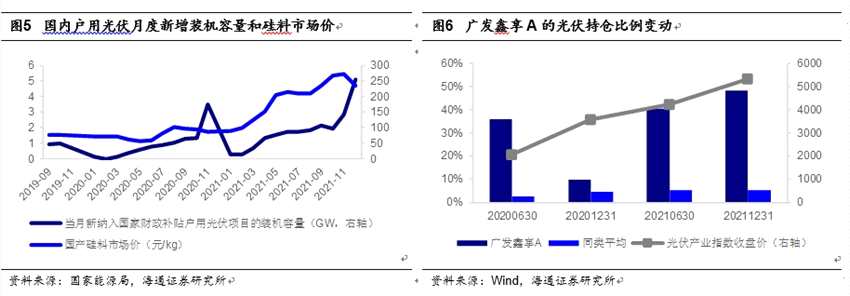

第三,从投资操作来看,左侧切入供需拐点,左侧止盈退出,持仓估值水平低于同类成长基金。海通证券(600837)以广发鑫享A在电力设备及新能源概念的配置为例,分析了基金经理的行业轮动特点。

2020年一季度,受全球疫情影响,光伏的下游需求一度遇冷。当时,郑澄然分析,供给在中国、但需求面向全世界的光伏行业,布局的胜率较高。2020年二季度,国内户用光伏新增装机数据果然触底反弹,股价和基本面同时得到修复。

2020年半年报数据显示,广发鑫享A的光伏持仓比例高达35.94%,远超成长风格的同类产品平均水平(2.73%),凸显了基金经理善于左侧布局的特点。

2020年下半年,当同类基金陆续加仓,广发鑫享A却在一轮大的行情过后果断减持止盈,留存收益较高。

2021年,光伏的上游硅料价格一路飙升,但下游的装机数据却在超预期增长。郑澄然认为,光伏产业链的成本抗压能力较强,一旦上游价格在后期出现回落,需求和业绩的“反弹”力度会更强。

基于这个逻辑,广发鑫享A在2021年持续加配光伏品种,期间光伏产业指数的涨幅位于市场前列。

除了基金经理的投资能力,挑选基金时还要看基金管理人的综合实力。广发成长动力三年的基金管理人——广发基金,是一家综合实力领先的头部基金公司。

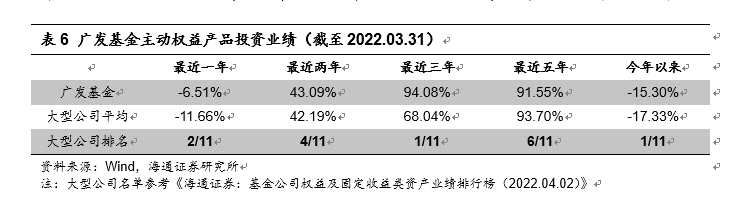

从规模来看,截至2022年一季度末,广发基金主动权益产品规模合计约3476亿,市场排名第2。而且,自2010年以来,其主动权益产品规模始终位于市场前10。

从业绩看,广发基金旗下主动权益产品的业绩在大型公募基金管理人中排名领先,以最近三年为例,其主动权益产品的绝对收益为94.08%,超额收益(相较大型公司平均)约26.04%,在11家大型基金公司中位列第1。

海通证券在进一步对比广发基金和全市场公募基金的选股能力后,得出的结论是,在TMT、中游制造、大消费和大金融四个板块内,广发基金的选股超额收益(相对所在中信一级行业指数)均优于公募整体的平均水平。其中,TMT板块的选股收益最高,中游制造紧随其后排在第2。

因此,海通证券认为,广发基金的选股能力较为突出,尤其是在成长属性较为鲜明的TMT和中游制造板块内。

最后,有些话不得不多叨叨几句:相比普通的开放式基金,持有期的设置,有助于让我们克服人性的弱点,真正做到长期投资。

对于想要优化投资体验的基民,不妨选择3年持有期产品,与头部机构一起坚持长期投资,见证时间的力量。(全文完)

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。基金有风险,投资需谨慎。详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。本基金由华安基金发行与管理,代销机构不承担产品投资、兑付和风险管理责任。

本文首发于微信公众号:揭幕者。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

持有期,成长,广发