平均升水22.62%!首批公募REITs解禁洪峰顺利过境, 新品发行再现哄抢

摘要: 首批公募REITs上市一周年。6月21日,首批上市的9只公募REITs部分限售份额正式解禁并在市场上流通,此次配售解禁针对战略配售份额中其他战略投资者份额,限售期为十二个月。

首批公募REITs上市一周年。

6月21日,首批上市的9只公募REITs部分限售份额正式解禁并在市场上流通,此次配售解禁针对战略配售份额中其他战略投资者份额,限售期为十二个月。

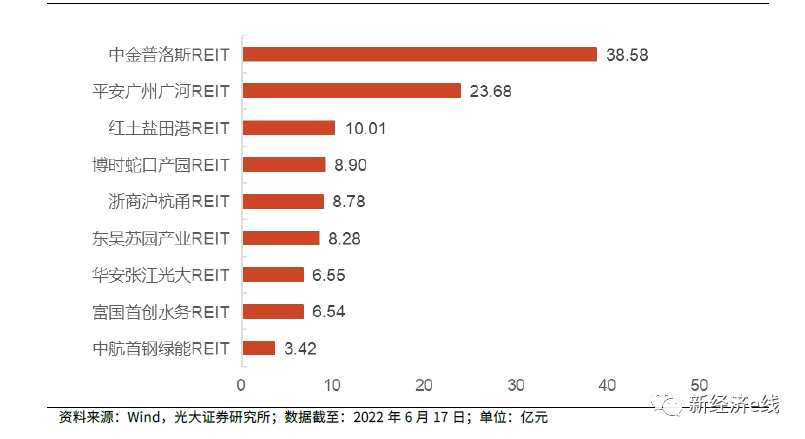

包括博时蛇口产园REIT、平安广州广河REIT、红土【盐田港(000088)、股吧】(000088)REIT、中航首钢绿能REIT、华安张江光大REIT、浙商沪杭甬REIT、富国首创水务REIT、东吴苏园产业REIT、中金普洛斯REIT在内,以上9只REITs产品合计解禁份额为22.11亿份,解禁配额占发行配额34.55%。按照6月17日收盘价测算,解禁总规模为114.74亿元。

从本次解禁前后流通规模的边际变化来看,此次解禁过后,首批公募REITs流通份额占比将由32.39%增加至66.94%,流通份额增加106.66%。

就资产类型而言,此次解禁公募REITs中,仓储物流类REITs规模最大,为48.59亿元,占比41.73%;交通基础设施类和园区基础设施类REITs规模占比分别为29.32%和20.40%;生态环保类REITs规模最小,仅为9.96亿元,占比8.55%。

新经济e线注意到,首批公募REITs上市一周年以来,尽管较前期高位有所回落,但整体价格仍保持了较高的溢价率。截至6月21日收盘,较单位净值相比,全部12只公募REITs产品平均升水率超过两成,达22.62%,这一市场表现大幅跑赢同期沪深300 指数。

不仅如此,目前公募REITs产品发行仍处于供不应求的阶段,投资者们对新上市REITs的认购意愿十分强烈。6月21日当天,国金中国铁建(601186)高速REIT正式启动公开发售。该基金份额发售价格为9.586元/份,发售总份额为5亿份,募集总规模为47.93亿元。其中,向公众投资者发售的初始基金份额数量为0.375亿份,规模约3.6亿元。

而来自渠道的消息显示,资金哄抢的一幕再现。截至当天下午16时30分,已有超过100亿元资金认购该基金,销售十分火爆。

解禁洪峰顺利过境

二级市场上,从首批公募REITs解禁当天的市场表现来看,解禁洪峰可以说顺利过境,并没有出现任何惊险场面。

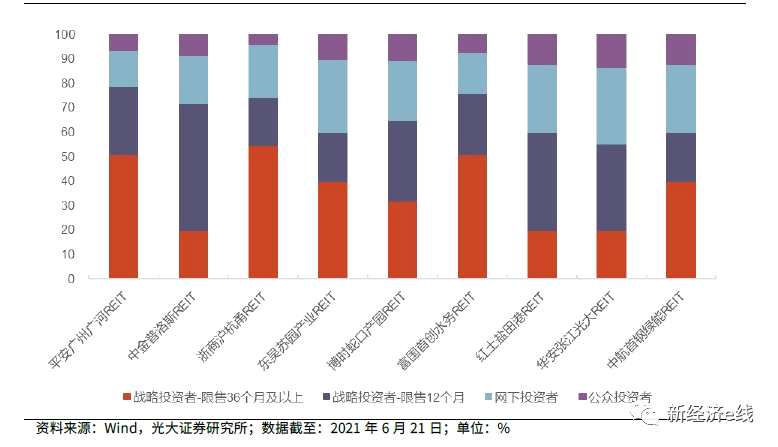

首批公募REITs产品发行份额结构

截至6月21日收盘,上述9只公募REITs中,红土盐田港REIT、东吴苏园产业REIT、中航首钢绿能REIT、平安广州广河REIT等4只产品当天均以红盘报收,较前收盘分别上涨1.00%、0.44%、0.11%、0.09%,分别报3.136元、4.57元、17.01元、12.022元。

跌幅榜上,当天跌幅超过1%的仅富国首创水务REIT一只产品,全天收跌1.37%,终盘报5.109元,余下浙商沪杭甬REIT、中金普洛斯REIT、博时蛇口产园REIT、华安张江光大REIT等4只产品各微跌0.50%、0.45%、0.24%、0.14%,终盘分别报收8.894元、4.906元、2.954元、3.683元。

新经济e线统计发现,就全天成交额来看,在首批解禁的9只公募REITs当中,仅华安张江光大REIT一只产品出现异动,全天成交额激增至3747万元,较前收盘的382万元,急剧放大8.8倍。

当天,包括富国首创水务REIT、浙商沪杭甬REIT、中金普洛斯REIT在内的3只产品全天成交则略有放大至1279万元、1092万元、1774万元,较前收盘的1217万元、775万元、1729万元,分别仅增加62万元、317万元、45万元。

剩下平安广州广河REIT、博时蛇口产园REIT、红土盐田港REIT、中航首钢绿能REIT、东吴苏园产业REIT等5只产品全天成交额甚至出现了萎缩。

整体来看,今年以来,基础设施REITs 交易价格呈现出先涨后跌。产权类REITs 表现优于特许经营权REITs,高速公路REITs 今年则普遍下跌。

截至6月21日,今年来上述9只REITs产品涨跌互现,共计有6只仍录得正收益。其中表现最好的是博时招商蛇口(001979)产业园REIT,今年以来涨幅为7.61%,表现最差的是平安广州交投广河高速公路REIT,今年以来下跌6.82%。

除了博时蛇口产园REIT以外,红土盐田港REIT、中航首钢绿能REIT、东吴苏园产业REIT、中金普洛斯REIT、华安张江光大REIT等5只产品年内涨幅分别达4.20%、3.88%、2.75%、1.85%、0.93%。自年初至今,浙商沪杭甬REIT和富国首创水务REIT也分别下挫了4.97%和1.92%。

不过,若对比上市以来的表现可以得知,首批解禁的公募REITs当中,表现最好的是中航首钢生物质REIT,较单位净值升水42.46%,其次是富国首创水务REIT,较单位净值上涨34.45%,第三是红土创新盐田港仓储物流REIT,涨幅为34.75%。第四为博时招商蛇口产业园REIT,较单位净值升水27.75%。此外,中金普洛斯仓储物流REIT和华安张江光大园REIT的升水率也超过两成,分别为27.50%和24.19%。

上市至今,仅平安广州交投广河高速公路REIT一个产品出现贴水。截至6月21日,较单位净值相比,该基金贴水率为5.18%。

对此,有市场人士指出,首批公募REITs解禁洪峰顺利过境背后,主要是此次解禁的限售份额中,偏好于长期持有的配置型资金占比较大,解禁带来的实际卖压或较为有限。其中,保险资金投资账户占比最高,约34%。其次为企业型投资公司,主要指产业资本,其占比也在20%以上。这两部分资金的投资期限可能相对较长,即使持有份额迎来解禁,其卖出的幅度可能也相对有限。

投资者结构多元化

新经济e线注意到,首批公募REITs解禁后,市场机构投资者结构有望向多元化方向发展,配置型资金和交易型资金将保持相对均衡的状态。由于负债端久期、投资偏好不同,其中产业资本和保险等以长期投资为主,属于配置型机构;理财子、券商资管、基金专户等以法人产品为主,兑现收益动机较强,券商自营等也属于交易性机构。

首批公募REITs本次解禁规模测算

分项目来看,中金普洛斯、红土盐田、招商蛇口、富国水务、华安张江等配置型机构占比超50%;券商、基金、银行及理财子等机构占比超50%的REITs有平安广河、东吴苏州产业园、沪杭甬及中航首钢绿能等。

从解禁前后机构投资者结构的变化可以看出,解禁前首批9只REITs的流通份额中,机构投资者主要以机构自营,即券商自营为主。其中,券商自营占比达到了65%、保险资金占比14%,其他包括基金公司及其资产管理计划、私募基金、证券公司资产管理计划在内的机构投资者持有流通份额均在10%以下。

按投资者类型来看,首批公募REITs解禁的机构投资者中保险、产业资本占比较高,分别为31.28%及27.72%,此外券商自营、基金及子公司专户、券商资管也有较高比例,分别为13.36%、7.63%及6.58%,还有一些银行、信托、不良资产管理公司、基金专户、私募基金、银行理财子等多类型机构。

据中信证券(600030)测算,解禁后,保险和产业资本的流通份额持有占比预计将显着提高,而券商自营的占比将有所萎缩。届时,券商自营所持的流通份额占机构投资者总流通份额的比重将从解禁前的65%降至36%。同时,保险资金和企业型投资公司的占比将分别升至26%和13%。

此外,若按各REITs产品2021年年报披露的个人投资者占比情况进行计算,在首批限售份额解禁前,生态环保类的两单REITs的个人投资者流通份额占比较高,均在65%以上。而其余项目中,大部分项目的个人投资者流通份额占比处于20%-30%区间。

随着机构投资者持有的大量限售份额迎来解禁,流通份额的显着增加将对个人投资者的占比形成稀释,同时机构投资者持有的流通份额比例将大幅增加。假设个人投资者持有份额维持年报中披露的规模,首批限售份额解禁后,除生态环保类的两个项目外,预计其余项目的机构投资者份额占比将提升至80%及以上。

其中,在中金普洛斯REIT和东吴苏园产业REIT的流通份额中,预计个人投资者的份额占比将降至10%以下,机构投资者占比则升至90%以上。

整体来看,REITs价格走势更多由基本面经营、机构投资者风险偏好等决定。如部分前期过度炒作,价格大幅偏离估值的REITs可能价格回调压力加大,而部分价格明显低于估值的REITs、高分红配置价值将凸显或吸引更多增量资金。可以预见,随着解禁后机构投资者的流通份额占比显着提高,整体市场的溢价风险或有所降低。在REITs市场由机构投资者进一步主导的情况下,REITs的长期投资价值将更为凸显。

新经济e线为界面JMedia联盟成员,2019胡润百富优秀财经自媒体,旗下有蚂蚁财富个人专栏“新资本论”。新经济e线已入驻今日头条、雪球、一点资讯、新浪财经头条、搜狐号、大鱼号、百度百家、企鹅号、网易号、和讯名家、蚂蚁财富社区、同花顺(300033)同顺号、东方财富(300059)财富号等平台

本文首发于微信公众号:新经济e线。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

REITs,占比,REIT