ETF获纳入沪深港通 港交所研报揭示其意义与机会

摘要: 7月5日讯(编辑童古),ETF通在7月4日正式推出,这是内地和香港资本市场互联互通的一大里程碑。香港交易所官网刊登了由香港交易所首席中国经济学家办公室就此发布了相关研究报告。

7月5日讯(编辑 童古),ETF通在7月4日正式推出,这是内地和香港资本市场互联互通的一大里程碑。香港交易所官网刊登了由香港交易所首席中国经济学家办公室就此发布了相关研究报告。

香港交易所首席中国经济学家办公室表示,ETF获纳入沪深港通将长远为全球及内地投资者提供多元资产配置和投资的机会。这将有助全球投资者的内地及/或人民币资产配置,以及内地投资者的多元资产配置,再推动两地的ETF市场进一步发展。

受资产管理需求的增长推动,交易所买卖基金(Exchange Traded Fund,简称ETF)一直在全球市场(包括内地和香港)快速发展。香港市场作为投资枢纽的角色,提供中国和环球投资机会,来满足全球投资者对内地及/或人民币计价资产的需求,以及内地投资者对多元资产配置的需求。香港如何能通过ETF市场更好地扮演这个角色?

这篇研究报告探讨内地和香港市场的ETF生态圈,以及ETF获纳入沪深港通后如何扩阔跨境投资的选择,并支持两地ETF市场的进一步发展。

内地ETF市场蓬勃增长

位于内地的上海证券交易所(简称 “上交所”)与深圳证券交易所(简称 “深交所”)的ETF市场均发展迅速,不论是ETF数目和总资产管理规模都可见一斑。

内地ETF主要按其相关资产划分为五类:

1.追踪A股的股票ETF

2.追踪内地债券的债券etf

3.大宗商品ETF

4.货币市场ETF

5.追踪离岸股票的跨境ETF

注:ETF数目及资产管理规模的历年数据来自中国证券登记结算公司,2021年的数据与上交所及深交所官方统计数据略有出入。

资料来源:Wind

香港ETF市场 — 一站式投资平台

香港ETF市场作为一站式投资平台,提供多种货币及资产类别的投资选择,方便全球投资者作多元资产配置。

香港上市ETF的种类包括:

1.中国内地A股ETF

2.港股ETF

3.亚太地区股票ETF

4.其他海外股票ETF

5.定息及货币产品ETF

6.大宗商品ETF

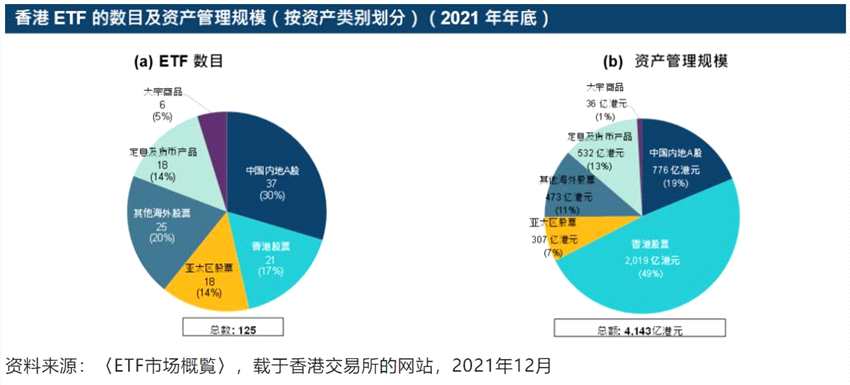

香港ETF市场近年蓬勃增长。截至2021年年底,香港上市ETF的资产管理规模增至4,143亿港元的六年高位,而ETF的数目也创下五年新高,达125只。近年,整个香港上市ETF市场的规模和成交金额均有所增长,部分归因于香港ETF相对较低的投资成本,如享有印花税豁免等,尤其是当其ETF相关资产为香港、内地及亚太地区股票时,所收的股息也享有具竞争力的税务优惠。

资料来源:〈ETF市场概覧〉,载于香港交易所的网站,2021年12月

与全球ETF市场一样,香港ETF的投资策略已由宽基、行业及智慧型投资策略演变至涉及更多主题式投资,包括追踪涉及 “环境、社会及管治” (Environment, Social, Governance,简称ESG)等资产。

ETF纳入沪深港通

ETF可为全球和内地投资者的跨境投资提供不同种类的选择。除了2020年推出的香港与内地交易所ETF互挂计划之外,合资格ETF自2022年7月4日起已获纳入沪深港通。这是内地与香港股票市场互联互通的另一大里程碑。ETF获纳入沪深港通,将会让全球及内地投资者有机会涉足内地及香港市场上更多不同类型的ETF,两地市场的投资者基础亦将因而扩大,继而促进各自市场的流动性供应和价格发现。

在初步阶段,获纳入沪深港通的合资格ETF将仅限于股票ETF。这些ETF须主要投资于相关市场上合资格获纳入沪深港通的股本证券。然而,合资格ETF的纳入要求有机会随时间而进一步拓宽,促进内地和香港ETF市场的进一步发展。

展望未来,ETF获纳入沪深港通将长远为全球及内地投资者提供多元资产配置和投资的机会。这将有助全球投资者的内地及/或人民币资产配置,以及内地投资者的多元资产配置,再推动两地的ETF市场进一步发展。

深港