公募股票仓位大升3.6%!顺带新建仓一揽子次新股(附名单)

摘要: 红周刊本刊编辑部|侯纯公募基金二季报数据显示,相较一季度,公募基金的仓位出现明显提升,账面亏损大幅收窄。据统计,有数据可查的173家公募基金,管理的涉股票的基金产品数量在二季度末总计为6434只,

红周刊 本刊编辑部 | 侯纯

公募基金二季报数据显示,相较一季度,公募基金的仓位出现明显提升,账面亏损大幅收窄。据统计,有数据可查的173家公募基金,管理的涉股票的基金产品数量在二季度末总计为6434只,相比一季度末增加了344只。

公募股票仓位净增3.6%

浮亏规模环比大幅降低

这6434只基金的净资产合计9.35万亿,比一季度末增加了4762亿元,持股的沪深两市上市公司数量为2024只。由于基金季报只披前十大持仓股,所以总的持股数量与披露数量有很大出入。

相比持股公司数量,用市值做的统计相对准确一些。据统计,这6434只基金的持股市值6.58万亿(包括qdii基金持有的美股与港股),比一季度末增加6552亿元,增长率为11.06%。股票仓位占比也由一季末的66.77%加仓至70.38%,增加了3.6个百分点。

据统计,公募在二季度新发产品428只,持股市值为1276亿元,而且建仓的仓位约为50.86%,建仓速度相当快。

单就6006只老基金统计,期末持股市值6.45万亿元,较一季末增加5572亿,整体仓位为70.92%。同时,老基金们所持有的现金与债券合计只有25528亿,环比减少2770亿元。一增一减,可以看出,虽然距离去年末的6.98万亿元的股票持仓仍有不小的差距,但公募基金在二季度通过积极增仓以及股价的大幅回升,使得一季度多达万亿的的折损已经弥补过半。

增仓白酒与新能源

减仓银行半导体

二季度,公募们增仓的主攻行业方向只有两个:一是饮料制造,以白酒公司为主;二是电源设备,以涉新能源的公司为主。在行业配置方面,虽然基金报告只披露前十大重仓股的持仓,不过依然能够以管窥豹。

表1 基金增仓行业前十名

白酒和新能源这两个行业也是二季度领涨市场的主要行业。其中,在排名居首的饮料制造行业,公募基金主要持仓分布在以茅、五、泸、汾、洋五大白酒公司为首的30只个股上,持股市值由一季末的3766亿元升至5069亿元,增加1303亿元,占公募持股总市值的比例由6.36%提升至7.71%,增幅达34.6%。

在电源设备行业,公募基金主要持仓分布在以宁德时代(300750)、隆基绿能、亿纬锂能(300014)、【晶澳科技(002459)、股吧】、通威股份(600438)等公司为首的65只个股上,持股市值由一季末的3745亿元升至4640亿元,增加895亿元,增幅23.9%,占公募持股总市值的比例由6.32%提升至7.05%。如果公募在电源设备方面的持仓加上同属于新能源领域的稀有金属(以生产锂、钴等电池材料的公司)与汽车整车(电动汽车)的持仓,那么无论增仓额还是持仓额,新能源概念要超出饮料制造一些。

基金集体看好上述两个行业的主要原因是,其从4-5月份的疫情之后能够快速复苏,中期业绩增长有保证。

二季度公募减仓的行业主要有银行、半导体、电子制造与化学制药等四个。其中,公募对银行业的持仓由一季度末的1635亿元减至1343亿元,净减少292亿元,降幅17.86%。

表2 基金减仓行业前十名

公募对半导体行业的持仓由一季度末的1798亿元减至1547亿元,净减少251亿元,降幅13.96%。在电子制造行业,公募持仓由一季度末的980亿元减至762亿元,净减少218亿元,降幅22.24%。在化学制药行业,公募持仓由一季度末的785亿元减至588亿元,净减少197亿元,降幅25.1%。

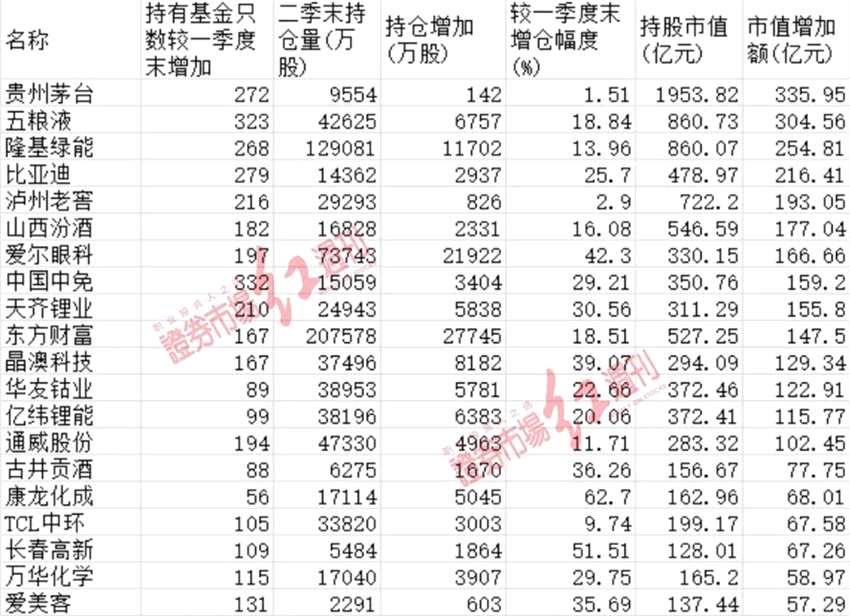

公募增仓前20股

包括5只白酒股和8只新能源股

公募在二季度增仓的前五名个股分别为贵州茅台(600519)、五粮液(000858)、隆基绿能、比亚迪(002594)、泸州老窖(000568),行业分布情况是:三家白酒公司,一家光伏公司,一家新能源汽车公司,行业集中度非常高。

比如贵州茅台(600519),是2019只公募基金前十重仓股标的,重仓茅台的基金数量较一季度末增加272只,共持有9554万股,占流通股本的7.58%;环比增加142万股,增仓幅度1.51%,市值增加了336亿元。

另外,在公募前二十名增仓股中,有5家白酒公司,有8家新能源公司,剩下7个席位分属于医疗服务、旅游、证券、生物制品等。

表3 基金增仓股前二十名

二季度基金减仓个股前五名是海康威视(002415)、药明康德(603259)、招商银行(600036)、智飞生物(300122)、紫金矿业(601899),分属5个不同的行业。比如海康威视,公司主营视频安防设备,由于其一季度已经出现业绩增速放缓迹象,公募在一季度减仓近1亿股之后,二季度再次减仓3.62亿股,减仓幅度高达41.91%,几乎减掉一半持仓,持有基金只数也由一季度的461只减少到380只。

表4 基金减仓前二十名

新建仓股次新股居多

牛股就在其中?

值得一提的是,公募基金新建仓标的出现许多次新股,而且这些次新股下半年值得关注。一般公募的持仓周期均在2-3个季度以上,次新股能在上市之初即被基金看好的并不多,而且A股有喜欢炒新的传统,仓位之中未来可能会出现几只牛股。

表5 基金新建仓个股前二十名

(文中数据来源Wind,统计截止至6月30日。提及个股仅为举例分析,不做买卖推荐。)

公募基金,二季度,增仓