中国ESG基金经理的困惑:坚持ESG标准 还是寻求超额收益?

摘要: 红周刊研究中心|何俊妮在全球“碳中和”的大背景下,ESG投资基金成为新的投资热土。国内公募基金也加速布局ESG投资,推进ESG在国内的投资实践。联合国责任投资原则(UNPRI)是责任投资领域一个重要的

红周刊 研究中心 | 何俊妮

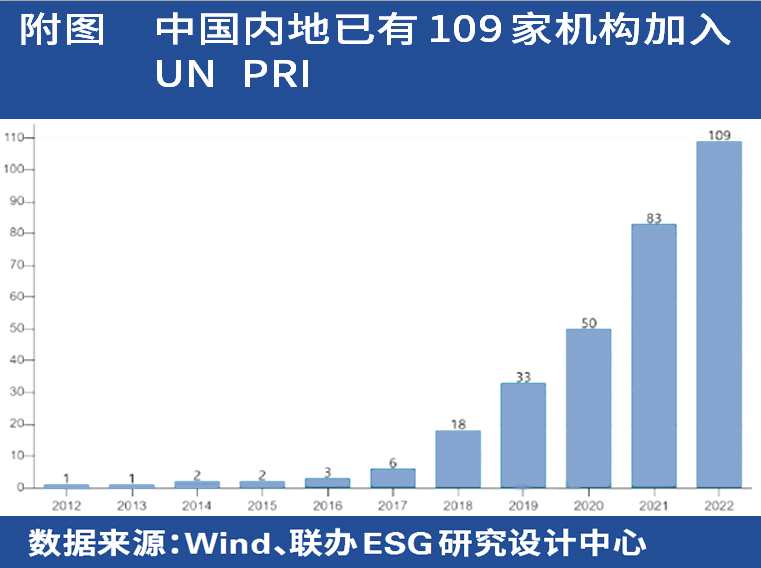

在全球“碳中和”的大背景下,ESG投资基金成为新的投资热土。国内公募基金也加速布局ESG投资,推进ESG在国内的投资实践。联合国责任投资原则(UN PRI)是责任投资领域一个重要的国际组织,旨在帮助投资者理解ESG议题对投资价值的影响,并支持各签约机构将ESG融入投资战略、决策和积极所有权决策过程中,让投资活动更符合社会的广泛利益。Wind数据显示,截至2022年8月24日,中国内地已有109家机构签署PRI。其中74家为投资管理机构,包括20家公募基金管理人。

30只纯ESG基金

上半年整体收益偏离度并不大

近两年,市场上的ESG投资产品越来越多,ESG基金进入快速发展阶段。具体分类上,ESG基金分为两种,第一类是“纯ESG基金”,也被称为“ESG投资主题基金”,这类基金是以ESG为主要投资策略的产品,其投资策略中完整包含环境、社会、公司治理三个投资理念。第二类是“泛ESG基金”或“广义ESG基金”,也称“ESG概念主题基金”。这类基金没有采用完整的ESG投资理念,而是将ESG作为投资策略补充。在其投资策略中考量了环境、社会和公司治理其中某一个因素,包括低碳及绿色发展概念产品、社会责任产品。

据Wind统计,截至8月30日,ESG投资基金有276只,总规模达2567.34亿元。其中纯ESG基金共有30只,总规模为147.35亿元;纯ESG主题基金规模占比约7%.其中,有17只主动型基金,12只指数和指数增强型基金以及1只纯债型基金。

本文主要以纯ESG基金为研究对象。30只纯ESG基金中,除了财通基金的2只纯ESG基金成立于2013年、2017年,其他28只基金均为2019年之后成立。受上半年A股大幅波动影响,仅有1只纯ESG投资(创金合信ESG责任投资)基金净值正增长。不过,这28只纯ESG基金上半年平均收益率为-9.85%,与上半年全市场(截至6月29日)股票型基金的平均收益率-10.87%、混合型基金的平均收益率-8.21%相比,偏离度并不大。整体来看,这28只基金自2019年成立以来,有约三成(9只)基金回报率为正,业绩表现不错。其中易方达ESG责任投资(54.39%)位列第一,其后是南方ESG主题A(40.04%),华宝MSCI中国A股国际通ESGA(31.74%)、博时可持续发展100ETF(17.72%),创金合信ESG责任投资A(7.57%)。

联办ESG研究设计中心副主任林中表示,今年影响市场的国内外因素很复杂,上半年A股出现大幅回调,市场风险偏好在4月底后又产生明显变化,所以,包括ESG基金在内的整体基金净值都受到了影响。另外,ESG投资更注重公司长期可持续发展带来的回报,并不适于用短期绩效来考量。同时,ESG基金不同的策略定位也会导致收益率曲线的差别。

主动型ESG产品的三种主要策略

国内纯ESG主动型基金多成立于2019年之后,基金策略主要有三种方式:

1.ESG筛选策略,即回避ESG表现较差的标的或优先考虑ESG表现较好的标的,包括负面筛选、正面筛选、双向行业筛选、黑白名单、ESG 优选等多种形式。

2.ESG整合策略,即结合ESG理念与基本面、估值、财务等传统分析思路,选择投资标的,例如建信社会责任的社会责任和基本面双因素选股、汇添富ESG可持续成长的ESG整合策略等。

3.参与公司治理策略,即利用股东身份推动公司进行ESG实践,例如南方ESG主题的股东积极主义策略提出“要积极干预、参与公司包括ESG决议在内的重大经营决策”,华夏ESG可持续投资一年持有的ESG趋势策略提出“要推动公司的可持续发展意识和ESG信息披露”。

以“易方达ESG责任投资”为例,该基金充分考虑企业所创造的社会价值,通过负面筛选和ESG评价体系两种方法构建ESG股票备选库(见表2)。

主动型纯ESG基金都买了哪些股票?

联办ESG研究设计中心对国内2019年以来成立的16只主动型纯ESG基金的二季度末重仓情况进行了汇总,其中有3只是今年第二季度成立的,尚无二季度持仓信息。为突出各重仓股的受欢迎程度,我们做了一些简单处理:给各ESG基金的十大重仓股,按照持仓比例由高到低的顺序,依次赋予10分、9分……2分、1分,然后进行加总统计。

最终的分析结果是:剩余13只基金重仓97只股票,其中有18只股票的重仓频率超过了两次(包括两次)。其中,像贵州茅台(600519)、隆基绿能、宁德时代(300750)、招商银行(600036)、海康威视(002415)、东方财富(300059)等公司也都是投资者耳熟能详的公募基金抱团股(见表3)。

对此,联办ESG研究设计中心副主任林中认为,目前A股市场上的纯ESG主动型基金,多应用ESG整合和剔除策略。尽管ESG侧重考核企业的非财务要素,但在目前国内ESG基金发展的初期,企业财务数据仍是不少机构主要考量的指标之一,ESG更多只是作为辅助参考条件。所以,很多情况下,ESG基金选择标的与很多其他普通策略基金的重合度会较高,特点与个性化暂时还不够明显。

我们从公开渠道收集了这18家公司的ESG评级。

目前国内公募纯ESG主动基金的重仓股票的ESG评级参差不齐。不过,综合看来,大部分重仓股票的ESG评级处在中等偏上。其中,16家公司在MSCI评级都属于B-BBB级,只有招商银行一家为A级,MSCI评级最低的公司是紫金矿业(601899),评级为CCC。上述18家公司在国内的Wind ESG评级和嘉实ESG评级中表现更好一些,一半以上的公司进入Wind评级的A档,七成公司的嘉实评级分数超过60分。这18家公司中Wind ESG评级最高的是中国移动,评级分数为9.02(AAA),最低的是东方财富,评级分数为5.25(BB)。嘉实ESG评级最高的是宁德时代(97.21),最低的是中天科技(600522)(44.8)(见表3)。

坚持ESG标准,还是追求超额收益,一直是ESG基金经理们的难题。像今年上半年惟一净值正增长的创金合信ESG责任投资基金,尽管业绩亮眼,但其二季度十大重仓股中有3只个股的ESG评级,无论是嘉实还是Wind的分数都较低(见表4)。

联办ESG研究设计中心副主任林中分析,目前ESG评价体系尚未有统一的标准,国内外不同评级机构底层框架、指标权重及侧重点不同。所以,同一家企业在不同ESG评级下的结果可能大相径庭。同时,不同国家与地区经济的不同发展阶段,对如传统能源等行业的认知也会有较大差别,这对于ESG基金选择构成了疑惑和分歧。但从长期角度来看,统计数据显示,ESG对公司绩效和投资成效正面影响显着,但短期ESG评分与资产收益可能并不存在较强的线性关系。

ESG投资“漂绿”现象值得警惕

在国内,ESG基金重仓白酒股也一直被市场诟病。像成立以来回报率第一的易方达ESG责任投资,其二季度前十大重仓股里有5只白酒。虽然这些白酒企业的ESG评级得分并不太差,但是如此重仓白酒这一行业,似乎与纯ESG主题基金的初衷相去甚远。

其实,一些ESG基金集中持有ESG争议性领域中的行为,与国内特殊的投资环境与文化有关。联办ESG研究设计中心副主任林中分析,由于目前我国对于如何界定ESG投资还没有一致性标准,例如白酒等在国内是否符合ESG标准还有很大分歧。但借助ESG概念扩大筛选范围,并可能涉及“漂绿”现象,与ESG投资理念的初衷偏离,值得业内警惕。同时也显示出ESG基金在产品界定、投资标准和信息披露上等方面,有出台相关监管规定的需求。

国内ESG指数和产品在2020年后迎来了发展的提速,然而市场还处在起步阶段,泛主题类产品占比较大、全主题类业绩优势不够明显,指数的产品跟踪规模小、风险回报特征不稳定,纯正的ESG投资尚未形成气候。但从长期视角看,尽管目前ESG体系在中国的本土化发展尚有很多问题需要完善,但基于中国庞大的经济体量及金融市场规模,ESG投资未来在中国必然具有更广阔的发展空间。

(本文提及个股仅做分析,不做投资建议。)