长城基金廖瀚博:从黑马挖掘者到有远见的成长派

摘要: 作者:尹柏出品:全球财说若说顺境中会有很多人扶摇直上,那逆境就是检验弱者与强者的试金石。对于基金管理者而言,2022年市场的整体震荡走势便是一次检验。正如美国橡树资本管理有限公司创始人霍华德·马克斯所

作者:尹柏

出品:全球财说

若说顺境中会有很多人扶摇直上,那逆境就是检验弱者与强者的试金石。对于基金管理者而言,2022年市场的整体震荡走势便是一次检验。

正如美国橡树资本管理有限公司创始人霍华德·马克斯所言,周期循环一再发生,永远不会停止,周期的极端性则来自于人类的情绪与弱点、主观与矛盾。

“未来不能预测,但你可以准备”,在每一次难得的历练中,优秀的基金经理会在反思中进步,对投资框架进行迭代和完善,在灵活应对市场波动的同时,也敢于坚守经过无数推演和调研所选择的个股。

今天要介绍的,就是长城基金的优秀基金经理廖瀚博。

01

投资框架进化论

廖瀚博的3.0时代

资料显示,在担纲基金经理前,廖瀚博有着丰富研究经验。早期曾在卖方从事汽车行业分析师,之后研究方向涉及电力设备、新能源、交运等。自2017年7月加入长城基金,任汽车和电力设备新能源行业研究员,后于2018年3月正式开始担任基金经理。

廖瀚博曾表示,走上投资岗位的初期阶段是以“犯错误和交学费”为主,2018年末,投资框架初具雏形,通过自下而上“翻石头”的方式,找到诸多成长牛股,并在2019年末至2020年进入业绩腾飞阶段。

但至2020年末,廖瀚博发现,选股时对于个股不足的一面分析不够充分,容易忽视风险,这是投资框架存在的重大问题,这也导致了2020年末至2021年的几个季度业绩表现相对平庸。

于是,廖瀚博在此前“成长空间、竞争优势、业绩兑现”的选股三要素基础上,增加了“商业模式、发展战略和公司管理层”三大维度。

廖瀚博表示,带有一定周期性的行业龙头公司,可以很好满足“成长空间、竞争优势、业绩兑现”这三个要素。但问题在于,行业若发生变化或进入周期下行阶段,这些行业龙头公司因商业模式的局限性,不一定能够回避风险。

此时廖瀚博的投资框架,已经进入2.0时代,可以妥善平衡定量与定性、短期与长期的问题。

2022年对于廖瀚博而言,又是一个关键的时间节点。宏观环境多变、市场持续震荡,也让廖瀚博再度审视自身的投资框架。

之前,廖瀚博是一位自下而上的选股型基金经理,善于挖掘黑马,也成为廖瀚博的一个标签。但在经历了2022年诸多宏观事件的冲击后,廖瀚博意识到宏观因素对投资的巨大影响,于是将投资框架演变至自上而下和自下而上相结合的体系。

这是投资框架的又一次升级,自上而下选行业、自下而上选公司,先划定一片区域再逐一“翻石头”精细研究,使选股效率、风险回避能力都有了较大提升。

这便是廖瀚博投资框架的3.0时代。廖瀚博也由新生代基金经理成长为成熟的中生代,从追逐成长股收益,到力争平衡风险。

02

有远见的成长派

长期业绩分外优秀

“君子务知大者远者,小人务知小者近者”,不拘泥于眼前,以长远策之,让廖瀚博所管理产品的业绩颇为优秀。

自2018年起的4年时间中,每一年廖瀚博都会新增管理一只产品,目前管理着4只产品并有1只产品正在发行中。

以廖瀚博的代表作长城环保为例,从定期报告看,其近年来始终维持高仓位运作,高盈利、高成长的风格较为突出,行业配置也以廖瀚博核心能力圈为主,中游制造板块配置比例较高,辅以消费、科技等行业。

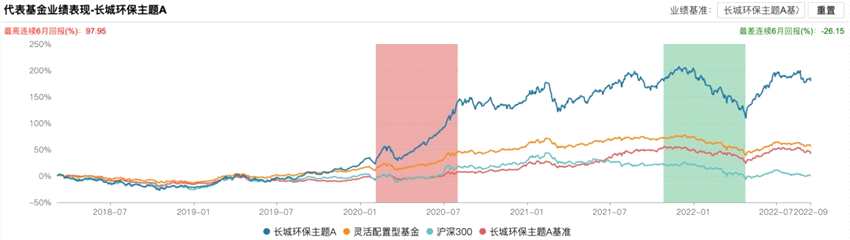

从历史业绩看,截至2022年9月14日,廖瀚博自2018年3月8日起的任职回报为186.18%,大幅跑赢沪深300指数,年化收益率达26.15%;近三年收益率为171.17%,远高于同类基金平均水平,位列前2%。

值得注意的是,廖瀚博管理至今,长城环保主题在每个自然年度均跑赢沪深300及同类平均,在2021年沪深300指数震荡下行的情况下,净值仍不断创出新高。

最出色的一点在于,廖瀚博盛势不骄傲、低迷不“躺平”,并不断对自身投资框架进行完善。不论是2019年成长牛市、2020年结构牛市、2021年震荡市,在不同的市场环境中,依旧维持亮眼表现。

以表现最优的2020年为例,长城环保主题录得106.12%的年度收益,远超沪深300的27.21%、中证500的20.87%以及中证800的25.79%,且年度业绩排名位列前2%。

虽然2022年初基金净值随市场波动出现较大幅度回撤,但自5月份以来已展现出向上弹性。

数据来源:Wind,截至2022.9.15

过往业绩不代表未来表现,基金有风险,投资需谨慎

再以2019年7月开始管理的长城久鼎为例,截至2022年9月14日,在3年多的管理时间中,廖瀚博录得163.07%的任职回报,年化回报高达36.04%。近三年收益达154.07%,位列同类排名前3%。

除长城环保主题、长城久鼎外,廖瀚博于2020年、2021年开始管理的长城成长先锋、长城竞争优势六个月持有也均在自然年度斩获正收益及超额收益。

作为有远见的成长派,廖瀚博锚定行业、精选个股,基于长期主义的视角,从边际的角度出发观察景气度变化,优先考虑商业模式和成长性,坚信成长创造价值、增量创造价值,赚取公司成长过程中业绩增长驱动的投资回报,分享公司成长的果实。

也正是出于如此投资理念,让廖瀚博有底气冷静面对波动,避免随波逐流,并使自身认知领先于市场、领先于其他人。

03

贯彻逆向投资理念

力争分享企业成长果实

廖瀚博经常说,“不要让眼光拘泥于短期的涨跌,只有Think Long,才能Think Big”。

那么作为有远见的成长派,廖瀚博又是如何看待后市发展?

纵观廖瀚博所管理的基金产品,他目前已经形成“泛制造+核心消费+核心科技”的能力圈,主要看好制造业中新能源汽车、光伏、军工等赛道的投资机会,同时在经济复苏主线下,关注白酒、建材等前期表现相对不佳的行业。

二季度披露的廖瀚博前十大重仓股中,既包括了核心龙头上市公司贵州茅台(600519)、宁德时代(300750)、隆基绿能等,也有相对小众的【奕瑞科技(688301)、股吧】、浙江自然、新雷能(300593)等。从十大重仓股便可以看出,廖瀚博积极挖掘中小成长股,并相对谨慎配置核心资产股,呈现出超配高成长的特征。

同时,虽然产品股票仓位保持高仓位运作,但行业相对分散,持股集中度适中,前十大重仓股占股票投资市值的比重基本在40%-60%的区间。

以长城环保主题为例,2022年二季度前十大重仓股中有9只季度表现优于行业平均水平。

数据来源:基金定期报告,Wind;截至2022.6.30

过往业绩不代表未来表现,基金有风险,投资需谨慎

在2022年二季报中,廖瀚博表示,预计市场整体延续震荡走势,投资机会以结构性形式呈现。目前A股市场各个板块定价相对合理,以储能为代表的高景气度成长赛道估值偏高,以白酒为代表的消费赛道估值处于合理水平区间,未来应当重点关注各个板块景气度的边际变化,中报和三季报将是非常重要的观察窗口。

对于今年市场关注较大的“新半军”领域,廖瀚博也有其见解。“新能源有些领域是预期比较充分,有些领域是担忧供给过剩,所以短期或将有所调整。中长期来看,这些领域都是需求向好的长期成长方向。”

此外,他表示,军工概念现在预期不算特别高,未来应该还有一轮估值切换的行情,部分企业的业绩表现不错甚至超预期,但股价并没有充分反映;半导体行业处于偏左侧阶段,后续待周期见底回升,还有较大的空间。

作为基本“不炒主题、不追热点、不赌赛道”的“三不”基金经理,廖瀚博表示更愿意赚自己能够理解、能够把握的收益,坚持深入了解产业、公司,只有足够深入才能把握住增长趋势和节奏,才有机会把握估值提升的机会。

做耐得住寂寞的、有远见的、坚定的成长派,这样的廖瀚博,你会Pick吗?

(基金有风险,投资需谨慎)

本文首发于微信公众号:全球财说。文章内容属作者个人观点。

廖瀚博,成长