有基民称“只要一放开,不管亏多少我立刻赎回” ,持有期基金为何让基民难安心?

摘要: 在年内A股调整背景下,多数基金产品净值出现回撤。伴随着不少基民赎回,产品份额缩水的现象并不鲜见。相较而言,部分尚未到期的持有期产品却因有着明确条款规定而无法赎回。

在年内A股调整背景下,多数基金产品净值出现回撤。伴随着不少基民赎回,产品份额缩水的现象并不鲜见。相较而言,部分尚未到期的持有期产品却因有着明确条款规定而无法赎回。那么,持有相关产品是否又能“安心”呢?

观察来看,虽然多数持有其产品在成立后均能为投资者带来一定会报,但也有一些持有期产品在成立不久后净值便出现大幅下跌,持有期将至,却仍然亏损,这也让不少持有这类产品的基民痛下决心,要在持有到期后立刻赎回。

“基金赚钱,基民不赚钱”的问题由来已久,基民“拿不住”“追涨杀跌”显然是其中一个重要原因。为了解决这一问题,近两年来持有期产品的比例逐渐上升。但显然,这一问题并未被有效解决。

有业内人士表示,选择合适的基金产品、并较长时期持有,是基民获得基金真实投资收益的有效方式。基民的快进快出则是“基金赚钱、基金投资者不赚钱”的原因之一。但基民实际的“买基”体验如何,同样也应受到关注。毕竟,对于普通投资者,投资基金并非为了追求极致的高收益并承担高风险,其终极需求更应该是:收益尚可、体验突出、风格稳定。

持有期产品中竟多数赚钱

Wind数据显示,截至11月4日,目前市场中权益类持有期产品共计294只,占比约为6.59%。其中成立以来正回报的产品为201只,占比约68.37%。

整体来看,在这294只权益类持有期产品中,从成立以来的回报上看,截至11月4日,成立于2019年12月24日的国泰研究精选两年以98.16%的收益高居榜首,成立以来回报超过40%的还有:成立于2019年12月18日的华泰柏瑞景气回报一年、成立于2020年3月16日的东方红启东三年持有、成立于2019年6月11日的中欧匠心两年、成立于2019年12月24日的富国阿尔法两年和成立于2020年5月29日的万家价值优势驱动一年持有。

不过,在这些产品中,同样也有93只产品自成立以来回报为负,其中,成立于2021年1月8日前海开源优质企业6个月持有A就亏了45.45%。净值回撤超过30%的,除前海开源A/C外还有5只,分别为:成立于2020年12月2日的汇添富高质量成长精选2年持有、成立于2020年5月22日的兴全沪港深两年持有、成立于2021年1月13日的工银瑞信圆丰三年持有以及成立于2020年12月16日的景顺长城核心中景一年持有。

其中,汇添富高质量成长精选2年持有是亏损较多的产品,自成立以来跌幅就有44.01%,年内该产品回撤就达到了32.14%。这意味着即将成立满两年的该基金单位净值已跌破0.6元。从持股来看,该基金持有多只白酒、医药领域的消费类白马股,近一年多以来表现持续不佳。

由于产品持有期内表现不佳,近期在各类基金投资社交平台上不少基民表示,“要一放开,我立刻赎回,不管亏多少。” 而基民若在开放期赎回产品,则浮亏将变为实亏。

图片来源:天天基金网

事实上,部分持有期产品带给基民的体验不好已成定局。不难推测,首个开放持有期将有不少投资者选择“止损”赎回。例如,成立于2021年1月14的博时汇兴回报一年持有,在其首个开放日的2022年1月14日其单位净值为0.9008,也就是说在持有期内该基金回撤了近10%。而伴随而来的就是规模的大幅缩水,在该基金开放期后的首份季报显示,当季该基金就遭到12.70亿份的赎回,同期申购却仅有0.24亿份。

图片来源:天天基金网

尽管用一年、两年的时间衡量一只基金的优劣确实不够客观,但如果一只产品设置了持有期限,相信绝大多数投资者还是希望能够在持有期内获得正回报的。

产品持有体验仍有待改善

在业内人士看来,基金公司设置持有期产品的目的是为了提升投资者体验。对于此类有持有时间要求的产品,产品期间净值增长率等于客户的收益率。不过,持有期到期,并不意味着投资的结束,而是一个观察的节点,投资者需要综合考量市场走势、基金产品变化、自身资产配置情况等因素,决定是否继续持有。

“但是近两年市场波动较大,过短持有期给客户带来的持有体验不佳的问题逐渐暴露。设置较短持有期的近一年内成立的权益基金在最短持有期到期后,可能要面临净值为负的情况。即使区间收益率为正,期间最大回撤也很考验投资者。”上述业内人士表示。

此外,不少业绩优秀的持有期产品,在“开闸”后也被大幅赎回,基民“见好就收”,甚至出现了“基金越赚钱,基民越赎回”的怪象。

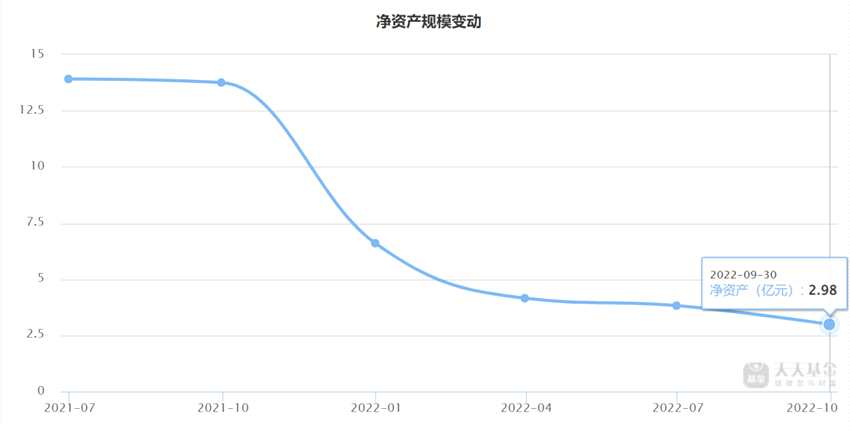

例如,成立于2019年12月24日的国泰研究精选两年,虽然,截至11月4日,自成立以来,累计收益达98.16%。但在其持有期届满的去年四季度到期赎回超过五成,此后该产品规模也是持续下滑,截至今年三季度,其产品规模仅剩其成立时的不足三成。

图片来源:天天基金网

事实上,由于A股市场波动较大,影响因素较多,对于基金经理而言,择时确实并不简单,不仅需要成熟的投资体系,还需要强大的心态,大部分经理择时贡献的也都是负收益,因此基金经理大多数选择高仓位运作。

而在选股上,A股的结构化行情决定了很难有行业一直具有“赚钱效应”,因此在选股上,很容易出现某个阶段基金经理扎堆某一行业、持股集中度高的现象。这也就造成了在部分热门赛道调整背景下,相关产品净值出现大幅回撤,进而导致相关产品在回报率出现分化。

诚然,选择合适的基金产品、并较长时期持有是基金投资者获得基金真实投资收益的有效方式,基金投资者的快进快出是导致“基金盈利、基金投资者不盈利”的“罪魁祸首”之一。但基民实际的“买基”体验如何,同样也应受到关注。毕竟,对于普通投资者,投资基金并非为了追求极致的高收益并承担高风险,其终极需求更应该是:收益尚可、体验突出、风格稳定。

持有期,持有,赎回