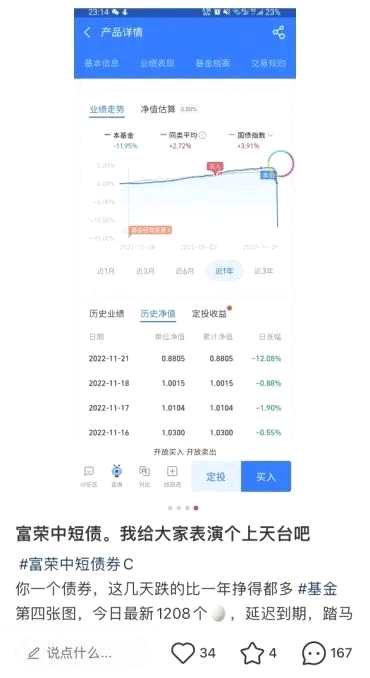

震惊金融圈!这只网红债基一天大跌12%,基民懵了:几天跌的比一年挣的还多

摘要: 债市的调整也许进入尾声,但是11月21日,富荣基金旗下的富荣中短债净值竟然跌超12%,被不少专业人士感叹“活久见”。就在不久之前,富荣基金刚刚发布了一则赎回款项安排的通知,

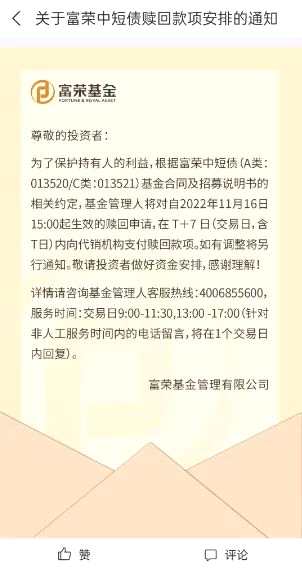

债市的调整也许进入尾声,但是11月21日,富荣基金旗下的富荣中短债净值竟然跌超12%,被不少专业人士感叹“活久见”。就在不久之前,富荣基金刚刚发布了一则赎回款项安排的通知,将这只基金支付赎回款项延长到T+7个交易日内(含T日),这在行业内也是罕见的,侧面也体现了其面临的压力。

对于富荣中短债净值大跌的原因,富荣基金此前在第三方平台发布的净值说明中明确否认了“踩雷”。但从该基金的资产支持证券投资(ABS)情况来看,其排名靠前的ABS中就有在11月21日出现暴跌的情况,因此也有业内人士分析踩雷或是该基金净值大跌的原因。还有专业人士对每经记者指出,应该是遇到了流动性问题,“在遭遇巨额赎回后,急需变现持仓,在债市调整的背景下,卖在最低点了”。

对此,有知情人士告诉每经记者,该基金“没有踩雷”。

目前,富荣中短债基不仅在一夜之间跌去了此前的所有收益,并且目前成立以来的回报已经是达到了近-12%。这只基金到底发生了什么?投资者应该何去何从?

一天内净值大跌12%,

到底发生了什么?

11月21日,富荣基金旗下的富荣中短债净值大跌12.08%,引发市场和投资者广泛关注。

成立于2021年12月的富荣中短债是一只混合债券型一级基金,截至三季度末A份额规模7.03亿元、C份额规模42.49亿元。从今年中报的数据来看,C份额的个人持有比例为86.51%、机构持有比例13.49%,A份额的个人持有比例也有76.16%,是一只典型的以个人投资者为主的基金。

而在第三方平台上,富荣中短债是一只“网红债基”,在多个社交平台上都有着比较高的关注度。也正因如此,此轮大跌引起了这些个人投资者的高度关注与讨论。有基民吐槽“你一个债券,几天跌的比一年挣得还多。”

事实上,富荣中短债的净值大跌不是没有端倪。近日债市调整,债券类基金净值受到影响的情况不在少数,多家基金公司旗下的债基也先后发布了大额赎回、提高份额净值精度的公告。

11月17日,富荣中短债C的净值下跌了1.90%、A份额下跌1.89%,就曾经引发过一波讨论。对此,11月18日富荣基金在第三方平台连发了《富荣中短债净值说明》和《致富荣中短债养基人的一封信》,指出受到债券市场近期较大调整叠加引发债券型产品被大规模赎回等因素的综合影响,富荣中短债在面临短期内快速赎回的情况下,为了保证每一位客户的利益,需要不断地卖出资产,同时明确表示这些资产并未出现违约问题(也就是平常说的“踩雷”)。

为此,富荣基金还调整了富荣中短债赎回款项的支付时间,从常规时间延长到了T+7个交易日内(含T日)。有业内人士向每经记者表示,这种安排在行业内并不多见。

但就在这次下跌几天之后,富荣中短债又出现了超过12%的大跌,可以说是一次“创造历史”的下跌了。不仅在一天之内跌去了基金此前的全部收益,并且成立以来的亏损已经达到了11.95%。

根据富荣中短债的三季报,该基金持有的排名靠前的ABS中,“大融城2A”在近期也出现了罕见大跌。

公开资料显示,大融城2A的全称为“光证资管-光控安石商业地产第2期观音桥大融城资产支持专项计划”,发行起始日为2019年9月4日、发行规模15亿元。发起机构/原始权益人为珠海安石宜奈投资中心(有限合伙),计划管理人为上海光大证券(601788)资管。11月21日,该ABS大跌49.24%、面值已跌至50元。

有公募资深人士对每经记者指出,由于该ABS占基金资产净值的比例仅为1.08%,如果基金遭遇巨额赎回、该ABS持仓占比出现了被动抬高,也有可能出现暴雷的情况。

对此,有知情人士告诉每经记者“该基金没有踩雷”。值得注意的是,富荣旗下另一只纯债基金富兴纯债也重仓持有大融城2A,占基金资产净值的比例为1.07%。截至三季度末,富荣富兴纯债基金和富荣中短债A都分别持有大融城2A达50万张、持仓总市值也分别达到5367.65万元。11月21日,富荣富兴纯债基金的净值下跌了1.94%。

华林证券资管部董事总经理贾志也对每经记者表示,富荣中短债应该是遇到了流动性问题,“在遭遇巨额赎回后,急需变现持仓,在债市调整的背景下,卖在最低点了”。

“这种情况很有可能是遇到了大额赎回,同时又没有提高净值计算的精度,所以出现了比较大的净值波动。不提高计算精度的话,净值就有可能往上、也有可能往下,这次就往下波动了。”上述公募资深人士表示。

债券基金大幅回撤

目前还持有的基民怎么办?

近期债市调整,债券基金的整体表现也受到很大影响。

Wind数据显示,截至11月21日,全市场有业绩的2324只中长期纯债基金中,11月以来收益为负的基金占比为87.87%;短期纯债基金和一级债基的这一占比数字更为惊人,分别达到92.6%和92.74%。也就是说,11月以来九成的纯债基金和一级债基收益为负,普遍程度令人咋舌。

根据中信证券(600030)明明债券研究团队的数据,中长期纯债基金和短债基金年初至11月16日加权平均年化收益率分别为2.48%和2.37%,而年初至11月10日分别为3.27%和2.83%,短短数个工作日分别下降了79bps和45bps。而两者11月10日至11月16日加权平均年化收益率分别为-28.52%和-17.02%,下跌幅度较大。而债基持续表现不佳可能引发银行持续赎回,继而又加大了债市回调程度。

事实上,近日因发生大额赎回而提高基金份额净值精度的基金不在少数,11月以来已有超过10只基金相继发布类似公告,其中以债券型基金为主。

而对于富荣中短债这类出现净值大跌的基金,专业人士表示“目前还持有的,只能坚持长线了”。

对于调整过后资金面未来的走向,明明债券研究团队指出,短期来看预计资金面的波动将减弱,骤然收紧的概率较低,但中枢仍将向政策利率逐步贴近,建议保持短组合久期,不要过多博弈市场反弹。

贾志也告诉每经记者,债市调整应该接近尾声了,“没有出来的投资者,坚持长线投资,耐心等待市场恢复”。

基金规模暴涨近20倍,

管理能力跟上了吗?

从今年年中到最新的三季度末,富荣中短债的规模可谓是经历了一轮坐火箭般的增长。

从基金财报可以看出,截至今年年中,富荣中短债C份额的规模为1.95亿元、A份额4345.44万元;而到了第三季度末,该基金C份额的规模已经激增至42.49亿元,A份额的规模也暴涨至7.03亿元。

也就是说,富荣中短债(份额合并计算)债基的规模在短短一个季度就快速增长了近20倍,这个速度已经超过了很多明星基金经理在管基金的规模增速。

当然,今年以来A股市场表现低迷,大量权益类基金今年都处于净赎回状态,资金流向债券类基金等固收产品已经成为一个不争的事实,很多债基也因此实现了规模的大幅增长。

但另一方面,近期债市的调整、债基净值的下跌,尤其是像富荣中短债这类债基居然出现了12%的跌幅,也是在提醒投资者:债券类基金也是有风险的,并不是买完就可以当“甩手掌柜”了。

公开资料显示,富荣基金成立于2016年1月25日,由广州科技金融创新投资控股有限公司、深圳嘉年实业股份有限公司和湖南省典勤投资开发有限公司共同发起设立,持股比例分别为50%、45.1%和4.9%,是一家国有控股企业。

Wind最新数据显示,富荣基金以269.16亿元的管理总规模排在194家公募基金的第99位,其中非货基管理规模159.05亿元、债券型基金规模130.91亿元。目前该公司旗下一共有34只公募基金产品,其中富荣中短债C的规模排在第三位。

富荣中短债基金由基金经理王丹和唐奥共同管理,前者曾在寰富投资咨询上海有限公司、长盛基金、嘉实基金、华融证券都有过工作经历,目前在富荣基金的在管基金有7只;唐奥则是此前一直在券商工作,在去年加入富荣基金,目前在管基金4只,同时他也管理着富荣富兴纯债基金。