“新面孔”涌现 公募年内新聘676位基金经理丨基金下午茶

摘要: 一、要闻速递1.“新面孔”涌现公募年内新聘676位基金经理随着公募行业不断发展壮大,基金经理队伍也在扩充。同花顺(300033)数据显示,截至12月18日,今年以来,

一、要闻速递

1.“新面孔”涌现 公募年内新聘676位基金经理

随着公募行业不断发展壮大,基金经理队伍也在扩充。同花顺(300033)数据显示,截至12月18日,今年以来,包括基金公司和资管机构在内的194家公司,共新聘676名基金经理。据统计,公募行业共有3259位基金经理,较去年同期增长14.75%。

值得注意的是,新聘的基金经理中,有多位没有管理过公募基金的“零经验”基金经理。在业内人士看来,“零经验”基金经理直接上岗具有两面性。一方面,新基金经理或能更快地适应市场风格转变,有利于把握新兴产业投资机会,新生力量的加入也有助于推动公募行业的发展;另一方面,“零经验”可能会让基金产品在募集投资等阶段增加不确定性。而对于投资者来说,没有过往业绩参照,也在一定程度上增加了选择的困难。

2.这些资金闪进闪退 “帮完忙”就走 却扰了基民

今年市场较为震荡,新基金发行不顺利以及迷你基金数量大幅增加,在新基金以及留续产品保规模的背景下,帮忙资金魅影频现。

帮忙资金停留的时间往往较短,其“闪进闪退”不利于基金投资的持续性和稳定性,如果任由帮忙资金充斥基金市场,则会损害基金持有人的利益。帮忙资金背后隐患不得不防。

一位基金业内人士表示,帮忙资金是基金业内潜规则,基金公司寻求外部资金申购旗下产品,主要目的是帮助新基金达到成立的募集规模或帮助迷你基金保壳。

3.看好大消费反转机会 机构密集调研加快布局

近期,机构明显加快了对大消费板块的调研和布局节奏。截至12月15日,12月以来超300家上市公司受到机构调研。调研机构中不乏淡水泉、聚鸣投资、保银投资等百亿级私募,以及大型公募基金的身影。

业内人士认为,随着疫情防控措施的持续优化以及稳增长政策的不断发力,与内需相关的大消费板块有望率先迎来修复行情,可选消费与必选消费、偏消费属性的互联网、生物医药等方向值得关注。

4.外资巨头精准抄底茅台(600519)多个ETF也在行动

海外基金纷纷加仓中国资产。知名基金评级机构晨星公布的最新数据显示,贵州茅台(600519)在今年11月首次进入摩根基金-中国A股机遇(JPMorgan China A-Share Opportunities)前十大重仓股,排名第七,截至11月底的持仓市值为8.09亿美元(约56.4亿元人民币),占基金净值的2.13%。

摩根士丹利在12月初的研报中上调中国股票在全球新兴市场中的评级至“超配”,结束了长达23个月的谨慎状态。摩根士丹利中国首席市场策略师王滢表示,目前至2024年中国股市回报率将逐步提升,这会吸引全球投资人重新对中国进行资产布局。

高盛预计中国股市很可能在2023年展开反弹,2023年MSCI中国指数和沪深300指数盈利有望分别增长8%和13%。

5.股票型基金清盘创纪录 “迷你基金”增至千余只

2022年市场行情一波三折,公募基金清盘速度在加快。

数据显示,截至12月18日,以初始基金为统计口径,今年共有216只基金清盘,超过了2019年、2020年的全年数量(133只、174只)。其中,2022年以来清盘的股票型基金高达51只,创下历年之最。此外,目前还有1000多只徘徊于清盘边缘的“迷你基金”,在全市场逾万只基金中占比10%。

二、基金视点

1.万家基金喻坤:明年经济有望呈现恢复态势

万家基金宏观分析师喻坤认为,经济内外部仍存压力,核心是提振信心,改善预期。会议指出经济面临的内外部压力仍然较大。在此背景下,会议指出,2023年经济工作“要从战略全局出发,从改善社会心理预期、提振发展信心入手”,可以看出,政策的核心取向是推动经济回归潜在增速,以及促进市场信心加快恢复。扩大内需的重要性明显提升,特别强调把促消费放在优先位置。内需的战略位置提升,在海外需求下行压力增大的背景下,“着力扩大国内需求”成为明年经济工作任务之首。值得指出的是,会议特别强调了“要将恢复和扩大消费摆在优先位置”,这较此前重点依靠投资稳增长的思路有所变化,主要背景是国内疫情防控大幅优化,消费需求的外部制约因素会明显缓解。消费领域中,会议明确提及支持住房改善、新能源汽车、养老服务等消费领域,预计会有相应的刺激措施出台。

在喻坤看来,货币总体基调变化不大,边际上更强调精准。货币政策强调“精准有力”,变化在于边际上更强调精准,但同时力度仍然会维持,这意味着货币总体偏宽的取向暂时也没有变化。流动性基调不变,仍然是“保持合理充裕”。

2.中信证券(600030):市场存量博弈特征下短期交易或为主导,且波动较大

中信证券认为,整体来看,A股全面修复行情仍处于观察适应期。近期召开的中央经济工作会议政策定调后,政策预期博弈退潮,疫情成为核心观察变量。预计至明年2月期间,市场仍将以存量博弈特征下的短期交易为主导,波动依然较大。

配置方面,建议投资者围绕医药医疗、地产产业链、出行链等三条内需主线均衡配置,并关注政策定调积极的数字经济主题。

3.中金公司:“提信心、扩内需”是主线

中金公司认为,中央经济工作会议(下称“会议”)12月15日至16日在北京举行,分析当前经济形势,全面部署2023年的经济工作。“提信心、扩内需”是理解明年经济工作的重要思路。从短期来看,“扩内需”是“提信心”的基本抓手,从中长期来看,“扩内需”是逆全球化大背景下,发挥大国规模优势的必然选择。展望明年的经济政策,既要关注其连续性和稳定性,也要关注其创新性。为“提信心、扩内需”,周期性政策有望加码,结构性政策有望提速,兼顾短期增长和中长期国家发展战略,从会议提出的六个“统筹”中可见一斑。会议还指出要“敢担当,善作为,察实情,创造性抓好贯彻落实,努力实现明年经济发展主要预期目标,以新气象新作为推动高质量发展取得新成效。”会议为明年经济工作指明了大方向,后续将紧密关注相关政策出台与执行。虽然短期内疫情对经济的扰动加大,但经济增长将可能逐季复苏,全年经济增长有望达到5%以上,风险资产也将表现出色。

4.中信建投(601066):短期性价比天平可能再回摆成长

中信建投认为,政策利好催化+年末低估值风格偏好共同作用下,地产链/餐饮链/出行链相关板块反弹幅度已普遍达15%以上。政策提振中期盈利预期,但短期基本面和股价背离正在加剧。消费方面,随近期随各地感染人数增加,服务业高频数据震荡回落,结合日韩台等经验,预计未来2个月我国疫情或将处于快速爆发期,后续需注意本轮反弹幅度明显但短期需求依旧受困品类的回落风险。而另一方面,政策强调发展与安全并重,稳住经济大盘与成长股中期前景并不矛盾,大安全科创和新能源汽车领域等也都有政策预期。近期相对收益落后,但中期逻辑未受损,目前已处于估值低位的高端制造/科技板块相对性价比上升,目前相关申万二级板块交易热度及估值均回归五年低分位。

5.天风证券(601162):在无人问津时做好准备

天风证券指出,短期行业轮动上,建议将配置均衡到目前【无人问津】(成交额占比降到比较低的位置)同时有一些产业政策催化的成长方向上,具体包括:

11月大幅跑输的大安全板块,包括信创、半导体等;赛道方向中,汽车链条,对应稳增长的方向;海风、大储、军工,对应23年需求确定性比较高的。5G工业互联网,最新变化是中国商飞获得5G工业专网通信的频段,对应的是新型工业化、数字工业化的核心着力点。基于应对长期人口老龄化趋势,近期政策及此次会议提到的(但可能还未被市场充分认知)养老产业,包括医疗器械耗材、医疗IT、医疗基建、医疗服务等。

三、基金净值

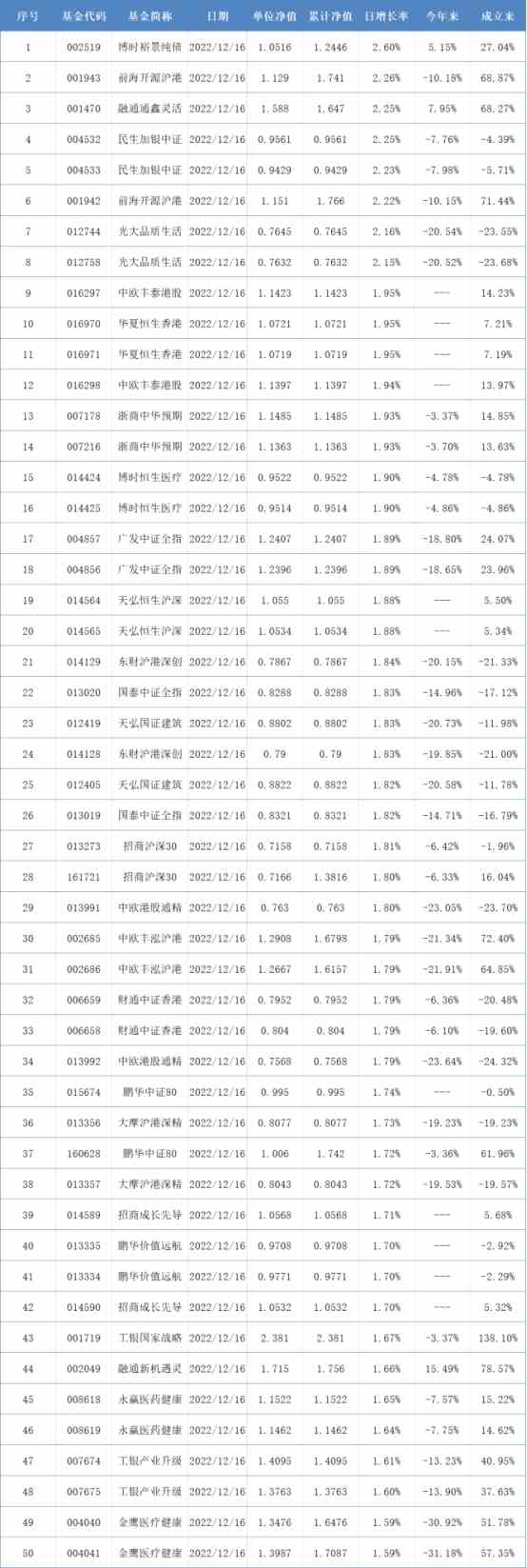

开放式基金净值上涨TOP50:

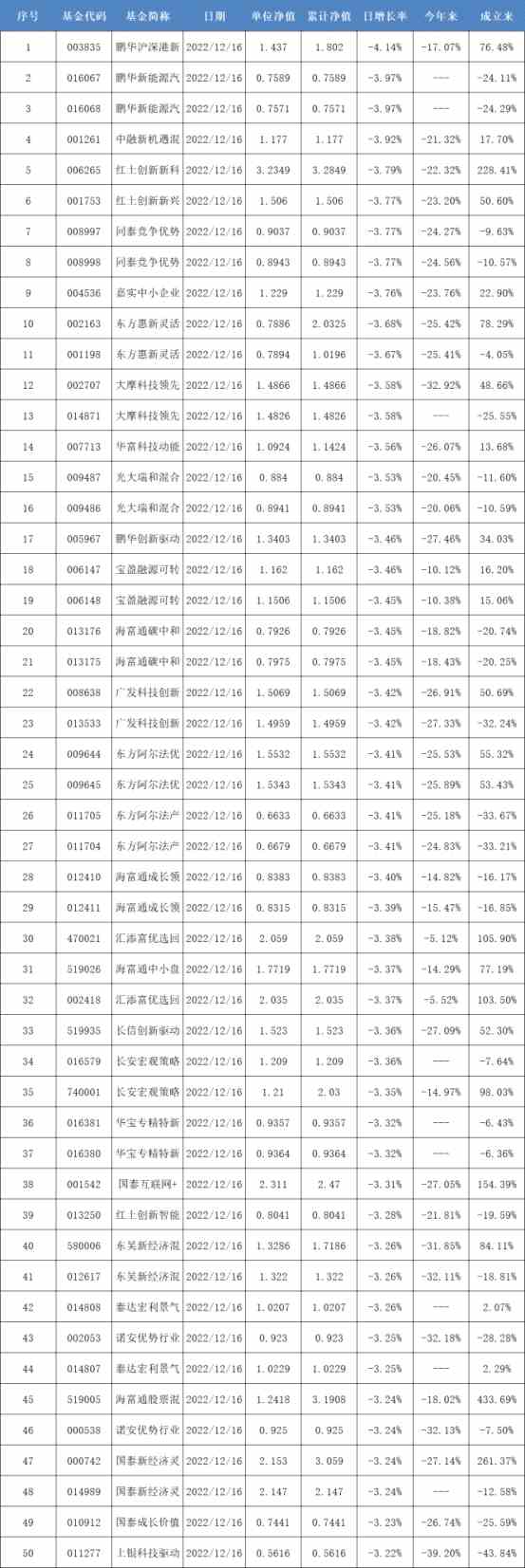

开放式基金净值下跌TOP50:

短期,内需