华安基金:如何把脉市场主线?看看基金经理们怎么说

摘要: 小安家的四季报新鲜出炉啦!这些基金经理是如何透过层层迷雾挖掘市场机遇的?2022年四季度以来,他们是如何进行投资操作,对后续市场又有怎样的独特见解呢?兔年投资旅程正式开启,

小安家的四季报新鲜出炉啦!这些基金经理是如何透过层层迷雾挖掘市场机遇的?2022年四季度以来,他们是如何进行投资操作,对后续市场又有怎样的独特见解呢?

兔年投资旅程正式开启,如何在复苏行情中抢抓市场机遇?我们从四季报中“搜罗”了部分宝藏基金经理的未来展望!

刘畅畅:稳增长和消费将贯穿2023年

展望 2023 年一季度,海外通胀高点已经显现,经济继续回落。国内经济上,一方面稳增长政策持续发力,地产链条将从底部缓慢回升;另一方面,国内疫情常态化将助力消费、出行的回暖。这两条线索将贯穿2023年的经济发展。

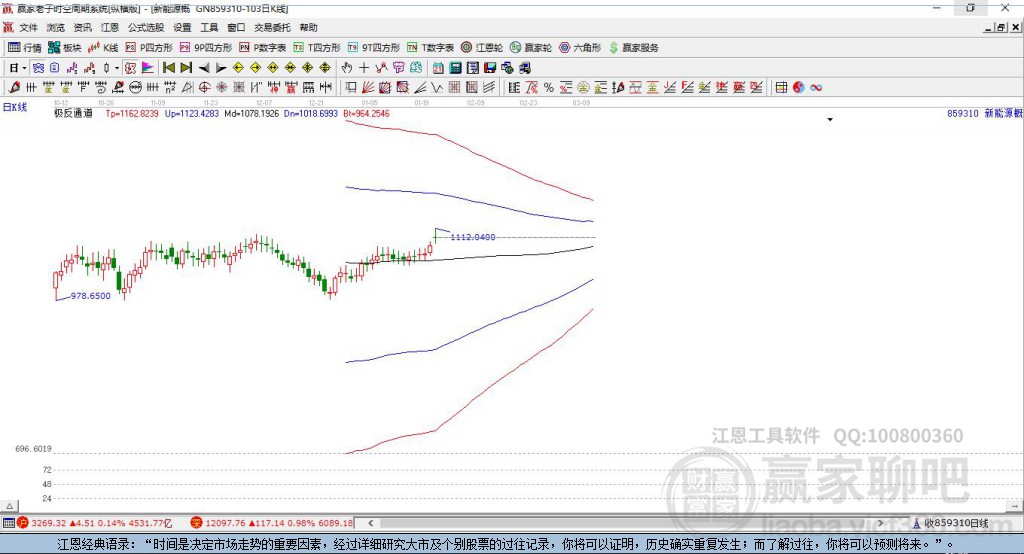

选择突出成长性的股票,寻找市场在这方面的预期差,始终是我们努力的重点方向。比如新能源产业链、数字经济、元宇宙等都有望在新的一年中绽放出光彩。

另外,除了成长性机会外,2023 年稳增长政策将持续发力,地产行业将从底部逐步修复,电力行业的盈利将在政策保供和煤价见顶的环境下逐步改善,出行、消费、线下服务在疫情后不断修复,金融板块拥有极低的估值同时叠加基本面触底反弹,这些也成为我们投资选股的一个重要方向。

陈媛:看好内需相关的方向

基于经济复苏、企业盈利见底回升、流动性处于相对宽松的环境,结合目前全市场相对较低的估值水平,我们看好权益类资产的表现,结构上看好内需相关的方向。

从消费场景和消费能力两个维度看,场景的修复相对更容易更早期,消费能力的修复需要等待经济复苏一段时间之后,居民现金流和资产负债表都得到一定修复后才能呈现。我们将顺着这个思路进行组合调整。

陆奔:市场进入中期非常有吸引力的价值区间

展望后市,我们认为市场信心和经济活力恢复需要时间,但大概率是2023年的确定性方向。

整体而言,我们继续认为市场进入中期非常有吸引力的价值区间,而且底部纠结期大概率过去,基本面右侧或将到来。

从风格来看,我们认为价值成长的性价比处于势均力敌的状态,这意味着未来的投资机会可能更加均衡。

胡宜斌:未来重点关注的4类机会

未来一段时间我们将重点关注以下几类机会:

1、尖端技术突破和产业创新:中长期来看,全球在半导体、新能源、新一代通信技术、新材料、生物医药等领域仍将持续诞生创新带来的新机遇。

2、新能源及其上游材料:我们高度关注、积极寻找并配置传统龙头企业的资本开支方向以及竞争格局的变化。

3、数字经济和AI带来的创新周期:我们密切关注并始终坚持配置一部分科技创新周期在物联网、元宇宙、工业互联网、AR/VR、云计算的应用,同时继续紧密挖掘并跟踪元宇宙在新渠道、新技术、新硬件、新形态的投资机会;另外,我们也高度重视AI和IOT产业共振形成的全新商业机会,例如智能汽车、智能家电和智能家居等。

4、中产阶级消费升级:我们高度重视新技术、新产品、新商业模式在各类新兴消费赛道中产生的变革和机会。

舒灏:一季度相对看好成长股

2023年一季度,我们相对看好成长股。

落实到具体行业上,我们还是要寻找景气度向上,且具备长期成长空间的行业,2023年一季度我们关注的几个方向:

一是军工,相比其他成长板块,军工的业绩相对确定性更高,估值也具备一定优势。

二是部分景气度向上的高端制造行业,如部分计算机子行业,油气装备等。

全年看好地产及相关产业链行业,未来一段时期仍是稳增长政策密集落地的阶段,地产产业链具备配置价值。

目前军工概念的估值优势比较明显,行业整体估值处于近三年来的较低水平,而订单和各项财务指标却一路向上,仍是布局军工概念较好的时机。

高钥群:A股和港股将迎来估值和盈利的修复

展望2023年,虽然一季度短期疫情扰动因素仍在,我们认为经济复苏的大趋势不变。

A股和港股在经历了2022年的下跌后,将迎来估值和盈利的修复。

尤其是港股,许多股票的估值都非常有吸引力,在估值充分修复之前,港股个股依然有很多机会。

王斌:内需和安全或是2023年的线索之一

我们看好新一年的结构性机会。内需和安全或是新一年的线索之一,内需的主要落足点是在消费和投资端。

短期来看,由于消费场景的恢复,部分消费供给的出现,导致消费的需求开始逐步回流;中长期看,随着人们的资产负债表继续好转,中长期的消费需求开始回归,部分可选的消费品也会回归。

整体消费的方向是向上的,但是我们也要把握投资的节奏,优先考虑必选消费,再逐步过渡到可选消费。

服务方面,过去三年较低的需求,导致部分服务业的供给出现了出清,在需求快速回归的情况下,这些行业会展现出量和价的弹性。

此外,投资是内需的另一个主要发力方向,也是创造安全环境的主要抓手。安全前提下,投资的抓手不仅仅只是在信创,还在供应链安全、能源安全、科技安全、粮食安全等方方面面。

蒋璆:重点关注军工、半导体、新能源和高端制造等领域

展望后市,长期利多的因素正在逐步累积。

在操作思路上,战略上长期看多,战术上积极挖掘结构性投资机会:

计划将股票仓位维持在较高水平,坚持长期视角,恪守估值边界,紧跟景气趋势,把握成长股的机会;自上而下深耕政策和景气的共振上行赛道进行重点布局,同时自下而上精选具备长期竞争优势和短期积极变化的公司;行业配置将重点关注安全维度的军工、半导体和创新维度的新能源、高端制造等领域。

万建军:对于后市的观点,谨慎乐观

我们对后市的观点谨慎乐观,会在以下几个方面去积极挖掘结构性机会:

1、受益于消费升级长期趋势的消费行业,尤其中国区域经济发展不平衡,一二三四线不同城市的消费升级为消费行业提供了足够的转型空间。

2、同时受益于中国老龄化趋势和科技进步的行业,以医药行业为代表。

3、长期仍处于景气向上周期的行业,以 TMT、新能源行业为代表。

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

修复,新能源,长期