大幅缩水6000亿后,债基业绩分化严重,中邮一产品净值暴跌44%

摘要: 、公募基金2022年持仓披露完毕,债券基金规模在三季度达到历史高峰后,四季度缩水超过6000亿,赎回潮使得份额亦出现大幅下降。从业绩上看,债基分化严重,

公募基金2022年持仓披露完毕,债券基金规模在三季度达到历史高峰后,四季度缩水超过6000亿,赎回潮使得份额亦出现大幅下降。从业绩上看,债基分化严重,净值增长率首尾相差达100%。持仓方面,债基四季度大幅减持了金融债(主要是政金债),并降低了久期。

规模缩水超6000亿,赎回潮波及

2022年四季度以来,地产政策调整,防疫措施优化,经济复苏预期走强,叠加理财负反馈的影响,债市大幅调整,带动债基规模与业绩走低。

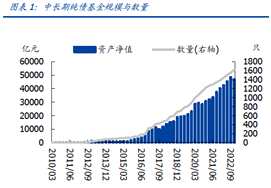

Choice数据显示,债券基金(包括纯债券基金和混合债券基金)的资产净值规模曾在2022年三季度达到8.3万亿元的历史高峰,至年末债券基金的规模不足7.7万亿,单季度缩水超过6000亿。根据国盛证券的进一步统计,纯债基金(包括短期纯债基金和中长期纯债基金)四季度规模减少4700余亿元,其中中长期纯债基金规模减少1700亿,短债基金减少3000亿元。

(数据来源:国盛证券,整理)

规模减少一定程度上是受到了赎回潮的波及。国泰君安(601211)的研究显示,尽管短期纯债、中长期纯债基金的产品数量小幅增加,两类基金的份额巨幅减少。短期纯债、中长期纯债型基金份额分别减少约2700、1000亿份。

(数据来源:国泰君安证券,整理)

业绩回报多类为负,中邮睿利增强净值暴跌44%

相应的,债券基金2022年四季度业绩表现不佳。在股票型基金季度回报中位数为正的情况下,债券基金的回报中位数除短期纯债外,普遍为负,尤其是混合债基回撤幅度较大,混合类一级-0.96%,混合类二级-1.05%。

图:各类基金四季度回报中位数

(数据来源:Choice,整理)

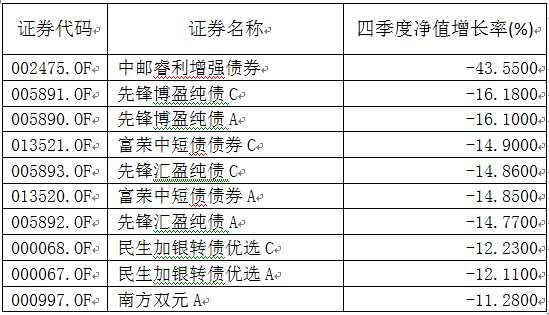

根据Choice数据分别统计了四季度净值增长率前十位和后十位的债券基金,首尾竟相差100%。

中邮睿利增强债券净值暴跌高达44%。该基金曾在三季报公告,其重仓的“17洛娃科技CP001”存在较大不确定性,为保护基金持有人利益,自2022年8月5日起对该基金财产进行暂停估值处理。直至12月21日,重仓债券已卖出,产品估值方面的较大不确定性消除,中邮基金公告恢复基金估值。恢复当日,基金净值暴跌。

中邮基金踩雷的“17洛娃科技CP001”发行主体为洛娃科技实业集团有限公司,2022年8月12日,该公司被法院裁定终止重整程序并宣告破产。

除了睬雷,巨额赎回发生也容易引发债券基金估值剧烈波动。曾经的网红基金富荣中短债C四季度遭净赎回39.76亿份,总份额从40.86亿份降低至1.10亿份。

四季度净值增长率位列前十与后十的债券基金

(数据来源:Choice,整理)

大幅减持金融债,降低资质下沉力度

去年四季度,债券基金对各类券种都做出了减持。海通固收的研报显示,按照重仓券市值的口径,纯债基金首先减持了金融债(主要是政金债),其次是政府债和产业债。混合一级债基主要减持金融债和可交可转债。混合二级债基重仓券逆势增持金融债(含政金债),对政府债、产业债和存单大幅减持。

从重仓券种的信用评级变化来看,债基降低了资质下沉的力度。国盛固收的研报显示,债基增加了中高评级(AAA、AA+)信用债持仓规模,减持低评级(AA及以下)信用债。单就城投债而言,重仓券在高资质区域(广东、上海、浙江、江苏、福建、山东、湖北)的集中度回升。

绩优债基降久期

另外,短期、中长期纯债基、混合一级、二级债基的久期均值水平分别缩短0.14年、0.33年、0.43年、0.42年至0.70年、1.71 年,1.55年、1.92年。纯债基和混合债基的久期整体降低至2017年以来同期低位。

海通固收进一步分析了绩优债基(各类型基金四季度业绩排名前10%的基金)的策略:其一,绩优债基普遍归因于短久期,绩优混合一级&二级债基的组合久期平均值则是大幅低于各自整体水平0.35年、0.41年;其二,绩优纯债基赫混合一级债基的杠杆率均低于各自整体水平,尤其是绩优短期纯债基杠杆风格非常保守,低于其整体水平4.6个点;其三、绩优短期纯债基业绩主要靠依信用债票息;绩优中长期纯债基、绩优混合一级&二级债基则主要通过利率债减少组合回撤以及把握波段机会。

对于后市策略,海通固收整理了基金季报,多数债券基金经理的表态是:维持高等级债券配置,并视市场行情以适度仓位参与利率债交易,控制信用久期及风险的暴露程度,交易性机会的把握需要注意安全边际、需要及时做好止盈止损,在新的动态平衡中关注超调和存在预期差的投资机会。

债券基金,四季度,纯债基