恒铭达拟定增募资不超15亿元 2021年募3.5亿

摘要: 互联网北京3月2日讯今日,恒铭达(002947)(002947.SZ)股价下跌,收报24.59元,跌幅0.69%。昨日晚间,恒铭达发布《2023年度向特定对象发行A股股票预案》。

互联网北京3月2日讯 今日,恒铭达(002947)(002947.SZ)股价下跌,收报24.59元,跌幅0.69%。

昨日晚间,恒铭达发布《2023年度向特定对象发行A股股票预案》。本次向特定对象发行的募集资金总额不超过人民币150,000.00万元(含本数),扣除发行费用后将全部用于以下项目:惠州恒铭达智能制造基地建设项目、补充流动资金。

本次向特定对象发行股票面向符合中国证监会规定的证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、合格境外机构投资者以及其他境内法人投资者、自然人等不超过35名(含)的特定投资对象。证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的2只以上产品认购的,视为一个发行对象。信托公司作为发行对象的,只能以自有资金认购(若发行时法律、法规或规范性文件对发行对象另有规定的,从其规定)。

最终具体的发行对象将在本次向特定对象发行获得中国证监会同意注册批复文件后,由公司董事会在股东大会授权范围内,根据发行询价结果,与本次向特定对象发行股票的保荐机构(主承销商)协商确定。若国家法律、法规对向特定对象发行股票的发行对象有新的规定,公司将按新的规定进行调整。

本次向特定对象发行股票完成后,投资者认购的本次发行的股票自发行结束之日起6个月内不得转让,法律法规对限售期另有规定的,依其规定。本次发行对象所取得上市公司向特定对象发行的股份因上市公司分配股票股利、资本公积金转增等形式所衍生取得的股份亦应遵守上述股份锁定安排。限售期结束后按中国证监会及深圳证券交易所的有关规定执行。

本次向特定对象发行股票的定价基准日为公司本次向特定对象发行股票的发行期首日。本次向特定对象发行股票的发行价格不低于定价基准日前20个交易日公司股票交易均价的80%(定价基准日前20个交易日股票交易均价=定价基准日前20个交易日股票交易总额/定价基准日前20个交易日股票交易总量)。股票在定价基准日至发行日期间发生派息、送股、资本公积转增股本等除权除息事项,则前述发行价格将进行相应调整。

在前述发行底价的基础上,最终发行价格将在公司取得中国证监会关于本次发行同意注册批复文件后,由公司董事会在股东大会的授权范围内与保荐机构(主承销商)根据发行对象的报价情况,以竞价方式确定。

本次向特定对象发行拟发行股票数量按照本次向特定对象发行募集资金总额除以最终询价确定的发行价格计算得出,且发行数量不超过本次向特定对象发行前公司总股本的30%,即不超过69,051,529.00股。最终发行数量将在深交所审核通过及中国证监会同意注册的范围内,由公司董事会或董事会授权人士根据股东大会的授权及发行时的实际情况,与认购对象及本次发行的保荐机构(主承销商)协商确定。

截至预案公告日,公司本次向特定对象发行尚未确定发行对象,因而无法确定发行对象与公司的关系。公司在本次发行过程中对构成关联交易的认购对象,将严格遵照法律法规以及公司内部规定履行关联交易的审批程序。同时公司将在本次发行结束后公告的发行情况报告书中披露各发行对象与公司的关联关系。

截至预案公告日,公司的实际控制人为荆世平、夏琛、荆京平、荆江和荆天平5名自然人,其中荆世平直接持有公司29.88%的股份;持有恒世达100%的股权,恒世达持有公司5.87%的股份;实际控制人夏琛、荆京平、荆江分别直接持有公司4.57%、3.35%和1.06%的股份;实际控制人荆天平为夏琛之配偶,前述5名自然人为亲属关系。荆世平、夏琛、荆京平、荆江和荆天平通过直接或间接持股方式合计控制公司44.72%表决权股份。按照本次发行前总股本的30%的发行上限测算,不考虑其他因素,本次向特定对象发行完成后,公司实际控制人荆世平、夏琛、荆京平、荆江和荆天平通过直接或间接持股方式合计控制公司表决权股份比例不低于34.40%,仍为公司实际控制人。因此,本次发行不会导致公司控制权发生变化。

截至预案公告日,公司控股股东、实际控制人荆世平质押公司股份1,731.30万股,占公司股本的7.52%,占其所直接持有公司股份的25.18%。荆世平质押股份主要用于个人资金需求担保,均系正常融资行为,并非以减持或转移公司控制权为目的。荆世平个人债务清偿能力良好,质押股票被动平仓风险较低,股票质押对公司的控制权稳定性不存在重大不利影响。

恒铭达表示,本次向特定对象发行股票募集资金有助于优化公司资本结构,提升公司抵御财务风险的能力。另外,通过本次向特定对象发行股票募集资金,公司的资金实力将获得提升,保障公司在扩张业务、达成长期战略方面拥有更多的主动权,增强公司核心竞争力。

恒铭达同日披露《关于前次募集资金使用情况的专项报告》显示,经中国证券监督管理委员会证监许可〔2018〕2061号文核准,并经深圳证券交易所同意,公司由主承销商国金证券(600109)股份有限公司采用公开发行方式,向社会公众公开发行人民币普通股(A股)股票3,037.8003万股,发行价为每股人民币18.72元,共计募集资金56,867.62万元,坐扣承销和保荐费用3,420.56万元后的募集资金为53,447.06万元,已由主承销商国金证券股份有限公司于2019年1月29日汇入公司募集资金监管账户。公司本次募集资金净额为52,627.11万元。

根据中国证券监督管理委员会《关于核准苏州恒铭达电子科技股份有限公司非公开发行股票的批复》(证监许可〔2020〕2778号),公司由主承销商国金证券股份有限公司采用非公开发行方式,向特定对象非公开发行人民币普通股(A股)股票1,741.2935万股,发行价为每股人民币20.10元,共计募集资金35,000.00万元,坐扣承销和保荐费用390.00万元后的募集资金为34,610.00万元,已由主承销商国金证券股份有限公司于2021年8月16日汇入公司募集资金监管账户。公司本次募集资金净额为34,509.20万元。

恒铭达于2021年4月30日披露2020年年度权益分派实施公告显示,以公司现有总股本126,649,510股为基数,向全体股东每10股派3.000000元人民币现金,同时,以资本公积金向全体股东每10股转增3.000000股。本次权益分派股权登记日为2021年5月12日,除权除息日为2021年5月13日。

恒铭达于2022年3月17日披露2021年年度权益分派实施公告显示,以公司现有总股本剔除已回购股份298,500股后的175,842,666股为基数,向全体股东每10股派2.000000元人民币现金,同时,以资本公积金向全体股东每10股转增3.000000股。本次权益分派股权登记日为2022年3月22日,除权除息日为2022年3月23日。

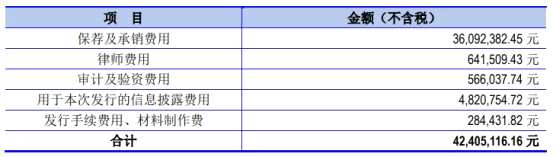

恒铭达于2019年2月1日在深交所上市,公开发行股票3037.80万股,发行价格18.72元/股,募集资金总额为5.69亿元,扣除发行费用4240.51万元(不含税)后,募集资金净额为5.26亿元,用于电子材料与器件升级及产业化项目。

恒铭达上市发行费用总额4240.51万元(不含税),其中,保荐机构国金证券获得保荐及承销费用3609.24万元。

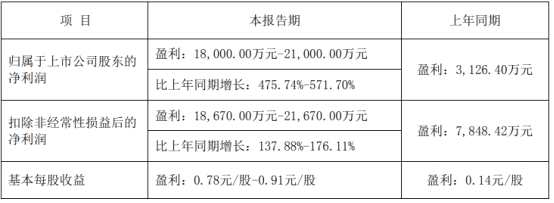

恒铭达1月17日披露2022年度业绩预告显示,公司预计2022年度归属于上市公司股东的净利润为18,000.00万元至21,000.00万元,比上年同期增长475.74%至571.70%;预计扣除非经常性损益后归属于上市公司股东的净利润为18,670.00万元至21,670.00万元,比上年同期增长137.88%至176.11%。

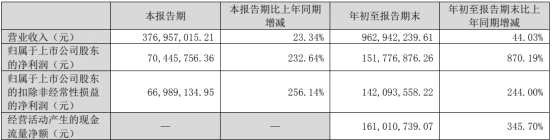

恒铭达2022年10月28日披露的2022年三季度报告显示,2022年前三季度,公司实现营业收入962,942,239.61元,同比增长44.03%;实现归属于上市公司股东的净利润151,776,876.26元,同比增长870.19%;实现归属于上市公司股东的扣除非经常性损益的净利润142,093,558.22元,同比增长244.00%;经营活动产生的现金流量净额为161,010,739.07元,同比增长345.70%。

恒铭达,募集资金