一季度收官,2023年ETF投资才是王道

摘要: 2023年一季度落下帷幕,今年以来,A股市场各类指数小幅反弹,但个股分化也尤为明显。以中字头为代表的大盘股、以人工智能、chatgpt为代表的题材股涨势火爆。今年的市场生态,

2023年一季度落下帷幕,今年以来,A股市场各类指数小幅反弹,但个股分化也尤为明显。以中字头为代表的大盘股、以人工智能、chatgpt为代表的题材股涨势火爆。今年的市场生态,和过去两三年又发生了明显的变化,对投资者的选股能力提出了较高的要求。

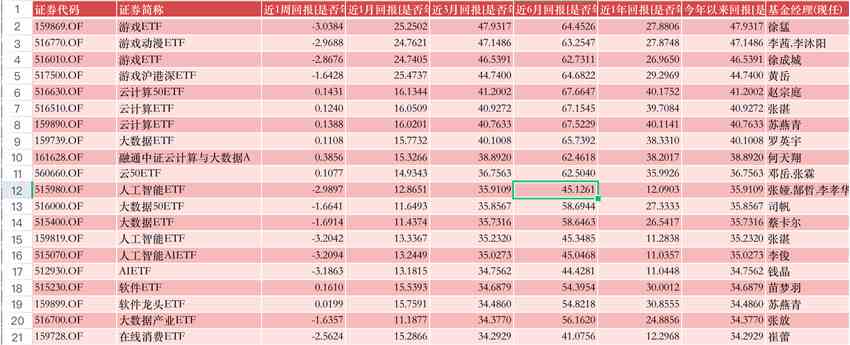

但是,总结今年以来三个月的公募基金表现不难看出,ETF基金的表现大放异彩,游戏、云计算、人工智能、大数据等ETF产品均获得了超过40%的收益,远远跑赢大盘。

ETF产品最大的优势在于,指数化投资,为投资者解决了选股难的痛点。当我们在谈论某一板块存在机会时,很多投资者最爱问的问题是“能给一个股票代码吗?”实际上这个时候,我们只需要买入ETF产品就搞定了一切。

一季度近八成ETF产品盈利,超三成产品跑赢大盘

2023年头三个月,ETF产品总规模达到1.64万亿元,较年初略有增加;ETF产品总数达到774只,较年初增加21只。

而从业绩表现来看,ETF产品今年业绩整体好于其他类型产品。据wind统计显示,一季度有近八成ETF产品实现盈利。相对大盘而言,今年一季度,沪指上涨约6%,有超过三成ETF产品涨幅超过沪指。

再看ETF产品业绩TOP20榜单,游戏、云计算、大数据、人工智能、软件、AI等主题ETF成为最大赢家。

其中,华夏老将徐猛管理的华夏游戏ETF,今年以来涨幅近48%,排名榜首。而排名第二到第四位的ETF产品,均为游戏类ETF。

此外,从近一个月的表现看,游戏ETF也是表现最强的,3月以来涨幅均超过20%。

而从游戏ETF重仓股表现来看,走势最强的无疑是具备chatgpt概念的昆仑万维(300418)。此外,恺英网络(002517)、神州泰岳(300002)等涨幅也很大。

除了游戏类ETF外,云计算、软件、人工智能等主题产品今年涨幅都在30%以上。比如云计算50ETF、人工智能ETF、软件ETF等。而这些产品的崛起,都是借chatgpt的东风。在这一波行情中,科大讯飞(002230)、金山办公、恒生电子(600570)、用友网络(600588)、浪潮信息(000977)等个股做出了最大的贡献。

当然,这里需要指出的是,今年表现最好的这一批ETF产品,刚好也是去年业绩很差的一类。去年,Z哥在做基金月报时,几乎每一个月,指数型产品“弱基”榜单中,出现最多的也就有云计算、游戏、VR/AR等主题产品。就拿游戏ETF(159869)为例,尽管今年跑出了近50%的业绩,但去年下跌31%,业绩倒数。此外,云计算50ETF(516630)去年也亏损23%。

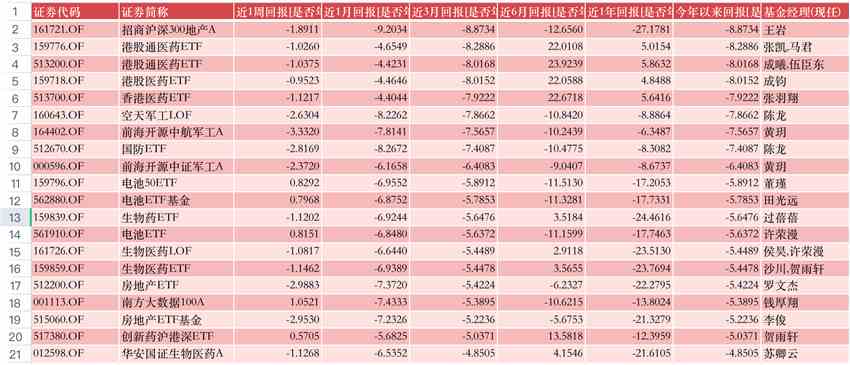

接下来,再看今年ETF的“弱基”榜。

今年以来,表现最差的指数型基金主要出现在地产、医药、军工、电池等领域。但目前来看,亏损幅度还不算大,都在10%以内。ETF产品的如此表现,实际上也可以体现出今年赛道的冷热程度。

另外,去年ETF产品表现最好的,实际上是商品期货ETF的豆粕ETF,该产品去年涨幅高达64%。不过,今年这只产品下跌超过10%,也是排名倒数。

此外,上面图表未将跨境ETF统计在内。如果加上跨境ETF的话,港股生物科技ETF、恒生医药ETF等今年都下跌超过10%。

总体而言,今年的市场,如果做股票,极其考验投资者的选股能力,同时也考验投资者的持股心态。因为很多牛股,短期涨幅巨大,一旦震荡,幅度也很大,难以获得理想的收益水平。但是通过ETF投资,或许能够取得比个股更好的收益。

股票“牛基”TOP20榜:一位顶流 一个意外

接下来,看一下股票“牛基”TOP20榜的情况。

三月份,榜单和二月相比发生了比较大的变化,排名榜首的招商体育文化休闲,在二月份甚至没有上榜。但是,凭借3月份21.82%的上涨,一下子冲到了股票型基金的第一位。今年以来,招商体育文化休闲实现36%的收益。

具体来看,招商体育文化休闲重仓股主要持有文化传媒概念个股,其中,蓝色光标(300058)、恺英网络等3月以来涨幅巨大。

此外,在本月股票“牛基”TOP20榜单中,看到了熟悉的顶流杨锐文,他管理的景顺长城电子信息产业取得了18.61%的收益,排名第13位。 去年,该产品表现不佳,亏损了超过30%,杨锐文也在刚刚披露的年报中向投资者致歉。而今年,杨锐文总算苦尽甘来。

股票牛基中,有一个产品比较意外,就是东吴新能源汽车,在今年整个新能源汽车产业链表现惨淡的局面下,最终取得了17.7%的收益。

再看东吴新能源汽车的重仓股,其实除了宁德时代(300750)、亿纬锂能(300014)两家龙头公司外,还有德赛西威(002920)、中科创达(300496)等新能源车产业链上的公司。不过,另一个很重要的领域,该产品配置了较多半导体公司,比如兆易创新(603986)、韦尔股份(603501)等。值得注意的是,东吴新能源汽车规模较小,去年底不到1个亿的规模,有可能今年进行了重仓股的调整,顺应了市场风格的变化,从而取得了比同类产品更好的业绩。

股票“弱基”TOP20榜:广发基金多只产品上榜

再看今年以来股票“弱基”TOP20榜,广发基金旗下多只产品上榜。其中孙迪管理的广发先进制造回落15%,排名第一;郑澄然管理的广发高端制造、刘格菘、唐晓斌管理的广发多元新兴也排名在20以内。而这三只产品,都是布局光伏等新能源赛道的产品。

此外,长城新能源、上投摩根核心、汇添富智能制造,今年以来亏损都超过10%。

混合“牛基”TOP20榜:单月大涨23% 蔡嵩松混基

2月末的时候,混基冠军是国新国证新锐,当时该产品收益22%,这个月达到40%,但却只能排到第二名了。

因为在三月,科技赛道顶流蔡嵩松凭借单月23%以上的收益一举突围,成了混基的冠军。截至目前,蔡嵩松管理的诺安积极回报以46.63%的收益率排名榜首。另外,蔡嵩松、邓心怡共同管理的诺安和鑫也进入前20名,该产品今年收益26%。

此前,Z哥在“投基Z世代”栏目中分析过,诺安积极回报依靠布局寒武纪,取得了非常不错的业绩,不过该产品也是规模极小,净值波动相对较大。而规模相对较大的诺安和鑫,还有诺安成长(320007)等产品,收益就要小得多,但总体还是很不错了。

蔡嵩松在去年四季报中说,行业景气度下行,在去年四季度继续消化之后,随着经济恢复需求重启,库存去化会进一步加速,板块目前已经具备较高的投资性价比。

蔡嵩松明确表示,在当前的市场位置,积极布局,迎接即将到来的科技大行情。

混合“弱基”TOP20榜 新能源赛道大规模“沦陷”

接下来,看混合“弱基”TOP20榜,从榜单业绩表现看,比股票型基金要弱一些,排名前20的全部亏损超过10%。

其中,比较典型的是杨宇管理的长城行业轮动,今年亏损13.7%,排名第五。

2021年,长城行业轮动是最辉煌的一年,当年取得80%以上的收益,排名同类第七。但从去年开始,产品净值回撤明显,去年损失10%,今年前三个月,又损失13%。

从长城行业轮动,也可以看出赛道型产品面临的困境,只要风格不漂移,赛道牛市的时候赚大钱,但如果遇到赛道调整,那就只有硬抗了。

双十基金经理:重仓中国移动 王克玉表现领先

最后,看一下Z哥关注的这几位双十基金经理今年以来的表现。

截至三月末,王克玉管理的泓德优选成长取得了12.6%的收益,目前表现领先。王克玉专注具备核心竞争力的公司。王克玉在刚刚公布的年报中表示,在2022年下半年我们看到越来越多的上市公司推出回购、提高分红比例等方案,成为稳定市场的重要力量,有效地降低了市场的波动。而去年第四季度,王克玉买入了中国移动,因此在今年获得了一波“中特估”带来的福利。

此外,王克玉新买的恒生电子,今年累计涨幅30%,也还是不错。

不过,3月份对于整个双十基金经理来说,除了王克玉之外,其他基金经理表现都不太理想。