一季度募投市场双放缓,上海项目吸金力最强

摘要: 在刚刚过去的一季度,国内VC/PE市场回暖有限,据投中研究院《一季度VC/PE报告》数据显示,一季度新设基金数量呈下降趋势,波动也有所加大,GP活跃度同时放缓,相比之下,大湾区、沿海地区基金更为活跃。

在刚刚过去的一季度,国内VC/PE市场回暖有限,据投中研究院《一季度VC/PE报告》数据显示,一季度新设基金数量呈下降趋势,波动也有所加大,GP活跃度同时放缓,相比之下,大湾区、沿海地区基金更为活跃。

从投资端来看,上海项目最为吸金,融资规模超百亿美元。新技术、新材料、新能源等“主旋律”赛道持续受投资人青睐,IT及信息化行业融资数量领先,医药、高端制造、半导体等领域仍为资本投资主要战场。

浙江新设基金数量最多

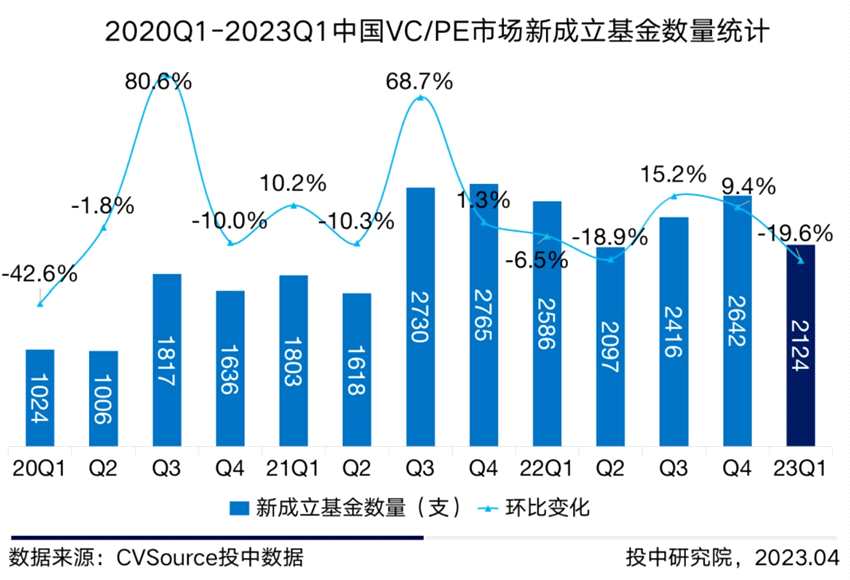

LP出资谨慎、对GP要求不断增加、加之国资背景管理人逐渐占领市场等因素,使得当下的募资颇为艰难,据CVSource投中数据显示,今年一季度,中国VC/PE市场新设基金2124支,环比下降19.6%,同比小幅下滑,相比于近年整体来看,新设基金数量呈现下降趋势,波动也有所加大。

从地域分布来看,浙江省新设基金259支,广东省新设基金249支,山东省新设基金226支,这三地新设基金数量位居前三,相较以往占比小幅增加。

值得注意的是,近年来政府引导基金越来越市场化,返投比例,地区及产业限制等条件也在逐渐放宽,在此背景下,广东等地作为引导基金先行地区优势更大,事实上,一季度广州有多只大额产业基金成立:广州产业投资母基金规模1500亿元,将重点投资半导体与集成电路、新能源、生物医药与健康、先进制造、新一代信息技术、新消费等重要产业领域,广州创新投资母基金规模500亿元,致力于投早、投小、投科技、投创新。

在细分市级地区中,嘉兴市、青岛市、深圳市新设基金数量位居前列,此前深圳曾发布《深圳市“20+8”产业集群基金总体规划》,提出一个产业集群至少有一只基金配套支持,嘉兴也曾出台产业引导基金管理办法,这些措施有所助力,总体来看,大湾区、沿海地区更为活跃。

此外,本季度1505家机构参与新设基金,22.3%机构选择设立多支基金,占比缩小,其中新鼎资本、临芯投资、倚峰资本等机构较为活跃。

上海项目获投规模最大

募资市场放缓,投资市场也在走低,数据显示,今年一季度投资案例数量1241起,同比下降20.3%,环比小幅缩减。投资规模降至350.02亿美元,持续处于近年市场波谷值上下。从细分月度数据来看,虽然3月投资市场显着升温,但在一二月疫情后期及节假日所带来的影响中和下,季度整体仍然稍有下浮。

从地域分布来看,广东省交易数量再度领先,达225起,上海项目获投规模最大,融资规模超百亿美元,此外,交易地区的分级现象仍然存在,投资活跃程度分化显着。

从行业分布来看,市场对于新技术、新材料、新能源等主旋律赛道热情依旧,IT及信息化行业融资数量持续领先,达258起,制造业、能源及矿业行业获投规模逆势上扬。尤其是在新能源领域,新能源汽车的增长使得锂电池/动力电池的需求量与日俱增,相关项目受关注度不断攀升:自2021年起电池领域项目获投数量已经开始翻倍上涨,到2022年赛道融资数量及规模达到顶峰,2023Q1领域内规模已达去年四分之一份额,项目主要汇集于电池及电池材料制造方向,大额案例投资方多现国资背景。

此外,医疗健康行业融资规模多在千万美元级别,消费升级行业仍大多为小规模投资,大额案例集中于能源及矿业和汽车行业。

新设,一季度,新能源