今年来4245亿资金通过股票型ETF流入A股 ETF成流动性重要提供者 多只创业板相关ETF基金份额翻倍

摘要: 10月以来,A股市场震荡回调,ETF份额却逆势上涨,反映出投资者对A股市场的配置信心。数据显示,截至10月27日,全市场股票型ETF份额自年初以来增长4479亿份,

10月以来,A股市场震荡回调,ETF份额却逆势上涨,反映出投资者对A股市场的配置信心。

数据显示,截至10月27日,全市场股票型ETF份额自年初以来增长4479亿份,约合4245亿元资金通过ETF净流入A股市场。整体来看,截至10月27日,ETF上市产品总数860只,较年初增加114只,总规模超过1.98万亿,较年初增长接近0.62万亿。

从资金具体流向来看,宽基ETF颇受青睐。其中,易方达创业板ETF、华安创业板50ETF等创业板相关ETF产品年内基金份额总额翻倍。而从这些产品的三季度末持仓来看,在医药、数字经济等领域均有程度不一的提升。

展望后市,多位基金经理提出对上述领域的后市行情展望。在他们看来,市场在新能源悲观预期和股价跌幅已有比较充分的释放,供需问题或将在明年2季度得到解决,产业的长期投资配置价值值得关注;医药板块经历了长达两年的调整,估值已来到历史低位,向上修复空间较大。

多只创业板相关ETF年内基金份额总额翻倍

据了解,作为深交所的旗舰指数,创业板指自2010年推出以来广受青睐,其中易方达创业板ETF截至今年10月25日,基金规模已达393亿。该ETF今年以来基金份额增长了121亿份,份额增长134%。

近期披露的2023年三季报显示,易方达创业板ETF仍重点聚焦在新能源、医药领域,制造业类股票占基金资产净值74.42%。截至今年9月底,其跟踪的创业板指在电力设备、医药生物的行业权重分别为34.4%、19.6%,权重合计达54%。与半年度数据相比,创业板指在电力设备上的行业权重从36.9%下降至34.4%,而在医药生物上的行业权重从18.5%上升至19.6%。

另外,对于创业板龙头企业,易方达创业板ETF仍然维持较高的配置比例。三季报数据显示,宁德时代、迈瑞医疗在基金持仓中分别占比18.36%、4.77%。

而截至10月25日华安创业板50ETF今年以来基金份额增长了116亿份,份额增长107%。三季报数据显示,华安创业板50ETF截至今年9月底在前五大成份股上的持仓市值均大幅增长,合计持仓达89亿元,较去年年底增长74%。

在深市重点支持的科技领域方面,持有市值显着增长。华安创业板50ETF持有新能源、医药生物及数字经济概念板块的市值均较年初有所提升,特别在数字经济领域的布局大幅提升。

另外,该ETF半年报披露的前十大持有人显示,截至今年上半年末,保险公司合计持有基金份额17.36亿份,较年初增长114.5%;折合市值规模16.26亿元,较年初增长123.56%。

看好新能源、医药等板块投资价值

立足当下,如何看待新能源、医药等创业板重点行业的后市行情,多位基金经理也提出各自的观点。

针对新能源行业,易方达基金经理张湛表示,在实现“碳达峰”、“碳中和”目标的过程中,我国需要大力发展新能源、新能源汽车等绿色低碳产业,构建以新能源为主体的新型电力系统。

“新能源产业将引领我国能源领域的重大变革,是实现‘双碳’目标的必由之路,并将助力经济高质量发展,其长期的投资和配置价值值得关注。”该基金经理表示。

华安基金则认为,在新能源领域,市场的悲观预期和股价跌幅已有比较充分的释放,产能过剩问题正逐步改善,需求恢复强度上升、供给释放力度下降,或在明年二季度得到解决。当前锂电主产业链大部分环节年内盈利基本处于底部区间,行业出清后静待机会。

具体来看,该公司分析,政策端,购置税政策延续利好,车企竞争价格优势带动消费需求,新款车型密集发布,新能源汽车四季度量可期;华为链带动汽车智能化发展,整车、零部件、汽车电子等都边际利好;锂电产业链出清在即,板块充分反映悲观预期,龙头估值较低,具有较好配置价值。

针对医药行业,易方达基金经理余海燕表示,基于国内医药产业制造升级、竞争力不断提升的大趋势,以及在人口老龄化、医药“消费升级”等驱动因素下,医药行业长期增长前景可期。

“近些年,随着创新技术快速更迭,海外创新药领域如ADC、GLP-1、NASH和自身免疫等持续突破,为国内创新药发展提供借鉴。国内医药需求巨大,在医改持续深化背景下,创新药进入商业化兑现加速期。”华安基金也认为,一系列政策推动下,国内创新药行业有望长期受益,本土龙头企业的竞争优势有望持续加强。

另外,经历了长达两年的调整,医药板块估值已来到历史低位,向上修复空间较大。且医药行业作为刚需行业,需求仍为其核心驱动力,受益于人口老龄化,与疫情后医药生产、流通和消费场景回归,建议关注医药景气方向的布局机会。

在电子板块方面,华安基金还分析,美国对华半导体限制升级之下,国产替代进程有望进一步提速。目前国产设备在刻蚀、沉积等重要设备领域技术验证稳步推进,有望在未来支撑国产线的大面积扩产。同时,在包括量测、CMP、涂胶显影等领域也在积极突破,份额有望进一步提升。随着国产替代的深入,国内设备厂商在工艺、技术、运营等方面逐渐精进与成熟,国产设备的发展空间巨大。

具体到终端,受经济基本面影响,半导体终端需求复苏态势较预期略弱,但国产新机的发布为电子板块注入新的动能。“聚焦人工智能与自主可控产业趋势背景下,国内科技硬件产业链创新与变革的投资机会。目前电子板块经过前期调整,配置价值提升,可关注相关领域的投资机会。”

从四季度中国资产的投资价值来看,易方达基金经理陈皓认为,展望四季度,8月经济数据表明国内经济已有触底企稳的迹象,政策也暖风频吹,虽然市场短期难以强劲反弹,但“经济底”大概率雏形已现。

“同时目前的美国经济要兼顾增长与通胀的难度已经越来越大,一旦国内经济复苏,中美周期错配这一导致今年人民币资产压力巨大的核心原因则很可能反转,这样整体中国资产都会迎来一波修复行情。”

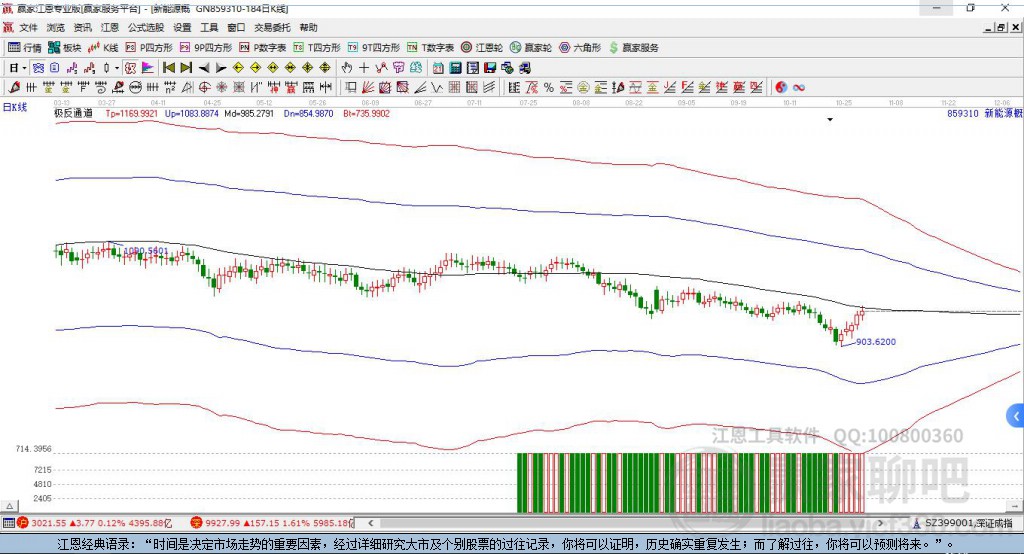

新能源,医药