震荡弱市下 应用“生命周期”资产配置优化定投

摘要: 择时交易策略风险巨大今年7月以来,市场行情振幅显著加大,大多投资者无所适从。历史显示,市场行情的复杂性往往让择时交易投资者频频出现“反向操作”,陷入市场的波动身心俱疲,大多投资以失败离场而告终。即便是

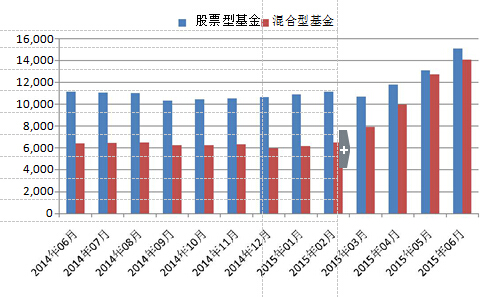

择时交易策略风险巨大今年7月以来,市场行情振幅显著加大,大多投资者无所适从。历史显示,市场行情的复杂性往往让择时交易投资者频频出现“反向操作”,陷入市场的波动身心俱疲,大多投资以失败离场而告终。即便是在显著牛市或熊市中投资风险也很巨大,通常行情过半、甚至 接近完成时趋势才会被广泛确认,此时牛市最丰厚的收益已然错过,熊市猛烈下跌已将投资 者深陷其中。如2014 年7 月至2015 年6 月间大牛市行情时期,相当数量的投资者直至4000 点方才确认股市“大牛”行情,开始大举提升偏股型基金的配置,却在后市 6、7 月遭遇市场快速下跌,盈利几乎损失殆尽甚至亏损严重。

表 1:股票型和混合型基金 4 月份开始份额显著增加

数据来源:wind,上海证券

多数基金短期波动、长期向上,定投价值凸显 相比期望精准踩点“一夜暴富”,“定投”是更适合大多数投资者的策略,其价值值得重视。定投的主要特点是分批投入、分期投入、有规则的执行,可以帮助投资者在股市更高概 率获得较好收益,主要体现在以下几个方面:

首先,中国股市牛短熊长、短期波动很大,但大部分基金长期趋势总体向上,只要足够 长时间留在市场大概率能实现资产增值。定投“有规则、分批投入”有利于投资者惯性坚持、 实现长期投资;

其二,定投帮助投资者在不同时期分批投入,平滑了市场风险,使投资者不至于在市场 低位时不敢买入,高位时却投入过多。

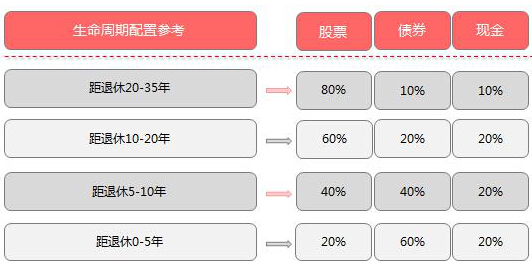

引入“生命周期”资产配置的定投法 万事开头难,在定投开始的顶层设计中引入“生命周期”资产配置理念,有助于投资者形成适合自己的差异化定投方案,更客观的匹配风险与收益。 首先,“生命周期”配置理念有助于修正定投者的“假性”风险偏好,树立较客观的定投资产配置参考标准。传统的定投方式中,投资者风险偏好测定结果通常具有一定的“假面 性”。如行情好时,为了能够投资于高风险产品,中低风险承受能力的投资者往往会自我认 定为高风险偏好,随着后续行情的演变,容易因无法承受风险或现金不足而断供。此外,大 多数投资者不能正确认识到,理想中的未来生活品质需要配置相当比例高风险收益产品才可 能实现,而在实际投入中低配了高风险收益产品。“生命周期”资产配置理念的引入,有助 于为定投者提供较客观的顶层设计参考。

图 1:生命周期配置参考

制图:上海证券基金评价研究中心

其次,“生命周期”资产配置理念不仅应该应用于每期定投金,更应该应用于定投者所 持有的整体资产。传统的定投策略中,无论是市盈率法还是指数点位法,均是引入了变相的 择时操作,目的是为了实现更高的收益。然而笔者认为,对于投资者而言,更重要的是不同 年龄阶段的投资风险敞口。因为定投时间越长,积累的投入资金和资本利得总和越大,股市 高波动会对资金帐户造成很大的影响。而此时投资者往往已经临近收入较低、需要更多医疗 保障的退休期,较大幅度的下跌对投资者生活品质将造成很大影响。投资者可以参考生命周 期配置理念,在收入增长较快的青壮年期对每月定投金额和持有的总资产保持高风险配置, 并随着年月增长 10 年左右调整一次配置的参考标准,直至临近退休的最后五年中,使长期 定投所形成的资产增值成果获得较大限度的保全,为紧接着的退休生活提供较好的资金保障。

“生命周期”配置也可以变相应用于不同时间目标的定投。投资者应考量实际定投资金 将被使用的目标时间,而不是过于考虑定投资金期望达到的目标收益。例如五年后将大概率 被取用的定投项目,不应该配置过高比重在权益类投资中,因为尽管定投可以平滑风险,但 很难保证五年后取用之时正处在快速下跌的熊市之中,前期积累的投资金快速被损耗。

投资者,风险,配置,投资,资产