年尾债市调整惊吓小伙伴 请看准穿越牛熊的债券基金

摘要: 近期市场资金紧张状态让债券从业人员绷紧了神经,一批债券基金也受到影响净值出现波动,不少小伙伴受到惊吓,纷纷咨询“我手里的债基还要不要赎回”。其实,债券市场的牛熊波折,也会让债券基金净值出现起伏,不过从

近期市场资金紧张状态让债券从业人员绷紧了神经,一批债券基金也受到影响净值出现波动,不少小伙伴受到惊吓,纷纷咨询“我手里的债基还要不要赎回”。

其实,债券市场的牛熊波折,也会让债券基金净值出现起伏,不过从长期来看,债券基金的收益率仍很可观,牛熊市里都有表现较好的品种。

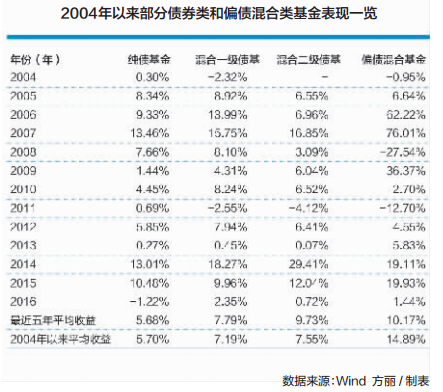

中国基金报记者梳理了2004年至2016年以来,纯债基金、混合一级债基、混合二级债基、偏债混合基金、债券指数基金表现,各位小伙伴不仅要了解债券基金类型异同,也可以关注下牛市、熊市下的债基整体表现。

不过,需要指出的是,虽然多数债券基金经理认为,目前债券市场仍有基本面支持,2017年市场将是一个平衡市,但也有少数人士认为“债券市场牛市已经结束”,可能未来布局债券基金还需要多留一个心眼。

短期债市影响基金净值

看准牛市熊市表现

近期债券市场出现较大幅度震荡,因此一批债券基金有些受伤。

据Wind数据显示,11月份以来,所有今年以前成立的债券基金平均出现了0.81%的亏损(包括纯债基金、混合一级债基、混合二级债基),亏损幅度较大的品种已经亏了6%以上,表现最好的品种收益也仅为1%左右。值得注意的是,净值出现下跌的基金占比达到88.8%,仅少数基金赚钱。

在这一背景下,不少投资者关注是否要赎回债券基金。其实投资者需要了解两个部分,第一是债券基金分类,目前市场上规模最大的三类债券基金分别是,纯债基金、混合一级债基、混合二级债基,这些产品投资范围各有不同,一般纯债基金仅投资债券市场,而混合二级债券基金往往拥有一定的股票仓位。

因此不同类型的债券基金在不同市场有不同收益特征,这是投资者需要了解的第二个部分。中国基金报记者发现,从长期看,债券基金表现稳健。

从2011年以来债券市场牛熊变幻过程来看,纯债基金自2011年至2016年平均年度收益率分别为0.69%、5.85%、0.27%、13.01%、10.48%、-1.22%,基本可以在牛市里获得较好收益。而混合一级债基2011年以来年度平均收益率为-2.55%、7.94%、0.45%、18.27%、9.96%、2.35%;混合二级债基2011年以来年度平均收益率为-4.12%、6.41%、0.07%、29.41%、12.04%、0.72%。

投资者不妨看准市场节奏,在2014年和2015年债券基金已经获得历史较好业绩,往往会出现一个小起伏。另外,也可以专门看看历史业绩优秀的基金经理所管理的品种,小散们要踏准节奏很难,最好选择一个可信赖的基金经理长期跟随。

分级债基

成也萧何败也萧何

去年表现轰轰烈烈的分级债券基金,今年以来表现一般。

Wind资讯数据统计显示,截至12月4日,今年以来全部债券基金平均收益1.5%(各类型分开计算,且纳入今年成立基金),而整体亏损超15%的达到15只,而表现最差的3只均为布局可转债市场的分级基金B。

尤其是11月以来市场调整,表现落后的也是一批分级债券基金,净值下跌幅度明显大于普通债券基金。

而在2014年7月18日~2015年6月12日,分级债券基金正是表现最为神勇的一群。数据显示,分级债券平均获得了23.96%的收益,还有一批重配可转债的分级债基B的收益率超过100%。

正所谓成也萧何败也萧何,杠杆是分级债券基金最大的魅力。若投资者非常看准市场,利用分级债基布局也是一个好工具。若进攻性按照强弱可依次列为被动指数型、混合债券型二级基金、混合债券型一级基金和中长期纯债型基金。

投资者布局分级债基要注意两个杠杆。第一是分级基金的杠杆,其中包括初始杠杆、净值杠杆、价格杠杆。另一个杠杆是母基金投资债券的杠杆,目前封闭式债券基金的杠杆率最高为200%,若再加上分级带来的杠杆,实际杠杆可能很高。

不过,虽然投资基金重点考虑收益率,但是,对于交易型品种,流动性问题也不可忽视,不少场内可交易债券基金的成交量较低。如果投资者要买入2万元以上,流动性就非常重要,一般来说,买入2万元,上市债基需要日均成交50万元以上才可以比较合适;如果投资者要投资10万元在1只上市债券基金上,最好该基金日成交在200万元~300万元或更高。

不过,分级基金新规出台之后,会对分级基金造成较大影响,到时候小伙伴还需要仔细看。如果届时交易量萎缩很明显,最好尽量回避。

二级债基选公司

适合在股市低位介入

小伙伴需要注意下二级债基,究竟什么是二级债基?二级债基首先是一种债券型基金,只是除固定收益类金融工具以外,还适当参与二级市场股票买卖。

一般情况下,二级债基投资债券比例一般不低于80%,而持有可转债转股所得的股票、投资二级市场股票等投资比例不超过20%。因此,相对来说,二级债基的投资锐度不及偏债混合型,但风险也偏低。偏爱债券基金的稳健型投资者牛市里可以买入二级债基。

数据显示,二级债基在2004年至2016年的平均收益率为6.55%、6.96%、16.85%、3.09%、6.04%、6.52%、-4.12%、6.41%、0.07%、29.41%、12.04%、0.72%,其实表现不错。而且,上一轮牛市中,也有不少混合债券型二级基金的收益率实现翻番。

选择二级债券基金需要注意两点,第一最好选择固定收益类领域投资能力较强的基金公司。“可以看看债券类产品数量和各类型债券基金的收益,最好选择数量不仅多且长期业绩较好的公司进行投资。”深圳一位分析人士说。

第二,二级债基金很考验基金经理的投资能力,因此投资者重点是要筛选基金经理。从目前二级债基的基金经理布局来看,多数是学历背景和过往经验都是以固定收益类投资为主的基金经理,均较少进行权益类投资,甚至有些二级债基较少做股票投资。因此,投资者最好选择在固定收益类领域本身有专长,但对权益类投资较有兴趣的基金经理。业绩是投资能力最好的试金石,最好通过长期业绩来筛选,选择业绩较好的品种。

此外,可转债基金也值得适度关注,这类品种往往股票牛市里表现突出,而股市下跌过程中,可转债走势类似于债券。实际上,在2014年和2015年不少可转债基金也表现较好,不少可转换债券当时牛市收益率也超100%。

选择可转债基金需要注意三点:一是关注杠杆水平及可转债仓位水平。在股市向好环境下,可转债仓位越高、杠杆水平越高的可转债基金,获取超额收益的能力越强。第二,看准投资范围,通常可转债基金投资可转债的比例不低于80%,有的不投资股票、有些仅参与定增、有些可投资股票等。第三,选择公司固定收益团队实力强和基金经理投资管理能力强的基金。

偏债混合型基金更灵活

要找腾挪高手

偏债混合型基金也属于一种特色风格基金,在股市低位布局此类基金是不错的选择。

Wind资讯数据统计,截至2016年12月4日,自2006年1月1日以来全部债券型基金品种均获得正收益,其中表现前十的均为偏债混合型品种,如银河银泰理财分红、兴全可转债、国投瑞银融华债券、泰达宏利风险预算、国联安稳健、南方避险增值、南方宝元债券、银河收益、天治财富增长、招商安泰平衡,收益率均超过245%。

尤其值得注意的是,表现最好的两只银河银泰理财分红、兴全可转债,收益率分别为595.22%、592.31%。这一收益率水平较权益类基金也丝毫不损色。

为啥有这么好的收益?这其实和偏债混合型投资结构有关,这个品种可以做到在投资债券和股票之间进行动态调节,相比于二级债基,可投资股票的比例更高,更偏权益类产品。如银河银泰理财分红,契约就规定股票投资的比例范围为20%~80%;债券投资的比例范围为基金资产净值的20%至80%。

这类品种不少成立于2003年、2004年,长期看业绩不俗。不少产品的年化收益率都在10%以上,最高的还达到20%以上。从这类产品的过往业绩看,更贴近股市走势,如股市走牛时表现更好。

选择这类基金重点是看基金经理的管理能力,最核心考察大类资产配置的能力,最好能及时根据大类资产配置方向的变动来调整股债投资比例,这样能熊市投债、股市投股获得较高收益。

此外,一些基金公司的股票、债券两方面投资能力都很突出,特别是一些大型基金公司。投资者最好是选择一些长期投资业绩突出,投资比较灵活的基金经理管理的这类品种,这样创造更高投资业绩的可能性也更高。

还需要指出的是,也有业内人士认为,2017年权益类市场可能机遇要大于债券市场,那么这类能在股债中灵活做足配置、且长期投资能力被证明的产品值得关注。

基金,债券,投资,二级,混合